北京时间周四凌晨2点,美联储联邦公开市场委员会如期发布最新的利率决议。与市场预期一致,本次会议继续加息75个基点,将联邦基金利率区间上调至3.00%-3.25%,这也是2008年次贷危机后从未见过的水平。

来源:川阅全球宏观,本文节选自原研报《年内加息超4%被充分定价了吗?》

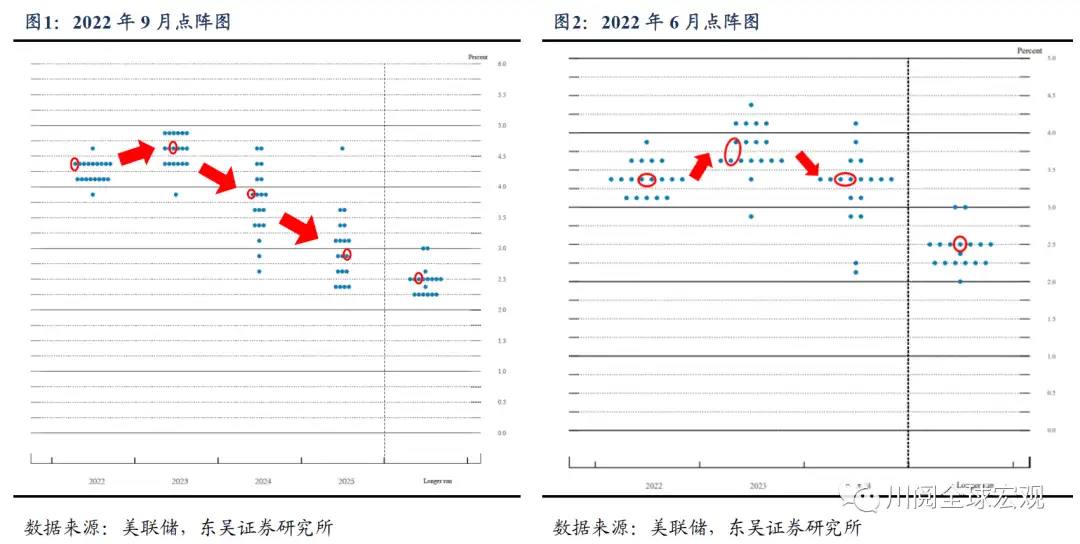

值得注意的是,最新的点阵图显示,相较于6月半数以上委员不认为加息终点会高于4%不同,9月的点阵图中,这一预期已经抬高至4.5%上方。

更确切地说,美联储官员们的中值预期是今年年底联邦基金利率上限至少超过4.4%,并在2023年继续抬高至4.6%。这也意味着年内最后两次FOMC会议的加息幅度有可能达到125个基点,同时首次降息则要等到2024年(中值预期3.9%),并在2025年回落至2.9%。但从乐观者的角度来看,最新的点阵图也显示没有美联储官员认为本轮加息可能会超过5%,意味着最多再加一次75基点和两次50基点,本轮加息也就到头了。

结合美联储对于通胀的预期,2023年美国实际政策利率将明显转正,而经济衰退将不再是政策转向的充分条件。受此影响美元指数站上111,美股在大幅波动中继续下跌。本次会议有三个要点:

一、是2022年和2023年的加息“更高、更久”

与6月会议相比,美联储终于更加重视通胀的严峻性,和之前预期一致,9月会议全面上调了2022年和2023年的政策利率水平:2022年再加息125bp至4.5%,2023年整体则再加息25bp至4.75%。

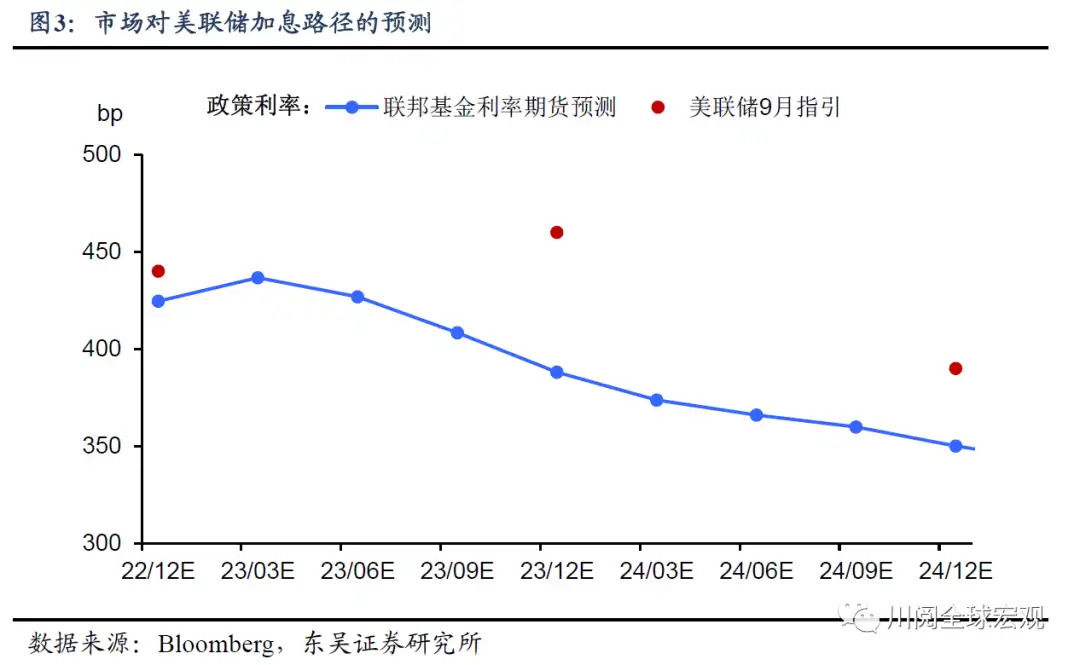

除了点阵图超预期的上调幅度外,可能更加值得注意的是,至少从年末的水平看,2023年并不会出现明显的降息操作,这与市场预期存在较大的不同:联邦基金利率期货定价9月加息75bp后,11月和12月各加息50bp,最后在2023年3月加息25bp后停止加息,并在后续开始降息。

这也意味着实际政策利率将在2023年明显转正。根据美联储的预测,PCE和核心PCE将在2023年回落至2.8%和3.1%,根据预测,核心CPI也将在2023年回落至4%附近。考虑到2023年末4.75%的政策利率,实际利率水平将明显转正,这对于经济和市场都会形成不小的冲击。

二、是基本坐实了「加息直至衰退」的政策态度

除了点阵图透露的加息信号外,鲍威尔在新闻发布会上表示「利率水平将会更具限制性(对经济)或者更久地处于限制性水平」,而这种情况下「经济软着陆的可能性很可能消失」。经济衰退将不再是本轮美联储转向的充分条件。

三、是通胀依旧是美联储货币政策的重中之重,并未预设加息放缓或者转向的条件

值得注意的是9月会议后,鲍威尔在新闻发布会发言稿中提到了19次通胀(inflation)。该机构在之前的报告中多次说明,美联储需要通过收紧国内的金融条件指数来控制通胀,为了避免重蹈7月会议后的覆辙,本次会议鲍威尔虽然依旧说明在某个时点放缓加息是适宜的,但是并未点明未来加息放缓或者政策转向的条件。

从资产角度看,利率路径的预期差和不确定性可能是市场最重要的潜在风险之一。市场依旧对于2023年经济衰退下的大幅降息抱有较大幻想,而考虑到美国通胀的顽固性以及疫情以来美联储货币政策转变的滞后性(例如,2021年对于通胀暂时论的坚持),预计未来市场这一预期的调整将逐步成为市场波动的重要来源。