美联储致力于将通胀控制在2%的目标附近,鲍威尔也承认降低通胀需要付出代价[1]。本篇报告旨在对美国通胀和衰退路径进行推演。衰退往往伴随着痛苦,这次不同在于通胀受到两个「螺旋」支撑,比以往更顽固,这使得美联储在通胀和增长之间更难以权衡。

我们的结果显示,美国核心CPI通胀在2024年底前或都难以回到2%。我们认为,为抑制通胀,美联储或加息至4~4.5%,在这之后或不再大幅加息,但也不会很快降息。总体上,未来6-12个月美国货币政策或将维持从紧态势。

作为代价,美国经济或于2023年初进入衰退,全年GDP增速降至-1.3%,失业率于2023年底升至5.5%。

这次衰退或为「滞胀式」衰退,这类衰退持续时间相对较长,美债收益率见顶更晚,美股「磨底」时间更久。如果参考历史经验,美国股债双杀或未结束,我们离「经济底」和「市场底」还有很长一段距离。

摘要

来源:中金点睛

美国通胀受到两个「螺旋」支撑,韧性较强。新冠疫情以来美国劳动力市场需求强劲,供给收缩,摩擦加剧,自然失业率或上升。周期性与结构性因素相互促进,带来高工资增长。今年以来美国企业劳动生产率下降,使工资向通胀的传导得到强化,加剧「工资—通胀」螺旋。另一方面,过去20年美国行业集中度不断提升,头部企业定价权越来越大。定价权的提升或放大供给冲击带来的通胀压力,增加通胀粘性,引发「利润—通胀」螺旋。企业定价权提升也会降低货币政策反通胀的有效性,美联储想要降低通胀或需采取比一般情况下更大力度、更持续的货币紧缩。

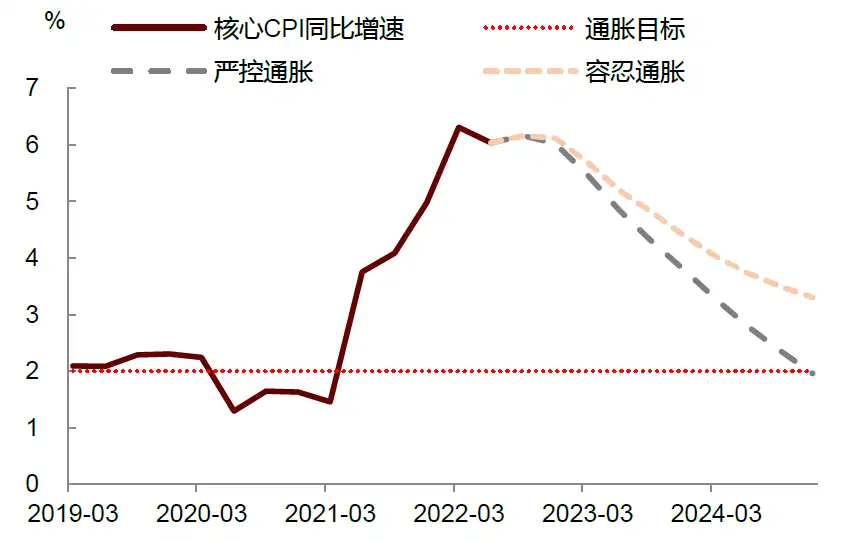

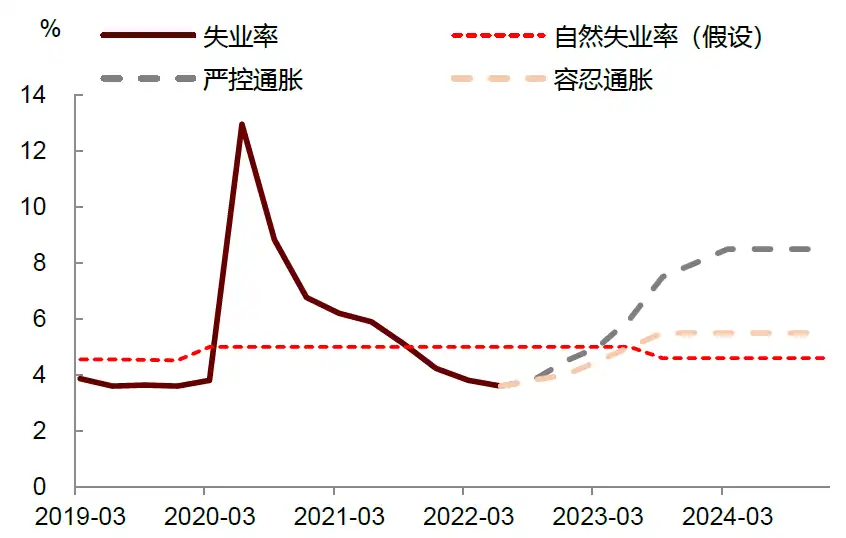

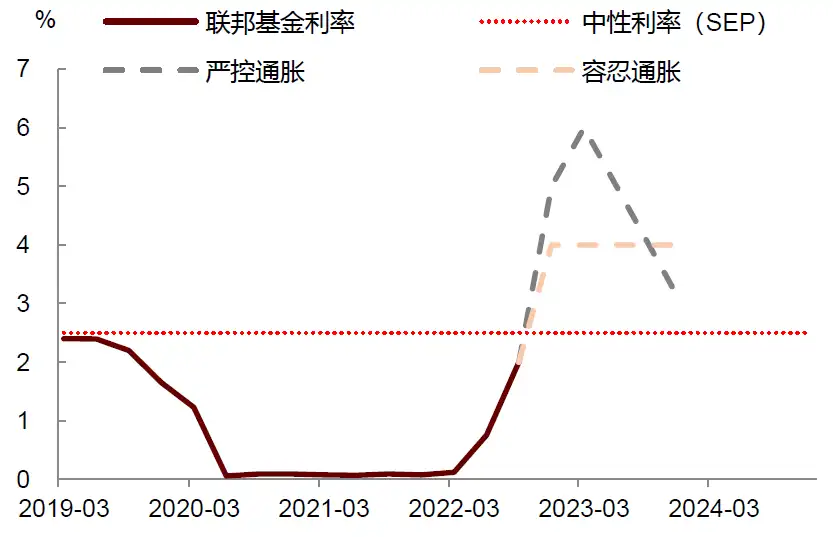

我们对美国通胀和衰退路径进行定量测算。我们假设两种情形:1)「严控通胀」情形,美联储一定要在2024年底之前将核心CPI通胀降至2%的长期目标附近,且不惜以失业率大幅上升和经济深度衰退为代价。这要求美联储在前期「大步」加息,在通胀显著回落后再大幅降息。该情形下,我们预计2022-24年第四季度核心CPI通胀分别为6.1%、4.0%、2.0%,2022-24年全年GDP同比增速分别为1.5%、-2.6%、-1.8%。2)「容忍通胀」情形,美联储以时间换空间,通过持续紧缩逐步消化通胀,并尽可能降低衰退幅度。这要求美联储将利率抬升至4~4.5%,并维持在该水平一段时间。该情形下,我们预计2022-24年第四季度核心CPI通胀分别为6.1%、4.4%、3.3%,2022-24年全年GDP同比增速为1.7%、-1.3%、-0.4%。

我们认为「容忍通胀」情形可能性更大,在联邦基金利率升至4~4.5%以后,美联储或不再大幅加息,但也不会很快降息,货币政策在相当一段时间内保持从紧态势。如果美联储加息过于激进,或将大幅提高美国政府债务偿还压力。我们在报告《美国偿债压力或超预期》中的测算表明,如果利率大幅上冲且保持高位,美国政府利息支出占GDP比例或从2022年的2%上升至 2032年的7%,这将是「不可承受之重」。但另一方面,由于通胀粘性较强,美联储或也不会过早降息,以免重蹈上世纪70年代货币政策「走走停停」引发通胀失控的覆辙。美联储降息门槛高,市场不宜对降息有过早、过多期待。

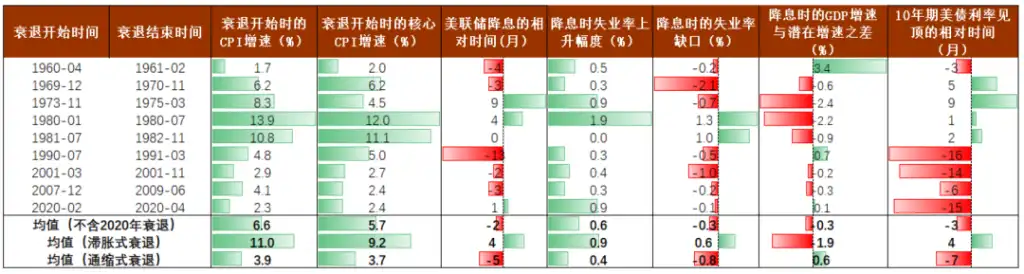

我们认为货币紧缩或将引发「滞胀式」衰退,这类衰退持续时间较长,美债利率见顶更晚,美股「磨底」时间更久。我们将历史上美国经济衰退分为「滞胀式」和「通缩式」两类。从GDP最大降幅看,滞胀式衰退时GDP最大损失为2.6%,大于通缩式衰退时的1.6%。从衰退持续时间看,滞胀式衰退平均持续13个月,长于通缩式衰退的11个月。从利率见顶时间看,滞胀式衰退时,10年期美债收益率见顶平均发生在衰退后4个月,而通缩式衰退时,美债收益率见顶平均发生在衰退前7个月。从美股见底时间看,滞胀式衰退时,标普500指数触底平均发生在衰退后9个月,通缩式衰退时触底平均发生在衰退后7个月。如果参考历史经验,美国股债双杀或未结束,我们离「经济底」和「市场底」还有很长一段距离。

正文

美联储主席鲍威尔在Jackson Hole论坛上的发言表明,美联储致力于将通胀控制在2%的长期目标附近。与此同时,鲍威尔承认降低通胀需要付出代价,货币紧缩将给企业和家庭带来痛苦(bring some pain to households and businesses)。那么,本轮美国通胀能持续多久?美联储抗通胀代价有多大?如果美国经济衰退,幅度有多深?美联储是否会降息应对?本文试图就这些问题进行探讨。

两个通胀「螺旋」

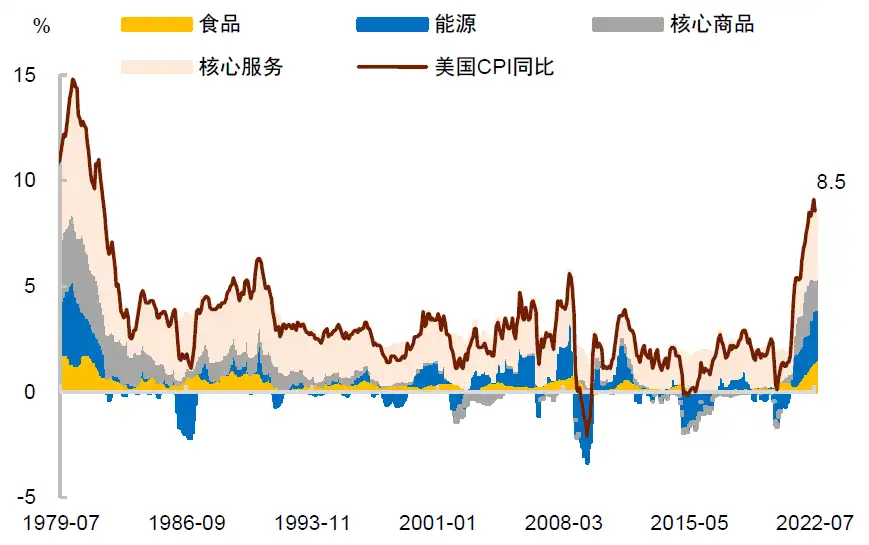

最新数据显示,美国7月CPI同比增长8.5%,增速虽较6月的9.1%有所回落,但仍处于四十年以来最高水平,并且远高于美联储2%的长期通胀目标(图表1)。怎么看未来美国通胀的走势?一种观点认为美国通胀风险已经解除,理由是受高基数效应影响,未来CPI同比增速将回落。我们认为这种观点更多强调了技术性因素,对通胀的内在动能缺乏解释力。那么,如何判断未来通胀的走势?哪些因素可能对通胀产生重要影响呢?我们认为有两个方面因素值得关注,一是劳动力市场变化对工资的影响,二是企业定价权提升对价格形成的影响。

「工资—通胀」螺旋

历史经验表明,劳动力市场表现对通胀具有一定前瞻指引作用。一般来说,就业强、工资高意味着劳动者收入增加,有利消费需求扩张,支撑通胀。经济学家们将劳动力市场与通胀的关系总结为菲利普斯曲线,当失业率低于自然失业率时(即失业率缺口为负值),企业对劳动力的需求旺盛,工资和物价都将面临加速上行风险。正因此,自然失业率通常也被认为与非加速通胀的失业率(Non-accelerating inflation rate of unemployment, NAIRU)趋于一致。

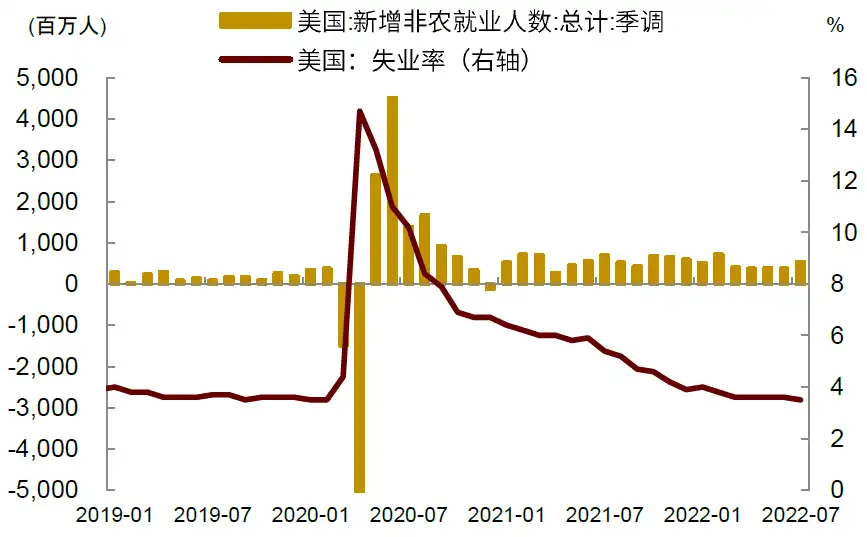

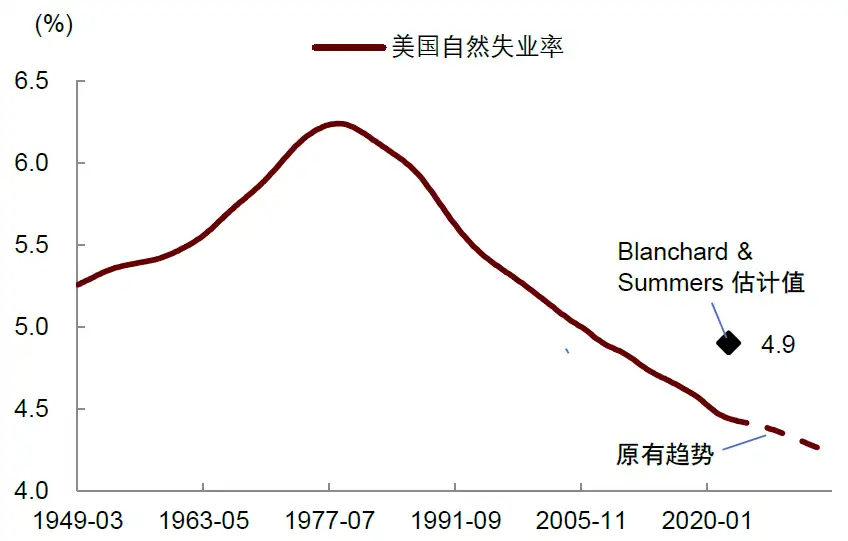

那么,疫情以来美国失业率和自然失业率的表现如何呢?根据最新数据,今年5-7月美国新增非农就业总人数高达115万,失业率下降至3.5%,处于历史最低水平(图表2)。与此同时,疫情后美国劳动力供给下降,摩擦加剧,自然失业率或上升。根据Blanchard和Summers最近的一项研究,疫情导致美国劳动力市场匹配效率降低,自然失业率或从疫情前的3.6%上升至4.9%(图表3)。

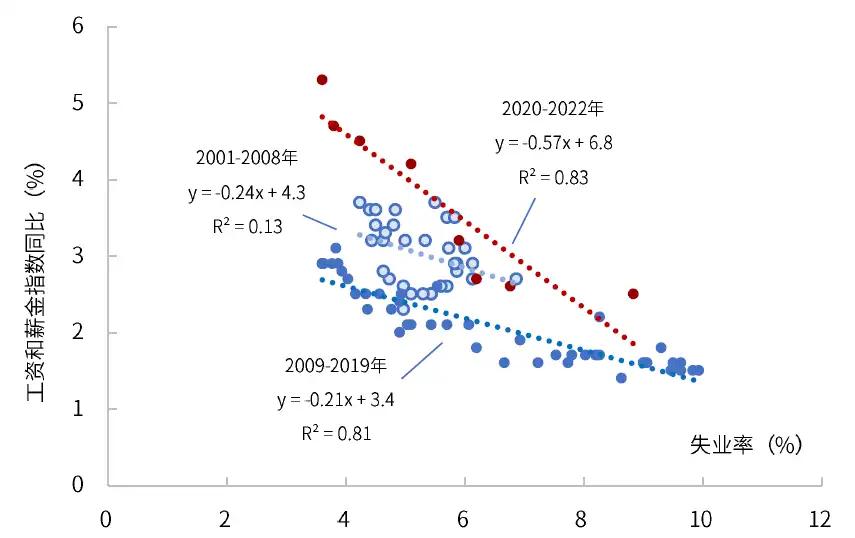

如果对自然失业率上升的判断是正确的,对通胀有何含义?基于菲利普斯曲线的框架,自然失业率上升意味着曲线向外移动,即给定同样的工资增速或通胀水平,对应的失业率更高;亦或是说,给定同样的失业率,对应的工资增速和通胀水平更高。那么,事实是不是这样呢?我们发现,疫情以来美国失业率与工资增速的线性关系相比于疫情之前向外移动,且变得更陡峭(图表4)。这与上述自然失业率上升的推断是相吻合的。此外,两者的关系变陡峭也意味着工资对就业的反应度提升,即同等幅度的失业率下降会带来更高的工资增长,这也解释了为何疫情后美国失业率下降的同时,工资也在大幅上升。

工资上升意味着企业面对的劳动力成本上升,如果劳动生产率得不到改善,那么将意味着物价上涨,工资与通胀螺旋上升。这里的逻辑在于,生产率的提升有助于企业消化劳动力成本,生产率下降则会推高单位劳动力成本,加剧工资向通胀传导。举一个例子,假设劳动者每小时工资增长5%,每小时产出(即劳动生产率)增长3%,那么单位劳动力成本增速就是2%,企业只要让价格增长2%就可以保持利润不变。但如果每小时产出增长降至0%,假设工资增长不变,单位劳动力成本增速将上升至5%,企业维持2%的价格增长就会亏损,我们认为,此时一些企业或将选择提高价格,把成本转嫁给消费者,结果将是更高的通胀。

图表1:美国CPI通胀居高不下

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表2:美国劳动力市场强劲,失业率处于历史低位

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表3:疫情或导致美国自然失业率上升

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表4:美国工资菲利普斯曲线变陡峭并向外移动

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

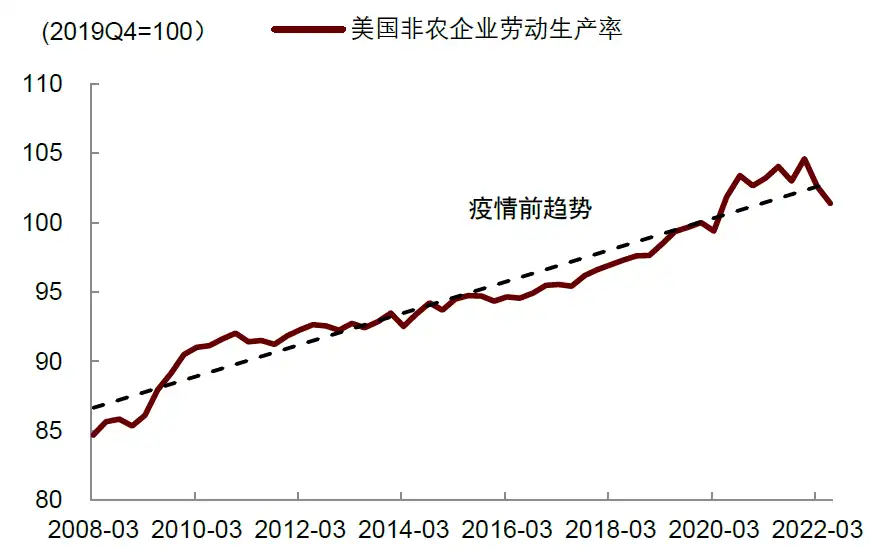

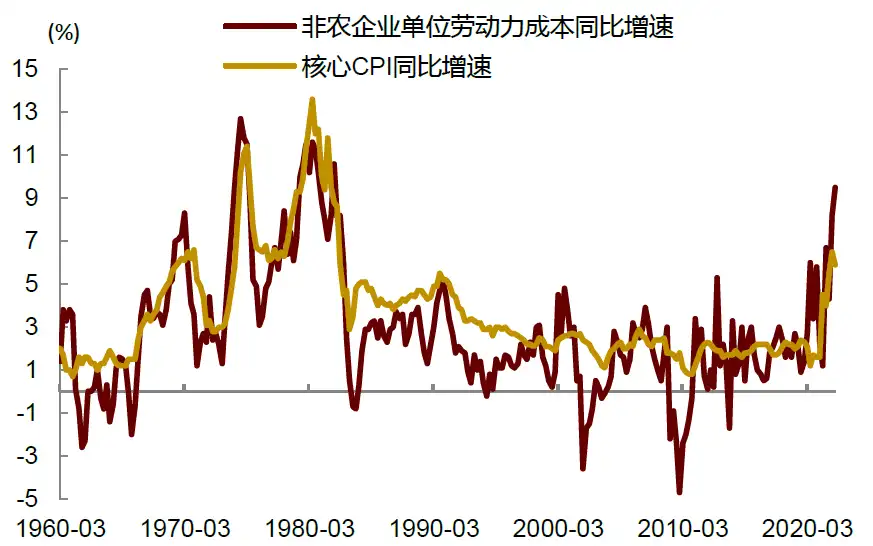

那么,疫情后劳动生产率的表现又如何呢?数据显示,今年上半年美国非农企业劳动生产率下降了6%(图表5),而在整个疫情期间,生产率的增速似乎也比疫情前要慢。生产率放缓意味着单位劳动力成本增速上升,2022年二季度非农单位劳动力成本同比增长9.5%,这一增速与CPI同比增速几乎相当(图表6)。而在上世纪70年代的「大通胀」时期,我们也看到过单位劳动力成本和通胀相互促进、螺旋上升的现象。由此我们可以得出一个结论,如果疫情后劳动生产率放缓是趋势性的,那么工资向通胀的传导力将更强,通胀持续时间也将更长。

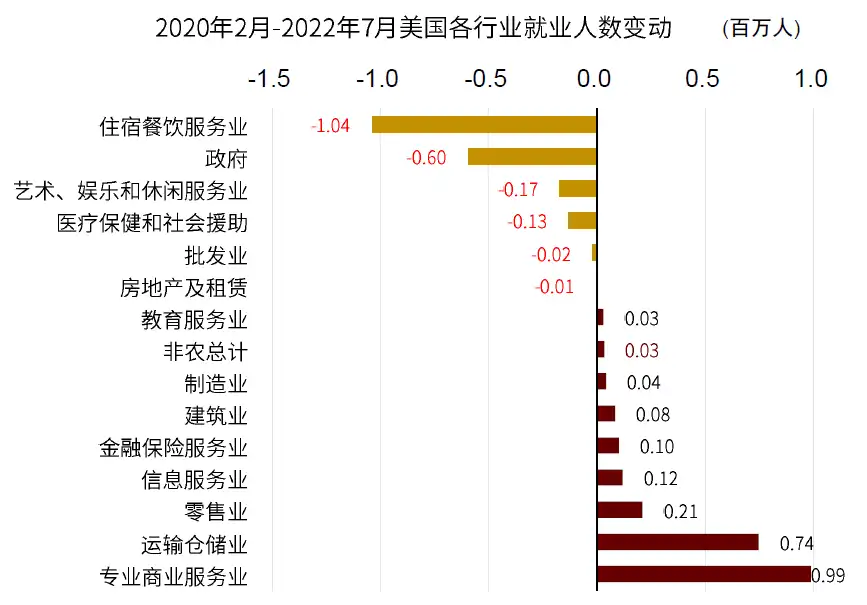

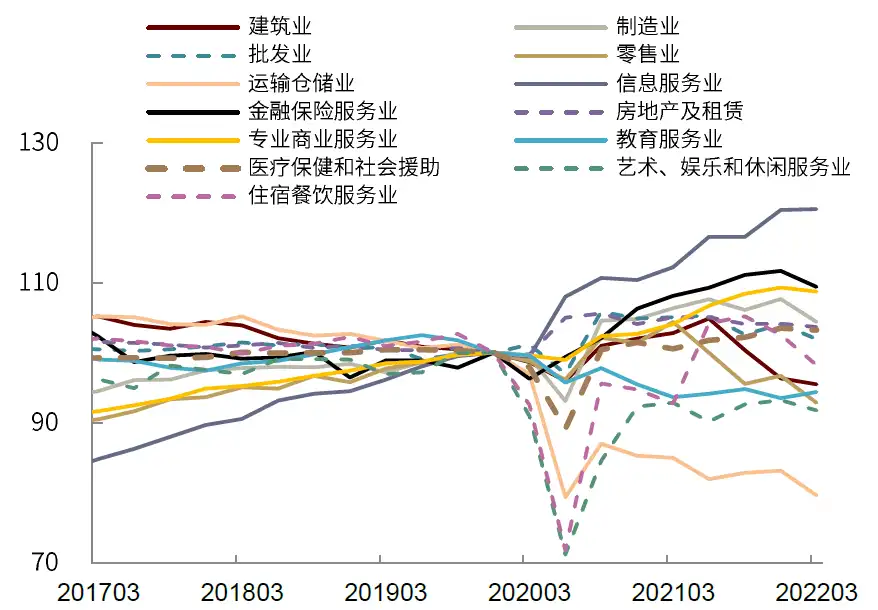

至于生产效率为何下降,一个解释是疫情导致资源再配置,同时加大摩擦,降低效率。数据显示,疫情后美国住宿餐饮、娱乐休闲业的从业人数大幅下降,而专业商业、运输仓储、信息服务业的从业人数明显增加,这反映经济活动从线下转向线上(图表7)。然而在这一过程中,许多服务业的劳动生产率似乎都较疫情前下降,也就是说,生产效率并没有因为线上经济的发展而得到改善(图表8)。为什么会这样?一个解释是在疫情环境下,企业需要花费更多资源用于确保员工健康、工作场所清洁、供应链稳定等,这些活动创造的价值更低,从而对应更低的生产效率。

图表5:美国非农企业劳动生产率下降

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表6:单位劳动力成本增速上升支撑通胀

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表7:疫情后美国各行业就业人数变动

资料来源:Haver,中金公司研究部

资料来源:Haver,中金公司研究部

图表8:美国各行业劳动生产率变动

资料来源:Haver,中金公司研究部。注:劳动生产率为单位劳动者的行业增加值。纵轴为2019年12月=100

资料来源:Haver,中金公司研究部。注:劳动生产率为单位劳动者的行业增加值。纵轴为2019年12月=100

「利润—通胀」螺旋

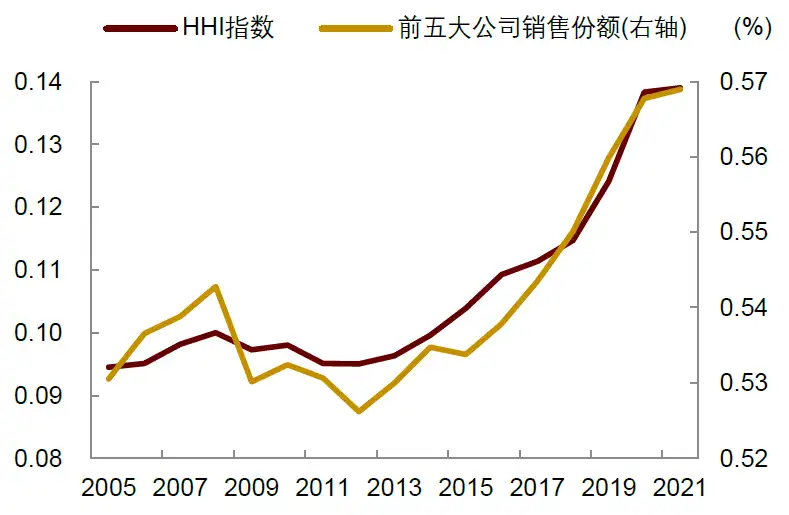

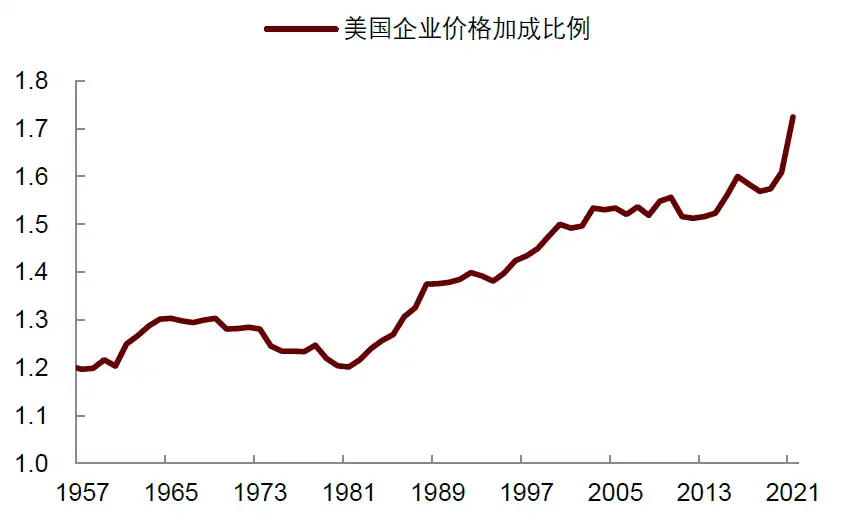

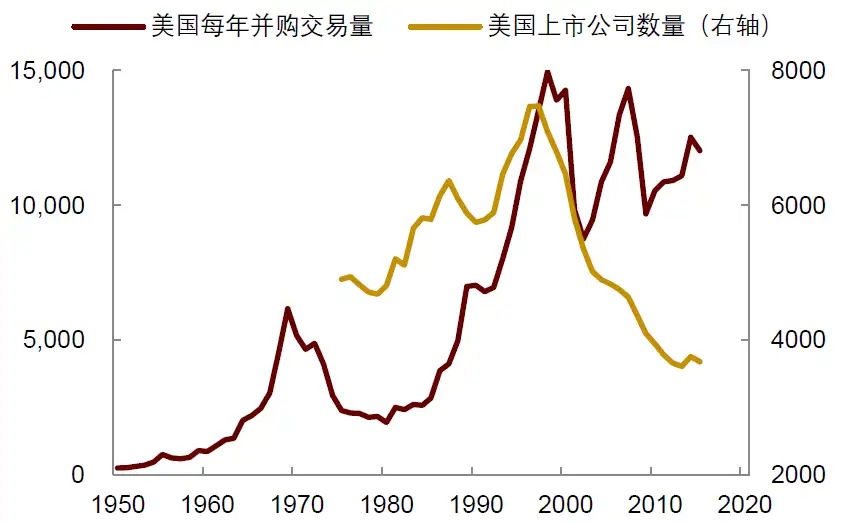

另一个对通胀产生影响的因素来自企业的市场力量及定价权(market power)。研究表明,过去40年全球行业集中度不断上升,头部企业的定价权越来越大。在美国,一些「明星企业」的市场份额大幅上升,行业出现垄断的风险也随之上升(图表9),美国企业的价格加成比例(markup)也在过去20年显著提高,并且在疫情后呈现进一步上升趋势(图表10)。

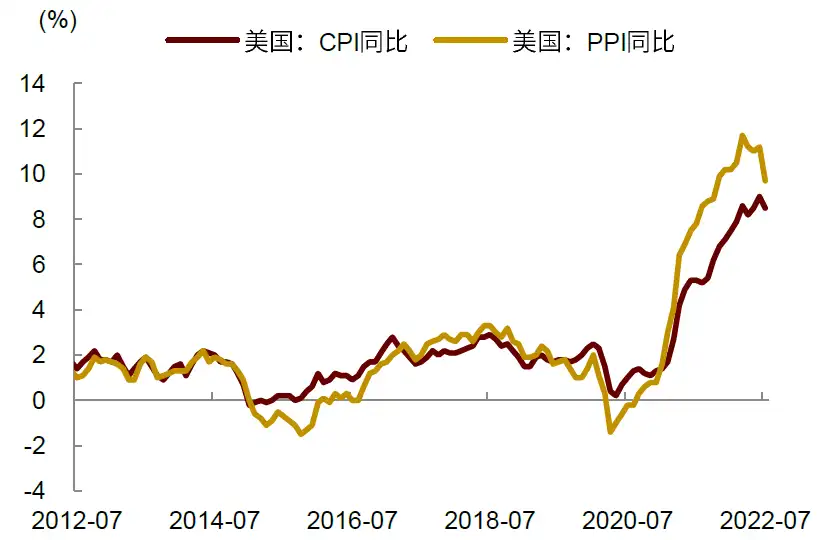

企业定价权的提升会放大供给冲击带来的通胀压力,从而加大通胀的粘性。企业定价权越高意味着市场竞争程度越小,消费者的需求弹性越小,消费者对商品提价的耐受度越高。在面临成本冲击时,定价权高的企业不需要降价或「以价换量」,而是可以将成本转嫁给消费者,以更高的价格出售商品以换取超额利润。研究表明[3],过去20年美国市场集中度的提高可能放大了疫情后供应链中断和劳动力短缺带来的通胀压力。这也解释了为何疫情后上游原材料价格大幅上涨,但美国CPI-PPI「剪刀差」并未明显扩大(图表11)。

企业定价权提升还会带来「利润—通胀」螺旋。有研究指出,在企业定价决策中,资本相比于劳动力发挥的作用要更大,比如金融分析师、投资经理以及更广泛的股东群体可以通过激励机制促使企业提高价格。这里的逻辑在于,上市公司的决策者对资本市场和股东的压力很敏感,在高通胀环境中,为了吸引投资者、满足其对利润的预期需求,具有定价权的上市公司会倾向于加价,促进通胀。随着通胀上升,投资者对上市公司利润的要求更高,企业加价动机进一步增强,从而形成「利润—通胀」螺旋上升。

从政策角度看,企业定价权提升会降低货币政策反通胀的有效性。对于定价权高的企业来说,其边际利润曲线更为陡峭,在受到成本冲击时,产量缩减幅度更小。这意味着在利率上升、融金融条件收缩过程中,定价权高的企业会展现更大韧性,这也意味着央行需要更大力度的货币紧缩才能抑制经济活动,降低通胀[5]。

图表9:美国行业集中度和企业销售占比提升

资料来源:Falk Bräuning, José L. Fillat, and Gustavo Joaquim(2022),中金公司研究部 注:HHI指数由行业内所有公司的份额平方加总所得。

资料来源:Falk Bräuning, José L. Fillat, and Gustavo Joaquim(2022),中金公司研究部 注:HHI指数由行业内所有公司的份额平方加总所得。

图表10:美国企业价格加成(markup)比例上升

资料来源:Mike Konczal and Niko Lusiani(2022),中金公司研究部 注:美国企业价格加成比例是以营业额加权的3,698家在美公司的平均价格加成比例

资料来源:Mike Konczal and Niko Lusiani(2022),中金公司研究部 注:美国企业价格加成比例是以营业额加权的3,698家在美公司的平均价格加成比例

图表11:美国CPI-PPI「剪刀差」未明显扩大

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

图表12:美国并购交易增加,上市公司数量下降

资料来源:Thomas Philippon(2019),中金公司研究部

资料来源:Thomas Philippon(2019),中金公司研究部

对通胀与衰退路径的测算

以上是对美国通胀的定性分析,接下来我们讨论美联储降低通胀需要付出多少代价。我们假设美联储的总体目标是降低通胀,至于降低到什么程度,可以分不同情形讨论。一种情形是美联储坚决实现2%的通胀目标,我们称之为「严控通胀」情形。另一种情形是美联储在一定程度上容忍通胀,比如接受3%左右的通胀,我们称之为「容忍通胀」情形。

不同情形下,我们使用新凯恩斯菲利普斯曲线(New Keynesian Philips Curve)来推断实现通胀目标所需要的失业率上升的幅度,然后用奥肯定律(Okun’s Law)来计算对应的GDP损失。我们的计算结果如下:

► 严控通胀情形下,美联储为维护信誉,致力于在2024年四季度前将通胀降至2%的长期目标附近,并不惜以失业率大幅上升和经济深度衰退为代价。市场在看到美联储坚定的决心后选择相信美联储,长期通胀预期重新回到2%。该情形下,我们预计2022-2024年第四季度核心CPI同比增速分别为6.1%、4.0%、2.0%,第四季度失业率为4.5%、8.0%、8.5%,2022-2024年全年GDP同比增速为+1.5%、-2.6%、-1.8%。

► 容忍通胀情形下,美联储不追求在最短时间内将通胀降至2%的目标,而是选择以时间换空间,通过持续的紧缩逐步降低通胀。换句话说,美联储在一段时间内可能需要容忍一定的通胀,比如允许通胀停留在3%附近。容忍通胀也意味着需要付出的经济损失会更小。我们预计2022-2024年第四季度核心CPI通胀为6.1%、4.4%、3.3%,第四季度失业率为4.0%、5.5%、5.5%,2022-2024年全年GDP同比增速为+1.7%、-1.3%、-0.4%。

根据历史经验,平均来看,美联储每加息100个基点对应一年后失业率上升0.3个百分点,照此规律,无论哪种情形联邦基金利率都将升至4%以上。在上述两种情形下,失业率在2023年第四季度都将上升至5%以上,这意味着自当下3.5%的失业率上升1.5个百分点,对应加息幅度为500个基点。考虑「缩表」等同于加息50个基点,美联储主动加息的幅度在450个基点左右[7]。

容忍通胀情形下,我们预计美联储在未来6个月内将联邦基金利率提高至4~4.5%区间,然后停止加息,「守株待兔」般等待紧缩政策生效和通胀回落(图表16)。而在严控通胀情形下,美联储或先「大步」加息至5~6%区间,等到看到失业率大幅上升、通胀显著回落,再大幅降息。这种利率「大上大下」与1980年「沃尔克紧缩」时期的利率走势比较相似(请参考报告《加息启示录:1980的沃尔克时刻》)。

图表13:通胀路径:严控通胀 vs. 容忍通胀

资料来源:Haver Analytics, 中金公司研究部

资料来源:Haver Analytics, 中金公司研究部

图表14:严控通胀意味着失业率上升更多

资料来源:Haver Analytics, 中金公司研究部

资料来源:Haver Analytics, 中金公司研究部

图表15:严控通胀意味着经济衰退程度更深

资料来源:Haver Analytics, 中金公司研究部

资料来源:Haver Analytics, 中金公司研究部

图表16:严控通胀对应先大幅加息,再大幅降息

资料来源:Haver Analytics, 中金公司研究部

资料来源:Haver Analytics, 中金公司研究部

加息受政府债务约束

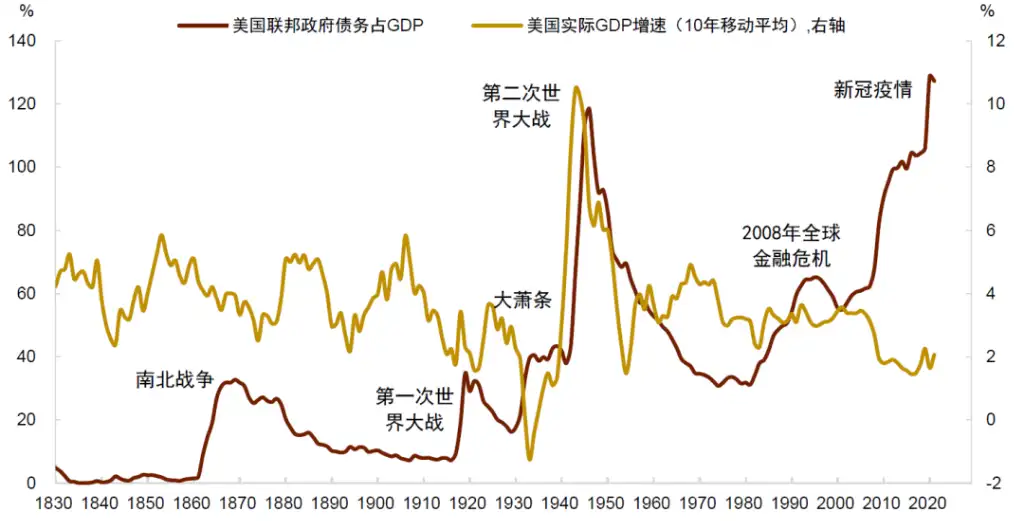

上述两种路径,美联储倾向于哪一种呢?我们认为「容忍通胀」的可能性更大,理由是「严控通胀」要求大幅激进加息,而这可能触发美国政府债务风险。经济文献指出,政府债务可持续的一个重要条件是实际利率(r)小于实际GDP增速(g)。如果美联储加息幅度过大,一方面会造成实际利率大幅上升,另一方面会导致经济陷入深度衰退,从而引发r>g,打破政府债务可持续的条件。

新冠疫情出现后,美国政府债务大幅扩张,政府总债务占GDP比例高于100%(图表17)。虽然历史上美国政府债务也曾出现大幅扩张,比如第二次世界大战时期,但那时实际GDP增速较高,债务可持续性问题不大。反观当下,实际GDP增速的趋势水平处于历史低位,在高额债务的「沉重包袱」下,我们认为,如果未来美联储大幅加息导致经济基本面持续恶化,或将引发市场对美国政府偿债能力的担忧;如果投资者要求更高的风险溢价,将加大美国政府偿债压力,或引发债务违约风险。

基于此,我们认为经济深度衰退是「不能承受之重」,由此带来的结果是,美联储可能会选择容忍一定通胀,即不求在最短时间内将通胀压回2%,而是以时间换空间,通过持续的紧缩逐步消化通胀压力。这意味着联邦基金利率达到4~4.5%区间后,美联储或不会再大幅加息。

图表17:美国政府债务率与实际GDP增速,1830-2021年

资料来源:Wind,美国财政部,中金公司研究部

资料来源:Wind,美国财政部,中金公司研究部

降息门槛高,时间晚

随着美国衰退风险上升,市场对美联储降息也有所期待。历史上美国经济衰退后,美联储货币政策都会转向宽松。那么这一次,美联储是否会在衰退后很快降息呢?

我们认为这次美联储降息门槛较高,理由是高通胀限制了美联储转向货币宽松。我们将历史上美国经济衰退分为「滞胀式」和「通缩式」两类(定义请参考下一节),并对这些衰退后美联储降息的时间进行分析,我们发现在「滞胀式」衰退时期:1)美联储降息的时间点更靠后,平均来看,「滞胀式」衰退时,降息发生在衰退后4个月,通缩式衰退时,降息发生在衰退前5个月;2)失业率上升幅度更大,「滞胀式」衰退降息时,失业率相比衰退前低点平均上升0.9%,通缩式衰退降息时,失业率平均上升0.4%。3)失业率缺口更大,「滞胀式」衰退降息时,失业率缺口平均为0.6%,通缩式衰退降息时,失业率缺口平均为-0.8%。4)GDP增速更低,「滞胀式」衰退降息时,GDP增速比潜在增速平均低1.9%,通缩式衰退降息时,GDP增速比潜在增速平均高0.6%。5)10年期美债收益率见顶的时间更晚,尽管「滞胀式」衰退时经济相对表现更差,但平均来看10年期美债收益率在衰退后4个月见顶,而通缩式衰退时,美债收益率见顶平均发生在衰退前7个月。

我们认为,如果明年美国经济发生衰退,更可能是「滞胀式」衰退。以史鉴今,这意味着美联储降息的时间点会相对靠后。结合我们对美国通胀路径的测算,不排除2023年美联储都不会降息的可能性。

图表18:历史上美国衰退时的货币政策和利率表现

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

「滞胀式」衰退的历史经验

如前所述,这次美国衰退或具有「滞胀式」衰退特征。什么是「滞胀式」衰退?简单来讲就是经济负增长,但通胀依旧较高。为什么会发生「滞胀式」衰退?一般是因为经济受到持续的供给冲击,有时叠加政策错误,导致通胀大幅上升。美联储为抗击通胀而收紧货币,由此导致经济活动放缓,并最终进入衰退。美国历史上有代表性的「滞胀式」衰退有1973-75年、1980年、1981-82年的经济衰退,这些衰退的背后也都伴有供给冲击,比如能源粮食危机、工会力量强大导致劳动者议价能力上升等。这次疫情以来,美国经济也面临许多供给冲击,比如前面提到的劳动力供给收缩、劳动生产率下降、企业定价权上升,都可以视作供给冲击。

与「滞胀式」衰退对应的是「通缩式」衰退,后者呈现经济增长低迷,通缩压力大的特征。这类衰退一般与金融危机和资产价格泡沫破灭有关,背后的逻辑是资产价格大幅下跌引发私人部门去杠杆,带来「债务—通缩」螺旋。历史上有代表性的例子有1990年储贷危机、2001年互联网泡沫破灭、2008年全球金融危机。其中,1990年和2008年的金融危机发生在美国金融周期拐点时,危机发生后,金融周期下行带来的去杠杆(债务违约和重组)使经济增长和物价持续承压。

我们在上一节提到,「滞胀式」衰退后美联储降息的时间点比通缩式衰退更靠后,除此之外,两类衰退还有哪些不同呢?一种观点认为,滞胀式衰退的幅度相对比较温和,理由是这类衰退没有伴随私人部门资产负债表危机和痛苦的去杠杆,所以对经济的冲击更小。这种观点有一定道理,但它忽略了另一个事实,即衰退的主导者是美联储,之所以会衰退,根本原因在于美联储要降低通胀。从这个角度看,私人部门资产负债表越强劲,通胀韧性就越强,美联储降低通胀所需要采取的货币紧缩力度就越大,对经济造成的损失也越大。

历史表明「滞胀式」衰退并不温和,从GDP最大降幅看,「滞胀式」衰退时GDP相比于衰退前高点平均下降2.6个百分点,高于通缩式衰退时的1.6个百分点(图表19)。从衰退持续时间看,「滞胀式」衰退平均持续13个月,长于通缩式衰退的11个月。从美股见底的相对时间看,「滞胀式」衰退后标普500指数平均在9个月后见底,「磨底」时间也长于通缩式衰退后的7个月。不过,如果看失业率上升的幅度,两类衰退似乎没有明显差别,另外从标普500指数的最大跌幅看,「滞胀式」衰退反而还略小于通缩式衰退。

图表19:历史上美国衰退时的经济、就业与股市表现

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部

我们认为,如果参考「滞胀式」衰退经验,这次美国衰退持续时间或较长,美股「磨底」时间也会更久。基于前面的测算,即使美联储容忍一定通胀,美国GDP增速也可能从2022年的1.7%下降至2023年的-1.3%,2024年或在-0.4%左右。这意味着未来两年美国总需求可能是持续萎缩的,企业盈利将面临考验。与此同时,虽然美联储在联邦基金利率达到4~4.5%区间后不会再大幅加息,但也不会很快降息,这意味着货币金融条件将在相当一段时间内保持偏紧的态势,这对股票估值也很难带来利好。如果简单参考历史经验,我们似乎离美国「经济底」和「市场底」还有很长一段距离。