机构:广发证券

评级:增持

核心观点:

雾化陶瓷芯赛道景气度高。①新型烟草渗透率提升。特别国内市场发 展空间大(渗透率 1%对比英国 50%),品牌商跑马圈地。②雾化芯是重要环节,其中陶瓷芯体验好,新客户接受度高,有替代棉芯趋势。

思摩尔技术壁垒深厚。①思摩尔技术优势显著。产品口感好、还原度高;且一致性强,良品率高。主要因细节 know-how 掌握更好,根源在思摩尔战略眼光(较早重视研发)、试错基数(反馈规模大、同客户改 进产品),研发投入(20H1 研发费用占收入 5.1%)。②结合外部因素,客户粘性加深。内销龙头扩张期需要产品供应稳定,海外客户对思摩尔专利存在依赖,叠加重金申请 PMTA 时供应商是考核要素。

短期看,思摩尔有望高增。①国内客户快速增长。悦刻是市占率 63%的第一龙头,20Q1-3 收入同比增 93%;柚子 H2 加速跑马圈地,明年内销龙头有望高速增长。②海外客户有望回暖。口味烟等政策禁令使除 Juul 以外龙头份额提升,英美烟草营销拓展最积极而增速最高,明年趋势将维持,其他龙头预计也有恢复性增长,且 PMTA 政策催化集中度提升。③其他业务今年表现较弱,未来 APV 预计平稳增长,CBD 与 HNB 业务存在向上弹性,整体收入有望维持高增。 ? 长期看,思摩尔空间广阔。①收入端,新型烟草渗透率提升空间大(特别是中国),思摩尔有望凭技术壁垒实现份额提升。②盈利端,30%+净利率有向下可能,但自动化生产和供应链梳理可消化盈利压力。

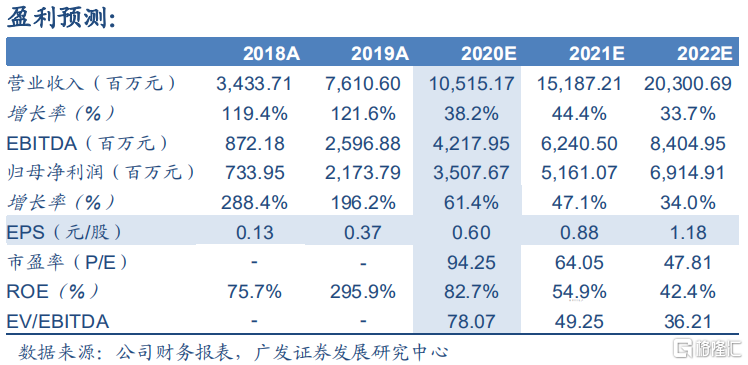

盈利预测与投资建议。预计 20~22 年公司收入 105/152/203 亿元,同比增长 38%/44%/34%;归母净利同比增长 61%/47%/34%。参考可比公司 PE 和公司业绩增速,给予思摩尔 21 年 65 倍 PE 合理估值,对应合理价值 68.91 港元/股(使用港币汇率 0.83),维持“增持”评级。

风险提示。市场接受度不足,政策不确定性,技术专利风险

(本文除特殊注明外,使用货币均为人民币)