机构:光大证券

评级:买入

目标价:32港元

2020Q1金山云不再并表,游戏业务利润率抬升驱动整体盈利改善

2020Q1金山云在美股上市后不再直接并表,公司收入来源来自游戏以及WPS两大业务。1Q20实现营收11.7亿元人民币,同比上升32%,环比下降21%,其中网络游戏、办公软件服务占比分别为67%/33%。整体毛利率为83%,同比增长3个百分点,主要由于更高毛利率的自研游戏收入贡献增加。综合毛利率抬升、研发及行政费用率明显下降以及销售费用率小幅增长影响后,公司扣除股份酬金成本前的营运溢利率同比上升12个百分点至36%,盈利改善明显。

疫情驱动游戏业务用户回归,2H20新游戏上线驱动健康增长

1Q20游戏业务实现收入7.8 亿元人民币,同比增长30%,由于用户活跃度及商业化能力提升的旗舰端游《剑网3》健康增长以及更加丰富的手游产品组合;环比下降15%,主要来自旗舰端游《剑网 3》4Q19推出大型资料片对应高基数影响。疫情带来用户数回归以及在线时长提升、待疫情结束后在线时长将回落,公司将通过2H20陆续上线新游戏驱动游戏业务增长。

WPS用户基数明显扩大,未来变现潜力值得期待

1Q20 WPS业务实现收入3.9 亿元人民币,同比增长36%,主要来自伴随功能及服务升级而用户规模迅速扩大WPS Office 订阅服务收益增长;环比下降31%,主要由于销售淡季WPS office 授权业务及网络广告推广服务收益下降,部分为订阅服务收益的稳健可持续增长所抵消。受益于疫情期间远程办公需求,WPS文档用户量快速增长,后期可能回落,但是远程办公及云计算中长期发展趋势不可逆,未来变现空间较为广阔。

估值与评级

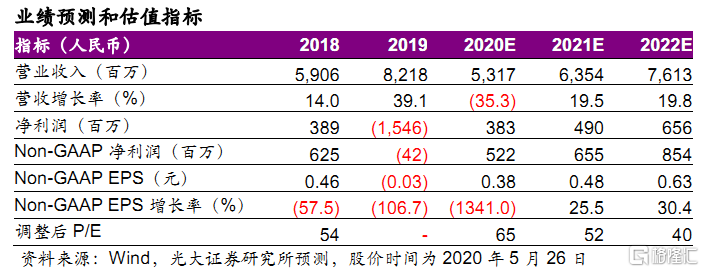

考虑到金山云由并表改为列示为联营公司导致金山整体收入下降、但对归母净利润影响较小,同时游戏业务盈利改善超预期、WPS利润率稳中有升有望驱动整体盈利提升, 我们上调20-21年non-GAAP净利润预测66%/3%至5.22/6.55 亿元,新增22 年预测为 8.54亿。鉴于游戏业务有望恢复健康增长驱动整体盈利改善,WPS用户量快速增长、推进付费转化抬升未来变现空间以及金山云美股上市估值水平超预期,基于分部估值法,上调目标价至32 港币,上调至“买入”评级。

风险提示:手游行业竞争加剧;云业务发展不及预期。