機構:華創證券

評級:推薦

目標價:392.26港元

事項:

公司2019年11月13日公佈了2019年3季報。公司Q3實現營業收入972.36億元,同比增長20.15%;non-IFRS淨利潤244.21億元,同比增長23.86%;IFRS淨利潤203.82億元,同比減少12.65%。

評論:

公司Q3實現營業收入972.36億元,同比增長20.15%,環比增長4.17%。IFRS歸母淨利潤203.82億元,同比下降12.65%,環比下降15.55%。同比下降主要由於以公允價值計量且其變動計入損益的金融資產的公允價值收益淨額大幅減少所致。環比下降主要系管理費用和營業成本的上升所致。Non-IFRS歸母淨利潤250.86億元,同比增長23.86%,環比增長3.77%。

增值業務:Q3收入506.29億元,同比增長14.94%,環比增長5.30%。毛利率51.80%,同比下降8.33%,環比下降1.54%。收入同比增長主要系國內遊戲如《和平精英》及海外遊戲《PUBGMOBILE》的收入貢獻增加,部分被端遊《地下城與勇士》收入下跌所抵消。手遊收入:243億元,同比增長24.62%,環比增長9.46%。PC遊戲收入:115億元,同比下降7.26%,環比下降1.71%。

直播服務及視頻流媒體訂購服務的數字內容收入持續增長。環比增長除前述因素外也得益於遊戲內虛擬道具銷售收入增加。

網絡廣告業務:Q2收入183.66億元,同比增長13.04%,環比上升11.93%。毛利率48.76%,同比增長32.75%,環比增長0.31%。收入同比增長主要由微信朋友圈廣告庫存及曝光量的增加,以及移動廣告聯盟的收入貢獻。環比上升主要得益於社交及其他廣告收入增長23%。

金融科技及企業服務收入267.58億元,同比增長31.82%。同比增長主要受商業支付和雲服務的收入增加所推動。

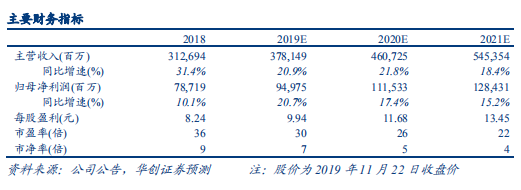

盈利預測、估值及投資評級。公司旗下《PUBG》、《王者榮耀》等老產品,《龍族幻想》、《跑跑卡丁車》等新手遊為Q3環比增長奠定基礎,《COD》海外、《我的起源》、《龍珠最強之戰》等產品預計在Q4推動流水。廣告業務來看,Q4為週期性旺季,公司在信息流、小程序廣告、朋友圈資源位不斷髮力,11月中旬開始媒體廣告內容資源排期不確定性減弱,我們判斷或有邊際性改善。我們調整19/20/21年淨利潤預測至949.75/1115.33/1284.31億元(前值為1021.06/1226.61/1410.00億元,因公司開始孵化雲遊戲,我們預期CAPEX投入或有所增長),對應EPS9.94/11.68/13.45元,PE為30/26/22倍。騰訊可比公司2020年PE均值30.21X。因此我們上調目標價至392.26港幣(352.85人民幣),維持“推薦”評級。

風險提示:遊戲版號審核等政策變動、組織構架變革、產業互聯網轉型、經濟週期波動對客户需求造成的負面影響。