机构:中信证券

评级:增持

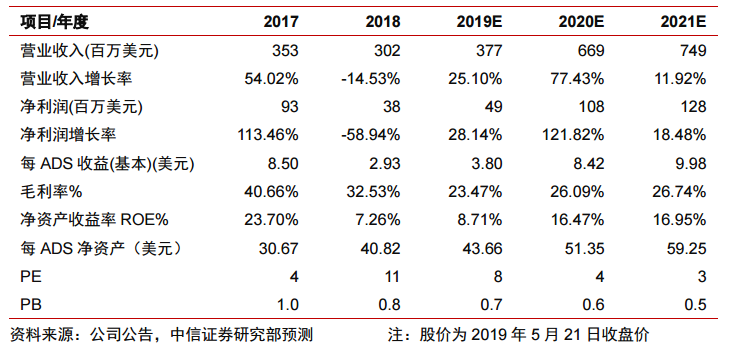

公司2019Q1业绩符合预期,多晶硅持续降本增量,新产能建设稳步推进,下半年有望迎来盈利修复。维持公司2019-2021年每ADS收益为3.80/8.42/9.98美元的预测,对应PE8/4/3倍,给予目标价38美元,维持“增持”评级。

▍一季度业绩符合预期,盈利能力触底企稳。公司2019Q1实现营业收入81.20百万美元(同比-15.1%,环比+7.4%),净利润6.64百万美元(同比-79.0%,环比-42.0%),业绩符合预期;公司EBITDA利润率为24.6%(同比-26.2pcts,环比-14.5pcts),毛利率为22.6%(同比-22.4pcts,环比+0.2pcts),在多晶硅价格持续磨底的情况下,得益于成本持续下降,盈利能力逐步触底企稳;公司经营现金流净值为48.48百万美元(+120.8%),现金回款能力显著提升。

▍多晶硅产销创新高,产能将迎技改提升。公司2019Q1多晶硅产量达8764吨(同比+54.9%,环比+20.0%),略超此前8500-8700吨的产量指引,持续保持满产;销量达8450吨(同比+56.2%,环比+20.2%),再创季度产销量新高。目前公司正进行产能去瓶颈项目,通过更换部分更先进的还原炉将年产能由3万吨提至3.5万吨,且预计将于6月初提前建成,并于6月底前完成产能爬坡。受产能改造影响,预计公司2019Q2多晶硅产量将回落至7200-7400吨。

▍成本持续下降,新产能稳步推进。公司2019Q1多晶硅现金成本为$6.20/kg(同比-17.7%,环比-6.6%),生产成本为$7.42/kg(同比-6.5%,环比-19.3%),均达历史最低水平。受公司产能去瓶颈项目爬坡影响,预计2019Q2生产成本将暂时上升至$8.0-8.5/kg,并将于2019Q3继续回落至约$7.5/kg。同时,公司持续推进4A新项目建设,预计将于2019Q4建成,并于2020年3月底前达产,届时公司总产能将增至7万吨,生产成本有望进一步降至约$6.8/kg。

▍下半年硅料价格或将回升,盈利能力有望阶段性修复。2019年以来,海外光伏市场需求超预期,1-4月中国出口海外光伏组件规模20.59GW(同比+81.0%),但国内市场受光伏政策出台慢于预期影响,上半年基本处于封冻状态;叠加行业新投产能集中释放,年初以来多晶硅价格持续探底,公司一季度硅料ASP为$9.55/kg(环比-1.4%),创历史新低。我们预计,随着光伏竞价政策即将落地,中国光伏市场有望于2019H2大规模启动,硅料供需格局有望显著改善,价格将迎来触底回升,公司盈利能力有望阶段性修复。

▍风险因素:光伏发展不及预期,多晶硅价格持续下降,公司产能释放不及预期。

▍投资建议:维持公司2019-2021年净利润预测49/108/128百万美元,对应每ADS收益为3.80/8.42/9.98美元,对应PE为8/4/3倍,给予目标价38美元(对应2019年10倍PE),维持“增持”评级。