過去兩週的事態發展大多令人震驚,但很明顯,類似的問題是有可能發生的,即使可能性不大。銀行業和金融體系面臨困難是不可避免的,因爲深刻的變革正在發生。高利率和高通脹的壓力正顯現出來並擠壓了金融體系中的薄弱環節。現在的問題是,銀行業的動盪會對經濟的其他部分造成多大的損害。

1、低通脹、低利率的時代已經結束

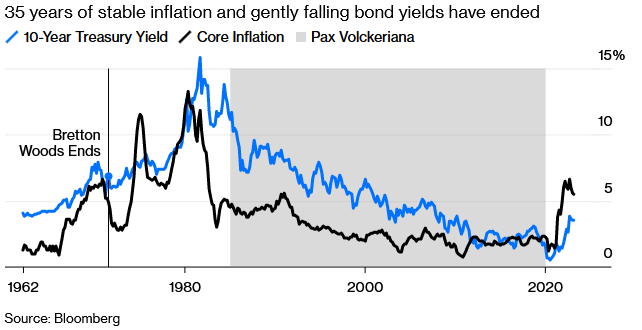

沃爾克領導下的美聯儲在上世紀80年代初成功控制住了通脹,而在這之後的幾十年來,投資者逐漸習慣了穩定的低通脹環境,同時長期國債收益率穩步下降。

2008年金融危機後孤注一擲的策略(包括量化寬鬆以壓低收益率)可以說是將這種“沃爾克式的和平時期”延長了10年,超出了它本應持續的時間。而由於疫情帶來的大規模貨幣和財政刺激、以及隨之而來的通脹和利率上升,這種“和平時期”結束了。

長達35年的通脹穩定和債券收益率緩慢下降的時代已經結束

儘管這個時期的結束最終可能會帶來大量的積極變化(因爲在這些年里資本可能流向了錯誤的地方),但一定程度的痛苦是不可避免的。對於那些從低利率和低通脹中受益的投資者或機構來說,例如區域性銀行,痛苦程度將是名列前茅的。

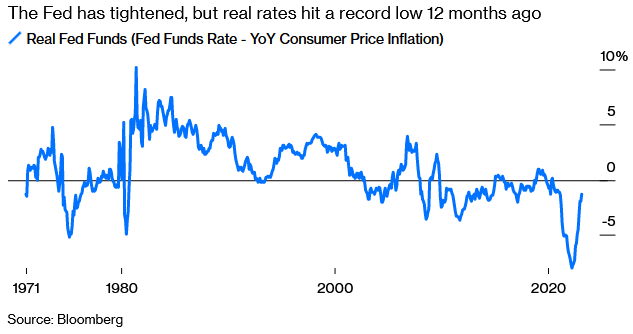

貨幣政策收緊程度是否達到了需要的程度尚不可知,但從實際利率(即聯邦基金利率減去整體通脹率)的角度來看,這一利率仍是負的,表明美聯儲在應對通脹飆升方面遠遠落後於曲線,同時讓人們感覺到其收緊貨幣政策的緊迫性。

實際利率仍爲負值

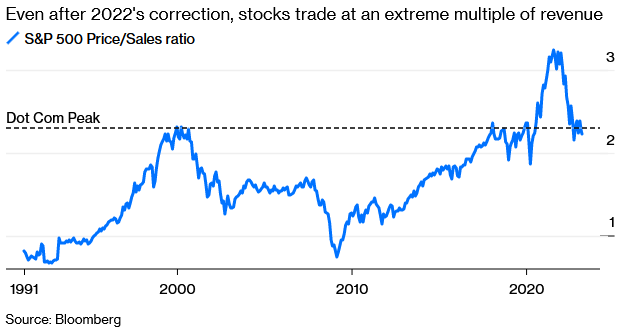

多年的零利率促使投資者以更高的估值購買股票,這樣的舉動是合理的,因爲債券競爭力不足,而低利率意味着股票的未來收益貼現幅度較低。在支撐美股的低利率環境已經一去不復返的情況下,以市銷率衡量,標普500指數仍與2000年互聯網泡沫破裂前的峯值一樣昂貴。

即使在2022年的回調之後,美股仍然很昂貴

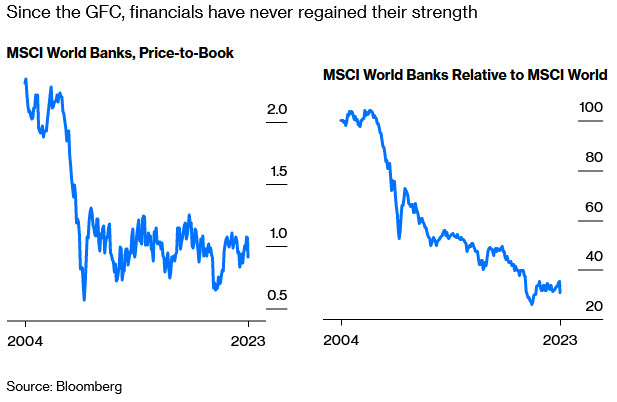

與此同時,銀行體系總會遭遇麻煩,尤其是在遭受了歐債危機打擊的歐元區。全球銀行股相對於股市的其他板塊持續下跌,而它們的估值仍不到金融危機前峯值的一半,這說明人們一直擔心它們是否有能力保持盈利。如今,收益率曲線嚴重倒掛,使得銀行在短期內更難從儲戶那里吸收到廉價的存款,而這會給銀行的資產負債錶帶來壓力,並讓股票投資者保持警惕。

自金融危機以來,金融類股再也沒有恢復元氣

2、美聯儲將何去何從?

歐洲央行在週四晚冒着風險加息50個基點。美國資管公司Dreyfus and Mellon首席經濟學家Vincent Reinhart表示,歐洲央行通過此舉試圖讓人們相信,對瑞信(CS.US)的紓困將會奏效,而美聯儲可能也會採取類似措施。他表示,過去幾天監管機構採取的措施都是基於這樣一個假設,即銀行面臨的是流動性問題而不是償付能力問題,而如果問題僅僅是流動性問題,那麼美聯儲下週仍應加息25個基點。

依然遠高於目標的通脹沒有爲美聯儲提供維持利率不變的理由。美聯儲暫停加息將不可避免地向市場發出一個信號,即它不相信自己已經採取的危機預防措施,而這本身就會破壞那些試圖讓市場保持冷靜的努力。不過,也有人認爲,在銀行業發生瞭如此嚴重的動盪後,這麼快就繼續加息是危險的,最好等監管機構確定問題已得到控制好再加息。

財富管理公司Crewe Advisors的合夥人Louise Goudy Willmering等人認爲,歐洲央行的決定令美聯儲面臨更大的加息壓力,美聯儲將不得不加息25個基點。券商BCA Research的債券策略師Ryan Swift預計,美聯儲“短期內不會降息”,而下週加息的可能性將取決於從現在到舉行會議這段時間之中的動盪程度。

關鍵的一點是,貨幣政策在很大程度上是通過給銀行製造問題來發揮作用的,一旦它們的盈利能力受到影響,就會迫使它們收緊放貸標準,這意味着金融環境將更加緊張。Ryan Swift表示,區域性銀行的流動性危機對經濟的影響將表現爲銀行放貸標準收緊和信貸增長放緩。他預計家庭或企業違約不會立即激增,但從現在到年底,信貸壓力將慢慢增加。

貝萊德投資研究所則認爲,對抗通脹和保持金融穩定的權衡是明確的,美聯儲和歐洲央行都將“儘可能地將對抗通脹的行動與應對銀行問題和保護金融體系的措施區分開來”。

3、附帶損害

接下來麻煩可能會出現在哪里?一般來說,任何依賴於低利率的東西都將面臨風險,這意味着私募股權和私人債務等龐大領域也有可能出現問題。私募股權基金不必按市值計價其投資,鎖定期有助於它們免受流動性問題的影響,但它們的槓桿率很高,如果它們的資產沒有像預期的那樣表現,這最終會讓它們吃苦頭。Jefferies的資深分析師Christopher Wood就認爲,到2024年,市場將不得不應對私人領域出現的信貸問題。

TS Lombard的歐洲和全球宏觀研究主管Davide Oneglia預測,銀行對利率敏感行業的貸款敞口將受到越來越嚴格的審查,商業房地產將是其中之一。國際貨幣基金組織(IMF)早在2021年4月就曾警告商業房地產對全球小型/區域性銀行構成的風險,特別是在美國和歐元區。