本文來自格隆匯專欄:半導體行業觀察

受2020年疫情影響,全球“缺芯”潮洶洶來襲。時至今日,面對消費電子、汽車等爆發增長的市場需求,以及5G 、AI等行業更多芯片需求,全球晶圓產能愈發緊張,缺“芯”危機仍在持續蔓延。

在全球“缺芯”潮以及強勁的市場需求下,半導體巨頭們開始新一輪大擴張,然而擴張的背後,全球半導體似乎進入了資本支出的狂熱期。

據彭博社報道,爲進一步保障智能手機、數據中心和汽車的芯片需求,未來十年,全球將共有超過 7000 億美元投向半導體領域。

不得不說,這是一場及其昂貴的半導體投資遊戲。而在這場遊戲中,以臺積電、聯電、三星、中芯國際等爲主的晶圓代工廠以及英特爾、英飛凌、博世、德州儀器、SK海力士、美光等IDM廠商已然成爲了主力軍。

晶圓代工廠的“神仙打架”

臺積電三年千億美元,越看越不夠?

作爲全球芯片代工老大,面對晶圓產能的緊缺與急切的需求,臺積電率先出手,不僅在擴建速度上一馬當先,在資本支出方面更是令人難以望其項背:2021年全年臺積電資本支出約300億美元,未來三年將投資1000億美元。需要注意的是,這1000億美元的支出包含了2021年的300億美元資本支出。換句話說,2022年和2023年,臺積電將投入約700億美元。

Semiconductor Intelligence(SC-IQ)更是估計,臺積電 2023 年的資本支出將達到 350 億美元,甚至可能會更高。

就2021年全年資本支出來說,年初的臺積電可能也沒料想到自己今年支出金額居然能高到300億美元。今年1月,臺積電公佈的資本支出還是250億至280億美元。然而僅經過3個月,在4月的電話會議中,臺積電首席財務官黃文德爾就表示,爲了滿足未來幾年對先進和專業技術不斷增長的需求,決定將2021年全年的資本支出提高到300億美元左右,其中約有80%將用於先進的工藝技術,包括3nm,5nm和7nm。大約10%將用於高級包裝和口罩製造,大約10%將用於特殊技術。

同時,黃文德爾在回答投資者問題時,也明確了1000億美元是包括今年的資本支出在內。1000億美元的3年期分別爲“21年”,“ 22年”和“ 23年”。

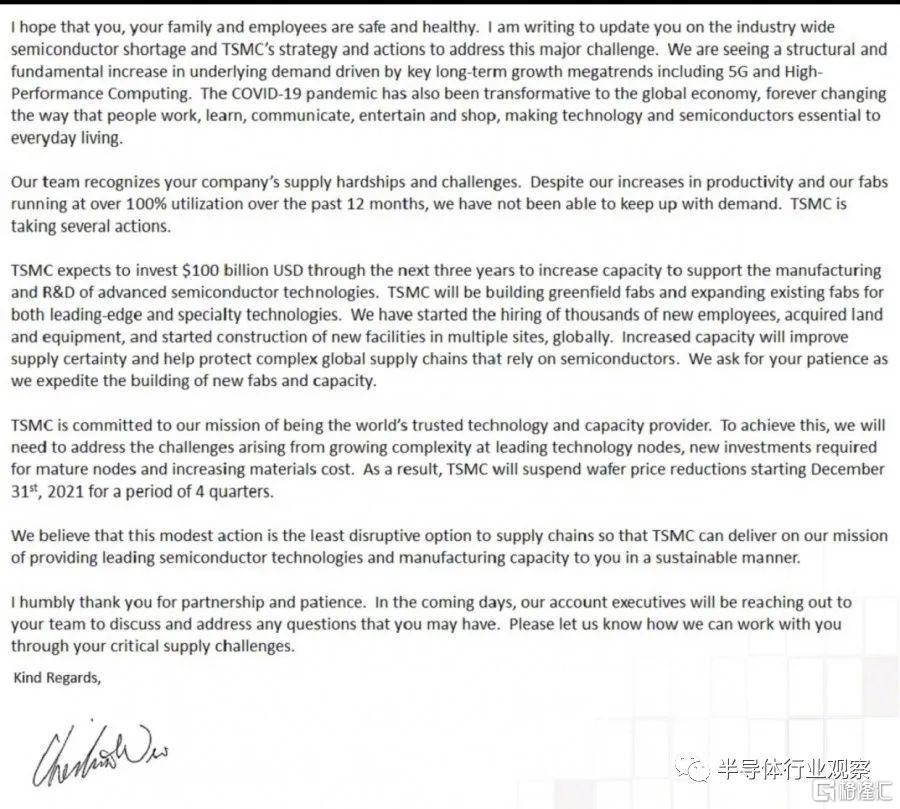

而“三年投資1000億美元”首次提及是在今年3月底,網絡上流傳着臺積電總裁魏哲家親自署名發給客戶的英文長信,信中提到,爲了應對全球整個半導體產業產能短缺的問題,臺積電將在未來三年投資 1000 億美元來增加產能,並且支持高端製程技術的研發。

圖片來源:經濟日報

隨後,臺積電於4月1日發佈公告,證實了未來三年,臺積電將投入1000億美元增加產能,以支持領先技術的製造和研發。

來源:臺積電公告

公告的出爐讓臺積電的“三年千億美元”敲下了定錘,但臺積電本身可能並不滿足於這個金額。

近日,臺積電董事長劉德音在接受美國《時代》週刊專訪時透露,美國成本遠高於臺積電預期,對於原定三年1000億美元的資本支出計劃,“愈看愈覺得不夠”。

圖片來源:《時代》週刊

驚人的資本支出背後,是臺積電頻繁的擴建舉措,包括:28.87億美元(約合187億人民幣)擴建南京工廠,生產28nm工藝,月產能爲4萬片晶圓;已開工建設的亞利桑那州5nm芯片廠,預計耗資120億美元,;確認將赴日本建特殊製程晶圓廠,提供22nm及28nm製程產能,同時在德國開設晶圓廠也已處於評估考慮的初步階段。

“錢海戰術”,三星用錢捍衛全球半導體霸主地位

在臺積電頻繁擴建壓力之下,韓國三星顯然也坐不住了。

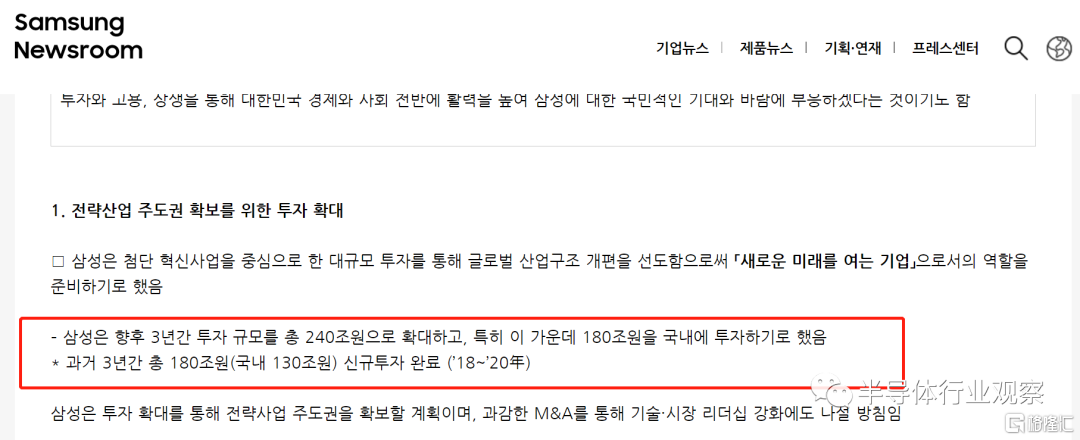

8月24日,三星官方宣佈計劃未來三年將投資240萬億韓元,將用於培育戰略業務,包括半導體、生物製藥、下一代電信和IT研究。

圖片來源:三星

對於其中的半導體業務,三星計劃通過開發領先工藝,搶先投資來加強在半導體業務中的全球領先地位。在內存方面,通過投資開發14nm以下DRAM、200層以上NAND閃存等下一代產品解決方案,拉大成本競爭力和技術差距,以此鞏固三星的“絕對優勢”。

此外,對於晶圓代工廠等系統半導體領域,三星表示,計劃通過前沿技術開發和投資確保革新產品的競爭力,爲躍居全球第一奠定基礎。例如 開發GAA等新技術應用新結構,早日量產3nm及以下晶圓。

雖然三星沒有透露將在每個領域投入多少資金,但是半導體作爲三星的拳頭業務,爲了保持和加強在全球半導體行業的絕對領導地位,想必投資金額只會有增無減。

據韓聯社報道,Kiwoom Securities 分析師 Pak Yu-ak 表示,預計未來三年,三星芯片業務的總資本支出將達到 110-120 萬億韓元。其餘資金可能用於高級節點的研發活動和併購(M&A)交易。

值得一提的是,早在今年5月,三星就已宣佈,爲了加快尖端半導體工藝技術的研究和新生產設施的建設,計劃到2030年爲止,將在系統半導體和代工領域的投資規模增加到171萬億韓元。比2019年4月宣佈的133萬億韓元增加了38萬億韓元,三星方面表示,這有助於實現到2030年成爲世界邏輯芯片領軍企業的目標。

龐大的資本支出之下,三星對產能提升也充滿了信心。

據日經報道,10月28日,在財報電話會議上,三星高管 Han Seung-hoon 表示,計劃到 2026 年將產能擴大約 3 倍,通過擴大平澤產能以及考慮在美國建立新工廠,儘可能滿足客戶的需求。

85% 用於 12英寸,聯電今年支出將達23億美元

作爲中國臺灣三大代工廠之一,聯電今年也加大了投資力度。2021年的資本支出由年初的將達 15 億美元提升至23 億美元,較去年大增 1.3 倍。其中爲15% 用於 8英寸產能,85% 用於 12英寸產能。

除了宣佈上調資本支出,聯電還宣佈將擴建南科 Fab 12A P6 廠區產能,將採 28nm製程、月產能 2.75 萬片,擴建產能預計 2023 年第二季投產,總投資金額將達新臺幣 1000 億元。令人吃驚的是,聯電錶示,未來 3 年聯電在南科的投資金額將達 1500 億元新臺幣。

聯電也是落實增資擴產的決心。今年7月,聯電董事會通過資本支出預算案 318.95 億元新臺幣,用於擴充產能。聯電錶示,今年資本支出維持 23 億美元水平,南科擴廠資本支出大部分預估將落在明、後年。

此外,此前還傳出聯電擬在新加坡建設12英寸新廠。不過,對此,聯電方面表示,不評論市場臆測,但持續評估擴產計劃,並抱持開放態度。

勇闖美股,格芯未來將花費60 億美元擴產

對於格芯來說,擴產似乎是必須的。近日,格芯CEO考菲爾德表示,直到2023年底的晶圓都賣完了,未來5至10年,可能都供不應求。

爲解決芯片短缺的難題,今年6月,格芯宣佈,將斥資 60 億美元擴大其在新加坡、德國和美國的工廠的產能。據其透露,未來兩年內將在新加坡投資超過 40 億美元,在其他國家各投資 10 億美元。

此外,今年3月,格芯還曾宣佈今年將投資 14 億美元幫助美國、新加坡與德國三座晶圓廠,幫助上述工廠在 2022 年提高 12 nm至 90 nm芯片產能。

值得一提的是,目前格芯已申請在美國納斯達克上市,代碼爲“GFS”。如果本次IPO順利,格芯或將迎來新一輪擴張。

今年兩度擴建,中芯國際超112億美元緊跟“潮流”

在各大國外巨頭埋頭增資擴產的同時,我國中芯國際也加快了擴建的步伐。

自2020年下半年宣佈擴產後,今年中芯國際先後兩度官宣擴建28nm芯片生產線。據筆者瞭解,中芯國際兩次新建產線的累計投資共約112.2億美元。

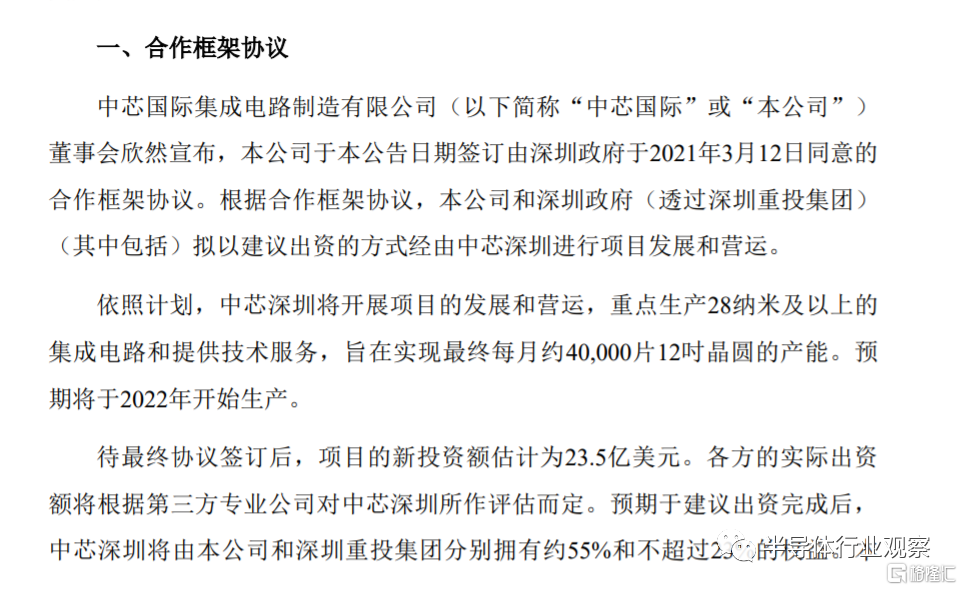

3月17日晚,中芯國際發佈公告稱,公司和深圳政府(透過深圳重投集團)(其中包括)擬以建議出資的方式設立晶圓廠,重點生產28納米及以上的集成電路和提供技術服務,旨在實現最終每月約40000片12英寸晶圓的產能。預期將於2022年開始生產,項目新投資額估計爲23.5億美元。

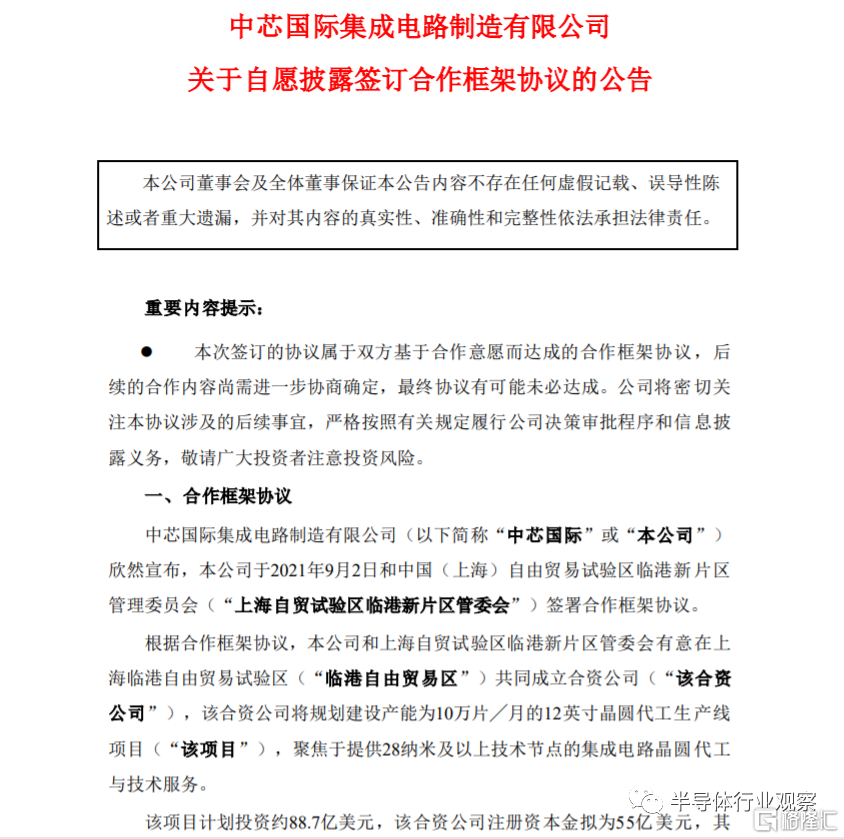

8月,中芯國際再次發佈公告稱,和中國(上海)自由貿易試驗區臨港新片區管理委員會簽署合作框架協議,有意在上海臨港自由貿易試驗區共同成立合資公司,將規劃建設產能爲 10 萬片/月的 12 英寸晶圓代工生產線項目,聚焦於提供 28 nm及以上技術節點的集成電路晶圓代工與技術服務。

該項目計劃投資約88.7億美元,該合資公司註冊資本金擬爲55億美元。

兩次擴建可以看出,中芯國際全面佈局芯片代工市場的決心。

IDM巨頭們的博弈

雖說IDM廠成長動能雖可能不及代工廠來着強勁,但英特爾、TI等大廠的動作幅度卻不可小覷。

美歐亞三大洲齊擴建,英特爾今年資本支出最高或可達200 億美元

儘管英特爾在最先進的生產工藝方面落後於臺積電,但在資本支出與擴建速度方面卻緊隨其後。

英特爾自身預計,今年的資本支出爲 190 億至 200 億美元。遠高於此前FactSet 調查的分析師預計的145.9 億美元。

此外,在新上任的CEO Pat Gelsinger的帶領下,英特爾的擴建行動也在風風火火得進行中。先是在今年3月,英特爾宣佈在美國亞利桑那州投資200億美元,新建兩座晶圓廠。其次9月,英特爾表示,未來 10 年可能在歐洲投資高達 800 億歐元,以提高該地區的芯片產能,並將在愛爾蘭爲汽車製造商開設半導體工廠。

目前,在美國亞利桑那州的兩家芯片工廠已於9月24日動工,預計於2024年全面投入運營,新晶圓廠將生產英特爾最先進的工藝技術,包括英特爾20A的RibbonFET和PowerVia創新技術。

除了這兩次大手筆之外,5月,英特爾還宣佈將投資 35 億美元爲新墨西哥州的工廠配備先進的半導體封裝技術,包括英特爾突破性的 3D 封裝技術 Foveros,預計將於 2021 年底開始建設。同月,英特爾表示將在以色列再投資 6 億美元,以擴大其研發 (R&D),並確認將斥資 100 億美元用於新建芯片工廠。

明年投資增加50%,英飛凌積極擴產

面對“芯荒”,英飛凌10月5日表示,計劃在明年增加50%的投資,希望從需求飆升和全球半導體供應短缺中獲益。同時,英飛凌還指出,將在2022年投資約24億歐元(28億美元),高於今年的約16億歐元。

據Evertiq 3月報道,公司發言人 Gregor Rodehüser曾提出,計劃在未來五年內以約 11 億歐元的價格擴大德累斯頓現有產能。據報道,英飛凌還表示將繼續成爲馬來西亞的戰略合作夥伴,加速電氣和電子行業的發展,尤其是在封裝、測試集成電路和晶圓加工領域。

需要注意的是,9 月 17 日,英飛凌宣佈其位於奧地利菲拉赫的 300 毫米薄晶圓功率半導體芯片工廠正式啓動運營,該廠總投資額爲 16 億歐元,

前有10億歐元,後有4億歐元,博世打響一槍又一槍

6月,博世打響了被視作歐洲本土擴充半導體產能的第一槍,Dresden 12 英寸新工廠開業儀式舉行。據悉,該工廠由博世耗資 10 億歐元 (約 12 億美元)打造,以滿足物聯網與交通應用等市場需求。同時,這座新廠也被視爲博世歷史上最大的單筆投資,計劃最終招募 700 名員工。博世表示,新廠將首先生產用於電動工具的芯片,9 月纔開始生產車用芯片。

10月29日,博世再次宣佈,將再投資 4 億歐元 (4.67 億美元),用於明年在德國和馬來西亞的芯片生產投資,以緩解全球芯片短缺。其中,預算最大的一部分,將用於擴大在德國 Dresden 和 Reutlingen 的晶圓製造廠,以及位於馬來西亞檳城的半導體組件工廠的業務。

此外,公司在申明中表示,將在斯圖加特附近的 Reutlingen 工廠投資約 5000 萬歐元,生產 200 毫米晶圓,公司還生產汽車零組件和工廠自動化系統。同時,博世還將在馬來西亞檳城建設半導體測試設施,但並沒有透露具體投資金額。

不止收購,德州儀器294 億美元建新工廠

今年8月,德州儀器宣佈,考慮在謝爾曼或新加坡建設新工廠,該工廠將分四個階段建設,投資估計爲 294 億美元。據美國德州媒體《Herald Democra》10月報道,德州儀器已向當地謝爾曼獨立學區提交財產價值限制申請,確認德州儀器將在謝爾曼獨立學區興建新芯片廠。

此外,6月底,德州儀器還表示,將以 9 億美元的價格收購美光在猶他州萊希的工廠,以提高其產能。據悉,Lehi工廠將生產 65nm和 45nm,用於 TI 的模擬和嵌入式處理產品,並能夠根據需要超越這些節點。

收購與新建雙管齊下,SK海力士超230萬億韓元目標已定下

在半導體熱潮下,韓國立下了大目標,在未來10年斥資約510萬億韓元,建設全球最大芯片製造基地,與中國和美國競爭關鍵技術主導地位。爲此,三星電子、SK海力士等企業預計10年內將投資510萬億韓元(約合人民幣3萬億元)。雖然沒有透露SK海力士的投資金額,但想必數額不會令人失望。

5月13日,在“K-Semiconductor Strategy”活動中,SK海力士副董事長樸正浩表示:"考慮到目前的全球ICT發展速度,到2030年爲止,SK海力士將在利川和清州工廠投資110萬億韓元","另外,在2025年成立的龍仁集羣工業園區中,10年內將追加投資120萬億韓元"。也就是說,共投資了230萬億韓元。

據瞭解,韓國龍仁市半導體工業區項目,由SK海力士於今年2月宣佈,將與國內外50個合作夥伴參與投資建設。SK海力士計劃從2023年開始投資120萬億韓元,建設4家最先進的半導體工廠。該項目將2023 年開始建設,工廠的一期工程將於 2025 年初完工。以晶圓投入量計算,四家工廠的產能爲每月80萬片。

消息顯示,韓國已經批準了當地芯片製造商SK海力士的建設新半導體工廠的項目。

值得一提的是,SK海力士上週五還宣佈,將以5760億韓元(4.92億美元)收購韓國晶圓代工廠商Key Foundry,並表示期待此次收購將使其目前的8英寸代工能力增加一倍。

高於歷史平均水平,美光科技今年支出達120億美元

雖然上述說道,美光出售了其在美國猶他州(Lehi)的 300 毫米半導體工廠,但這並不意味着美光不擴產,相反,美光科技已經爲即將到來的新財年制定了高達120億美元的資本支出計劃,高於其歷史平均水平,並將研發支出的目標定爲30億美元左右。

此外,10月20日,美光科技更是宣佈,計劃在全球製造業務和研發工作上投入超過 1500 億美元,以滿足下一個需求,以幫助解決對存儲芯片需求的增長。

同日,美光還宣佈將斥資8000億日圓(約合70億美元)將在日本廣島建造一座新工廠,該工廠可能專門生產DRAM存儲芯片,預計將於2024年開始運營。

產能過剩預警,是杞人憂天還是未雨綢繆?

在大廠們大刀闊斧提高資本支出計劃擴產的同時,業界卻開始出現“芯片產能過剩”的說法,是杞人憂天還是未雨綢繆?

根據以往的經驗看來,資本支出過多往往會導致產能過剩。而此次半導體行業巨頭們動輒百億美元的大手筆資本支出,讓人產生擔憂很正常,所以也不算杞人憂天。

雖然英特爾、聯電、格芯、福特汽車以及通用汽車等多家企業的高管都曾表示,半導體短缺或將持續到2023年。但2023年以後,又會是怎樣的情形呢?

晶圓廠的擴建並不能解決當前的“芯荒”,擴產不能一蹴而就,從擴產到晶圓廠實現量產至少花費1至2年以上的時間,這就意味着上述大廠們新建的廠房投入運營多數集中於2023年、2024年前後。在這個時間差下,一旦後期疫情結束或者消費電子、汽車等需求下降,全球“缺芯”危機可能已經過去,但是巨頭們的產能卻開始爆發,恐面臨產能過剩的危險。

早在去年下半年,我國發改委就對各地投資芯片項目發出類似警示,要求地方加強對重大項目建設的風險認識。

日前,半導體行業分析機構IDC就發出警告,稱在2021年半導體市場將增長17.3%,可能在2023年出現產能過剩。IDC表示,2021年的強勁增長在一定程度上是由芯片價格上漲推動的,而在2020年,芯片市場規模增長了10.8%。隨着2022年底更大規模的產能擴張開始上線,到2022年年中,供需將達到平衡,2023年可能出現產能過剩。

此外,德州儀器等在內的不少企業也已發出警告,投資激增正加劇半導體行業產能過剩現象出現,未來幾年行業產能將大幅增加,而隨着需求下降,利潤將受到衝擊。

寫在最後

不管未來全球半導體行業發展如何,對於當下的中國半導體行業來說,正是彎道超車的好時機,不需要擔心中國芯片產能過剩。

如同工程院院士吳漢明所說,中國芯片產能過剩的說法純屬忽悠人。目前芯片的產能非但沒有過剩,反而面臨嚴重短缺。並且吳漢明院士還曾指出,如果國內的芯片廠商不加速發展,未來國內芯片產能與先進國家相比,將擴大到至少8箇中芯國際的產能。

前路雖漫漫,但我國半導體企業需要爲“芯”堅持,越困難越前進。