本文來自格隆匯專欄:財主家的餘糧,作者:財主家沒有餘糧啦

長期以來,人民幣黃金價格持續高於國際上按匯率折算的美元黃金價格。

這是有原因的。

早期的原因,在於黃金管制,在於人們對人民幣的信用預期低於對美元的信用預期(具體可參考今天伊朗、委內瑞拉的比特幣本幣價格與美元價格差異)。

1950年4月,中國人民銀行下發《金銀管理辦法》,凍結民間金銀買賣,明確規定,國內的金銀買賣統一由央行經營管理。即便在改革開放之後,1983年6月,《中華人民共和國金銀管理條例》出台,依然明確規定:“國家對金銀實行統一管理、統購統配的政策”。

在這一政策下,我國機關、部隊、團體、國營企業、事業單位、城鄉集體經濟組織等的一切金銀的收入和支出,都納入國家金銀收支計劃;境內機構所持的金銀,除經人行許可留用的原材料、設備、器皿、紀念品外,必須全部交售給人行,不得自行處理、佔有。凡需用黃金的單位,必須按照規定程序向人行提出申請使用黃金的計劃,由人行進行審批、供應……

2001年4月,人民銀行宣佈取消黃金統購統配的計劃管理體制,同時組建上海黃金交易所,為黃金生產、加工和消費企業和單位團體,提供人民幣價格撮合平台,而上海黃金交易所的金價,此後成為了人民幣黃金現貨的定價基準。

2002年10月,上海黃金交易所正式開業。

2003年開始,各大商業銀行陸續推出了面向個人的黃金業務(黃金寶、紙黃金、賬户黃金、實物黃金、個人黃金遞延業務代理等),這意味着我國的黃金市場面對投資者全面放開。

2003年,《國務院關於取消第二批行政審批項目和改變一批行政審批項目管理方式的決定》(國發[2003]5號)發佈,我國正式取消了黃金生產、加工、流通等環節的審批制度,中國國內的黃金市場開始進入全面市場化階段。

在各大商業銀行開發之下,居民對黃金的投資熱情高漲,中國的黃金市場迎來了大發展。由於中國黃金市場個人投資者佔比較高,而且以做多黃金為主,國際美元金價上漲時,國內人民幣價格跟風追漲;但國際金價下跌時,國內金價卻不願意跟隨,結果就出現了國內外的黃金價差。

自金交所成立以來,在絕大部分交易日裏(佔比90%),黃金遞延費(可以理解為多頭持有黃金的過夜倉儲成本)都處於多付空的情況。這意味着,國內看多黃金的投資者,除交易所顯示的人民幣金價之外,還需要支付額外的成本給看空者。

2008年,上海期貨交易所又推出了人民幣計價的黃金期貨——類比國際黃金市場,金交所的金價類似於倫敦金銀協會(LBMA)所主導的美元倫敦金價格,而上期所的黃金期貨價格,類似於紐約商業交易所(Comex)的美元期貨價格。

2010年,人民銀行等部委出台了《關於促進黃金市場發展的若干意見》(銀髮[2010]211號),中國黃金市場進入市場化新階段,初步形成了上海黃金交易所黃金業務、商業銀行黃金業務和上海期貨交易所黃金期貨業務共同發展的格局。

注意,這裏所説的商業銀行黃金業務,並不單單是指面向個人投資者的紙黃金、實物黃金及金交所黃金交易代理業務,更主要的是指黃金的抵押、借貸、租賃、資產管理等業務。

簡單來説,就是中國以一己之力,形成了央行所主導的金交所現貨+上期所期貨+商業銀行黃金業務的人民幣黃金定價體系,對比於國際上英國+美國一起形成的倫敦金現貨+紐交所期貨+商業銀行黃金業務的美元黃金定價體系。

不過,以過去多年人民幣匯率計價,金交所的黃金現貨交易量遠遠低於倫敦金的交易量,其黃金庫存量,與LBMA的更是有着兩個數量級的差別(LBMA有近萬噸黃金庫存,金交所則不足千噸);同樣,上期所的黃金期貨交易量和黃金,也遠遠低於紐交所的交易量和庫存。

正因為有着交易量和庫存量上的巨大差異,當前國際黃金價格的定價權,依然牢牢地被紐約和倫敦控制,而不是上海。

除了人民幣和美元的信用預期價差之外,還有個進口成本的問題。

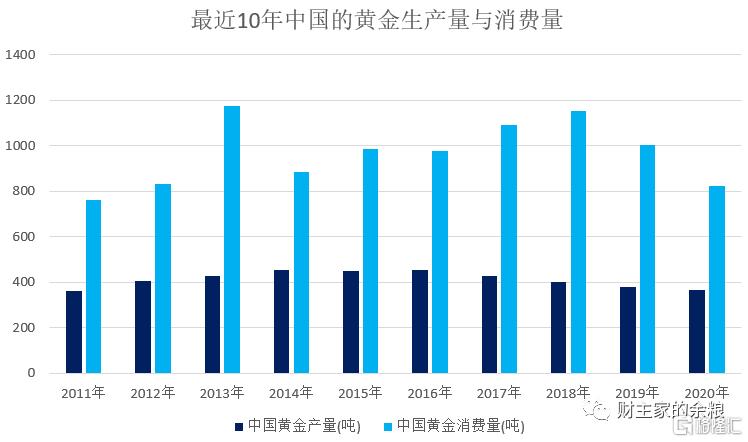

很多人知道澳大利亞、南非的黃金儲量豐富,都先後成為世界上最大的黃金生產國。然而,很多人並不知道,從2007年起,中國就已經取代南非,成為世界最大的黃金生產國,一直到2020年,中國連續14年位居全球第一大黃金生產國。

即便是最大的黃金生產國,生產的黃金也遠遠不夠中國人消費,因為中國已經連續多年位居全球第一大黃金消費國,而且每年的消費量遠大於生產量。

生產與消費之間的差額,除了舊金回收之外,只能是進口,但黃金的進出口又涉及外匯管控。直到2015年之前,國內的黃金進出口,都是由中國人民銀行統一進行管理的。

2015年3月4日,中國人民銀行和海關總署聯合發佈了《黃金及黃金製品進出口管理辦法》,對黃金及黃金製品進出口實行“准許證”制度,只有那些獲得許可證的單位和機構,才被賦予了限定額度的黃金進出口權利。這樣一來,從國外進口黃金,自然需要把企業進口的成本都算上,這也會導致國內人民幣黃金的價格按照匯率計算高於國際價格。

除黃金管制導致的國內金價持續高於國際金價之外,需求同樣會影響金價。

國內黃金用途偏重於做首飾,所以遇到婚慶嫁娶,或者逢年過節(如春節和國慶節),黃金的消費量比較高,會造成國內金價高於國際金價,這類似於印度的排燈節、十勝節期間,印度以盧比計價的金價都會明顯高於國際金價。

還有,需要説明的是,國內黃金長期溢價還有一個原因,是上海金與倫敦金的成色不一樣。

上海金的交易對象,是重量為1千克且成色不低於99.99%的金錠,而倫敦金是含金量不低於99.50%的400盎司(約為11.34千克)金錠,同樣的可交割的1千克黃金,國內因為純度更高,所以也會比倫敦金略貴。

簡單總結,人民幣金價長期高於國際金價,屬於正常狀況,其主要原因在於:

1)人民幣信用與美元信用差異;

2)散户為主的投資者結構,讓上海金跟漲不跟跌;

3)黃金進口成本;

4)節假日消費影響;

5)國內標準金錠純度高於國外。

但是,但是,關注黃金價格的人應該知道,就在過去兩天,不管現貨價格還是期貨價格,按當前人民幣美元匯率折算,人民幣金價居然開始低於美元黃金價格!

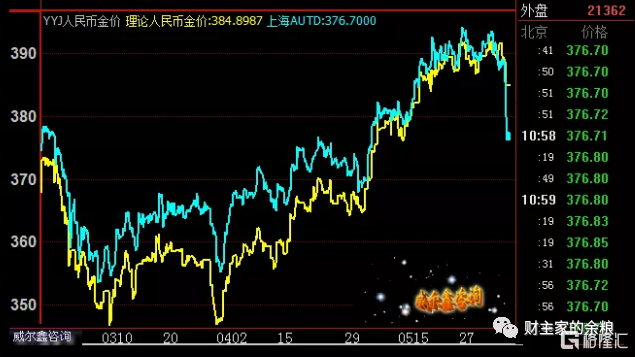

尤其是最近兩天,在國際金價變動不大的情況下,人民幣金價卻出現了明顯的下跌,有人就根據匯率變動,做出小時線級別(1小時之內我們認為套利者應該能填平價格差)人民幣金價與理論金價(美元金價折算人民幣金價)的對比。

就6月4日各大交易所的收盤價來看:

倫敦金收盤價為1890.6美元/盎司;

紐約商業交易所12月份到期期貨價格1897.7美元/盎司;

不考慮匯率兑換損失及交易手續費,按照1金衡制盎司=31.1035克、人民幣美元離岸匯率6.3873計算,國際金價的人民幣理論價格應該如下:

國際黃金現貨人民幣價格應為388.2元/克;

12月份到期黃金期貨人民幣價格應為389.7元/克;

對比之下,6月4日上海金交所及:

上海金收盤價為383.8元/克;

上海期貨交易所12月份到期期貨價格為384.7元/克。

倫敦金和紐約金的一週收盤時間,均為週六早上3:00,而上海金和上期所的黃金期貨的收盤時間均為週六早上2:30,半個小時的時間,不足以解釋高達約5元/克的價差。

在當前匯率情況下,這種國內金價大幅低於國際金價的情況,給了跨市場的黃金投資者一個罕見且無風險的套利操作機會:國內交易所買入黃金,在國際市場等量賣出黃金。

當然,你懂的,這個套利空間不可能很大,但確確實實是一個套利的機會。但更值得探討的是,為什麼會出現這種美元金價低於國內人民幣金價的情況呢?

答案有兩種可能。

1)美聯儲過去一年來的瘋狂印鈔,導致最近美國出現了明顯的通脹,而且市場的通脹預期更為強烈,這意味着美元即將出現進一步的貶值,另一方面,中國過去一年出口強勁,民營製造業獲得了大量美元計價的訂單,這意味着美元在中國目前並不緊缺,人民幣有升值預期。

2)國內TD和期貨市場,有人試圖通過低價賣單,在這兩天操縱人民幣黃金價格(黃金市場規模龐大,只能在極短期內操縱),將人民幣黃金價格打壓,以獲得更好的籌碼。