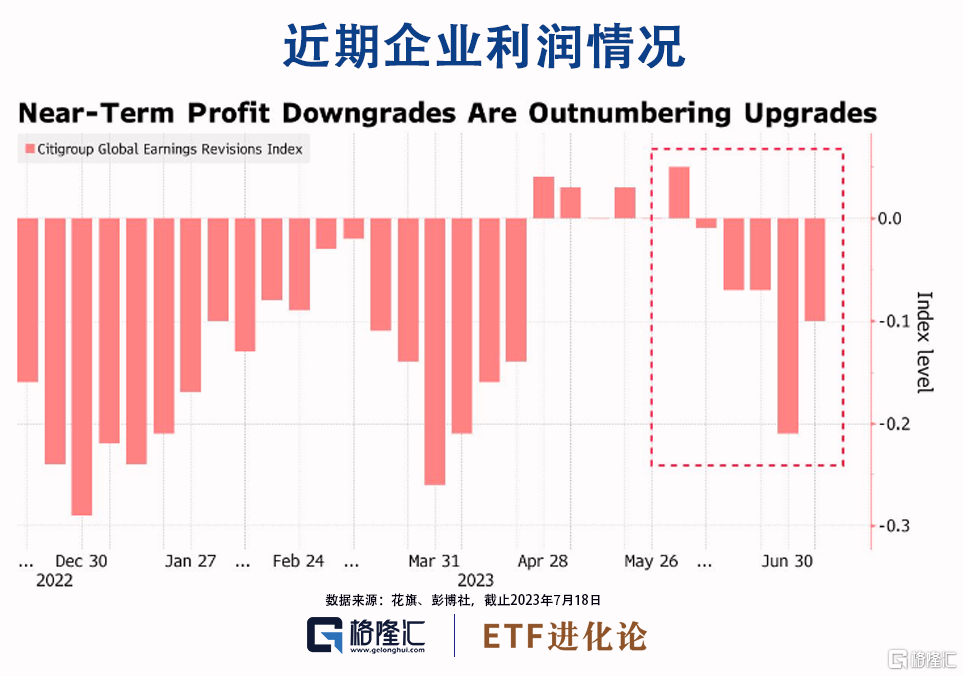

全球各個股市的財報季已經相繼開啟,投資者正在盯緊科技巨頭財報,機構對二季度財報存在分歧。

1

業績狂風來襲

未來幾周,隨着數百家公司公佈業績,全球股市今年近10萬億美元的上升將面臨新挑戰。

據彭博資訊數據,標普500指數成份股預計二季度利潤將下降9%,成為2020年以來最糟糕的一個季度。歐洲的情況可能更糟,預計將下跌12%。

上週,已有摩根大通等銀行巨頭率先公佈了二季度財報。美國銀行認為,儘管它們業績好壞參半,但仍符合7月初的共識預期,且策略師們認為收益較預期高出3%。美國銀行預計,二季度利潤將出現“低谷”。

此次財報季中,投資者和機構主要關注:AI對英偉達等科技“七巨頭”的業績影響。WisdomTree宏觀經濟研究主管Aneeka Gupta認為,如果對人工智能未能在科技公司的盈利中充分體現,這些公司的股價可能面臨暫時調整。

通脹情況,美國6月通脹超預期降温,市場樂觀情緒高升,目前預計美聯儲將在7月進行最後一次加息。

美國銀行的高級投資策略師Rob Haworth表示,整體通脹放緩速度快於工資,這可能有助於消費者,但會損害利潤率。財報季將關注工資增長與物價上升的相互作用,以確定企業是否仍面臨壓力。

美國消費者支出情況,機構通過觀察汽車銷售、旅遊和酒店業的盈利情況,以評估美國企業的財務健康狀況。

此外,歐元區的企業盈利狀況和中國股市的走勢也受到機構投資者的關注。

2

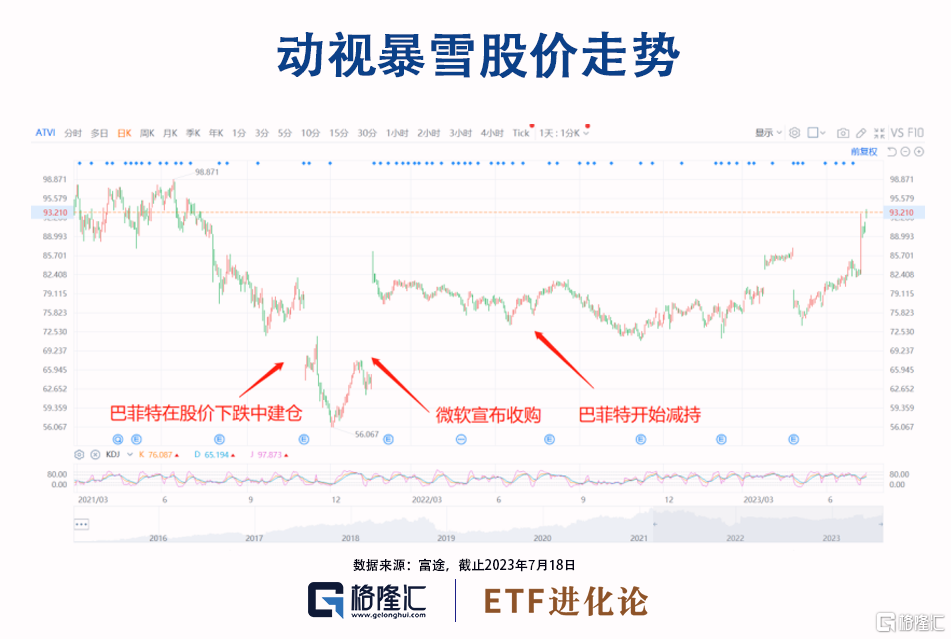

巴菲特大幅減持動視暴雪

除了財報,巴菲特、木頭姐也有了最新動向。

近期,微軟收購動視暴雪出現重大轉機,動視暴雪股價暴升,截至昨日美股收盤,報93.21美元/股,非常接近微軟95美元/股的收購價。

回顧來看,去年1月18日,微軟宣佈將以95美元/股的價格收購動視暴雪,全現金交易總價值687億美元,預計將在2023財年完成交易。

此前,由於反壟斷監管,微軟收購動視暴雪的交易一度受阻,但目前該因素已經開始轉向有利方向。

上週二,美國地區法官在舊金山駁回了美國聯邦貿易委員會關於該收購將損害雲遊戲、遊戲機和訂閲服務競爭的觀點,並批准了這筆687億美元的收購。本週一,英國法院也暫緩英國監管機構否決併購的決定。

不過,微軟也在與監管斡旋的過程中做出妥協。上週末,微軟宣佈已與競爭對手索尼簽署了一份協議,在收購動視暴雪的交易完成後,動視暴雪旗下最受歡迎遊戲《使命召喚》將繼續在索尼的PlayStation上發行,授權為期10年。

在收購交易取得重大進展前夕,“股神”巴菲特旗下伯克希爾哈撒韋卻大幅減持了動視暴雪的股份。

監管文件顯示,截至6月30日,伯克希爾哈撒韋持有1465.81萬股動視暴雪股份,持股比例為1.9%,價值12.4億美元,遠低於3月底的6.3%和去年年底的6.7%。

這意味着,巴菲特在今年二季度出售了所持動視暴雪股份的七成,在此前期間,動視暴雪的股價圍繞着80美元/股波動。

據Whale Wisdom測算,巴菲特持有動視暴雪的平均成本大致為73美元左右,所以即使是在80美元左右拋售依然取得盈利。

2021年四季度,巴菲特首次建倉動視暴雪。微軟宣佈收購後,巴菲特又對其進行了加倉,以此進行併購套利交易。截至2022年二季度,巴菲特對動視暴雪的持股比例達到6840.11萬股。

去年,由於收購遭到美國、歐盟和英國監管機構的強力打壓,動視暴雪的股價也有所承壓。與此同時,巴菲特也開啟了減持之路,先後在去年三季度、四季度和今年一季度減持826萬股、742萬股、328萬股。

再加上此次二季度的減持,巴菲特目前對動視暴雪的持股數已經回到微軟宣佈收購之前的水平。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

在去年的伯克希爾年會上,巴菲特曾談到這筆投資,稱在收購消息公佈前動視暴雪每股才60多美元,與微軟的收購價格相差太大,值得投資。同時,他不知道監管機構是否會批准這次合併,但“確實知道的一件事是微軟有錢”。如果交易成功伯克希爾將大賺一筆,他偶爾看到這樣的併購套利交易機會就會去做。

如今,收購利好已現,而巴菲特卻大幅減持,錯過動視暴雪近期的上升,到底是倒在黎明前的賣飛,還是他嗅到了什麼,抑或是老巴不貪,想落袋為安?

3

木頭姐押注AI新標的

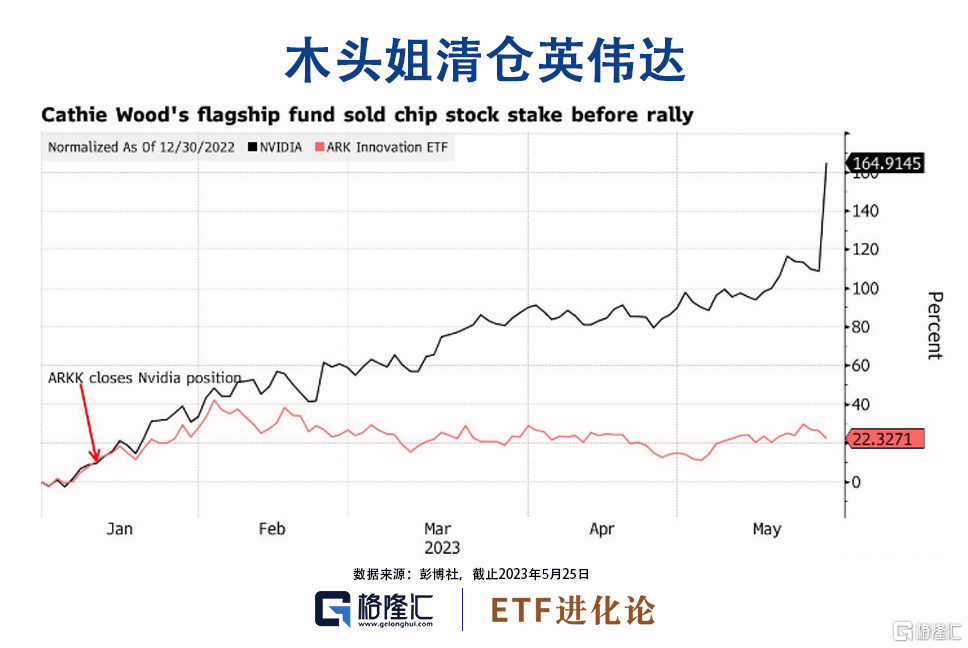

有“女版巴菲特”之稱木頭姐也因賣飛AI大牛股英偉達,引發廣泛討論。

在最新的採訪中,木頭姐稱,英偉達現在是一個“明顯”的AI押注對象,但她正在買入其他公司的股票,這些公司可以從AI變革中獲得更多的上升空間。

木頭姐指出,英偉達現在的市值已達到其營收的25倍。她此前曾表示,清倉英偉達是因為其當時的估值過高。

至於押注的新標的,木頭姐透露,她的新投資想法是Teradyne,這是一家設計半導體測試產品和服務的公司。此外,她還重倉AI雲通信服務商Twilio。

木頭姐還表示,特斯拉是最大的人工智能投資機會,並對Coinbase的前景非常樂觀。

雖然嘴上這麼説,但木頭姐旗下的基金卻在持續減倉特斯拉和Coinbase。最新交易記錄顯示,她旗下基金週一共賣出了248838股Coinbase股票和45184股特斯拉股票。

此外,木頭姐透露,她仍然看好推特的長期前景,但自馬斯克收購以來,已經將推特的估值減記了47%。去年,馬斯克以440億美元收購了推特,木頭姐認為推特目前的估值約為230億美元。

對於Threads的威脅,木頭姐認為,他們可以共存。Threads已經點燃了競爭之火,這對推特來説是好事。從長遠來看,馬斯克和團隊非常認真,他們將把推特變成一款包羅萬象的應用。

今年以來,得益於AI行情,木頭姐的業績表現不錯,其旗艦方舟投資ETF已經從去年年底的低點飆升66%,儘管仍比2021年2月創下的歷史新高低69%。

基金規模上,據彭博社數據,過去一個月,幾乎每隻ARK ETF都有資金流入,僅上週一週,ARKK就淨流入2.47億美元。不過,今年以來,除一隻ETF外,木頭姐旗下的其他ETF都為負流出。

諸如股神巴菲特、木頭姐之類的投資大佬,也會犯錯,也存在賣飛的可能性。我們普通的投資者一方面渴望從投資大佬的操作中,獲得更多的信息,另一方面,也要時刻提醒自己:他們不是神,也會屁股決定腦袋,投資無信仰崇拜,需要不斷思考,不斷質疑,獲得自己的獨立判斷。