本文來自格隆匯專欄:陶川;作者:邵翔 陶川

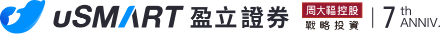

從放開疫情到鬆綁地產,我們進入“放開”主線的2.0版本。2022年11月10日,政治局常務委員會會議要求優化疫情防控工作,拉開了“放開1.0”交易的序幕(圖1)。

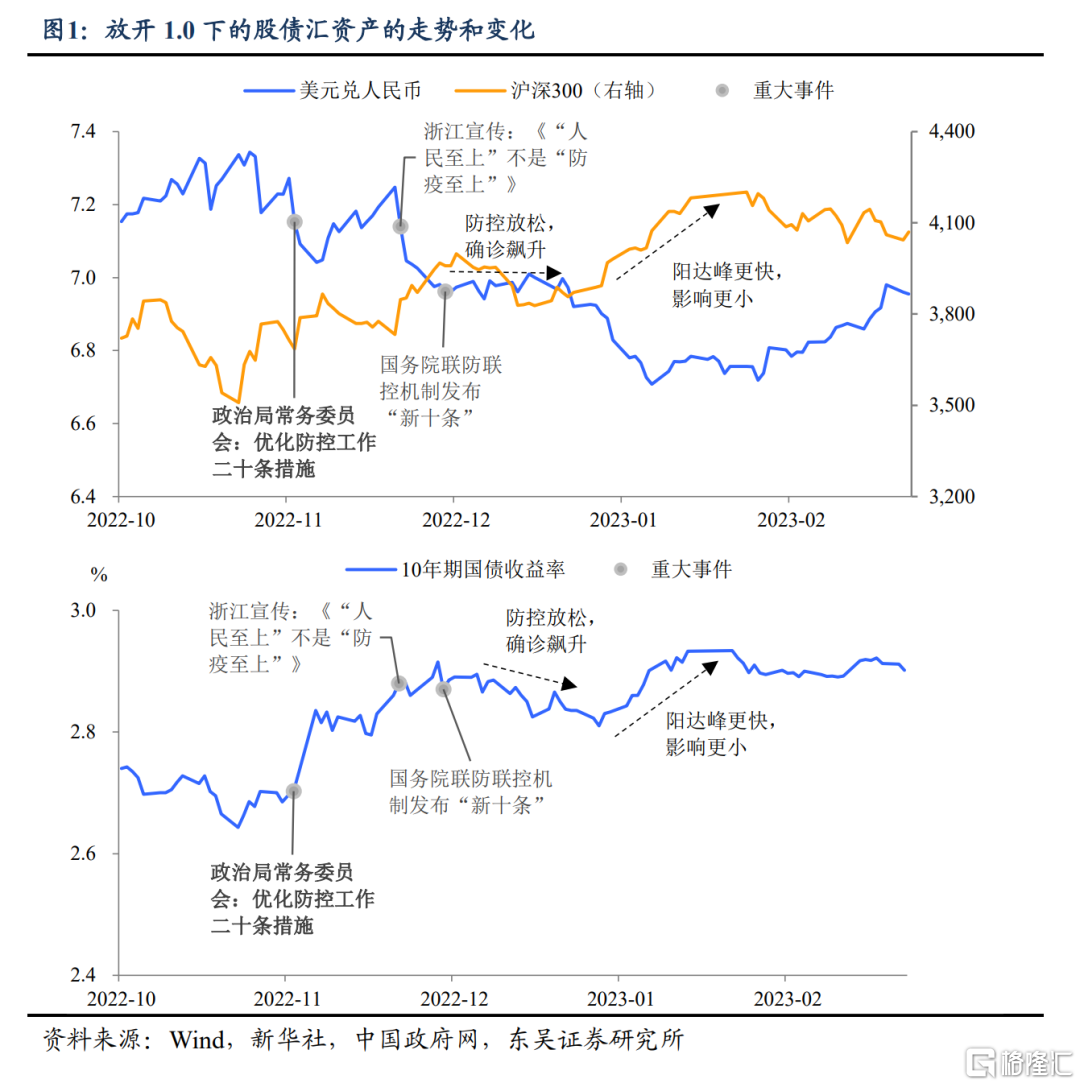

2023年7月24日,政治局會議不提“房住不炒”,我們認為這意味着從去年第四季度以來“放開”主線進入2.0階段(圖2)。那麼和1.0相比,這次有何異同?

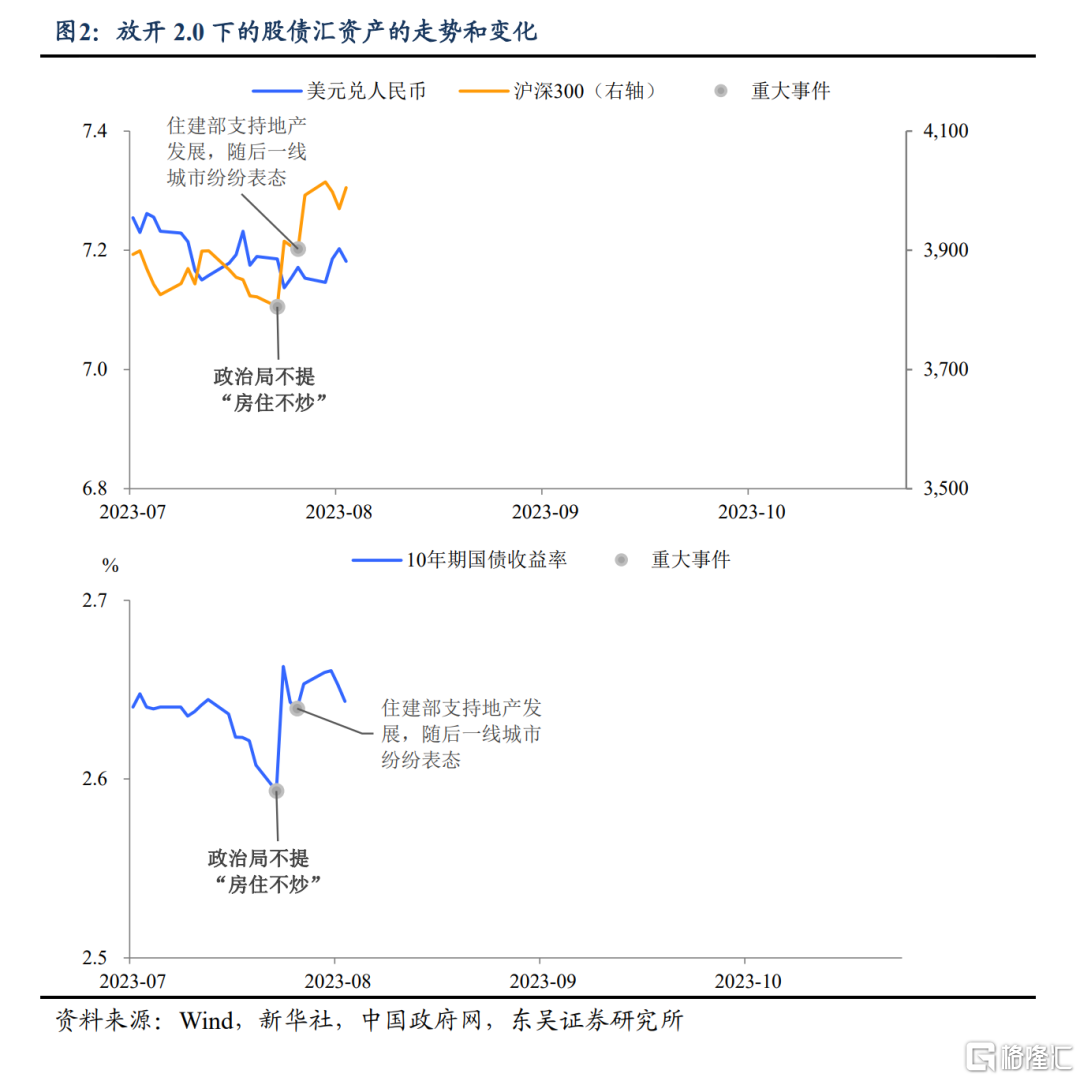

我們認為“放開 1.0”下的政策和市場變化的路徑可以作為未來演繹的重要參考,從我們總結的政策轉向的“五階段”模式看,對於今年年內市場的表現我們持樂觀態度,但是可能至少要經歷兩段波折。結合對國內經濟政策,國外環境和外資情緒的分析,我們認為與“放開1.0”相比,“放開 2.0”下,當前的經濟基本面相對更好+經濟預期下滑得更快,這意味着強預期和弱現實的分化更小、權益市場前期(政策轉向的階段1和3)行情的彈性會更大,但後續的行情力度則有賴於政策的力度、效果以及海外市場的配合。不過從貨幣政策的預期和外資的表現來看,本輪債券收益率的反彈會明顯不如“放開 1.0”階段。

“放開1.0”,政策和市場節奏可能真的有跡可循。2022年疫情防控政策的轉向節奏以及市場的反映對於本輪地產政策的變化有一定的參考意義,如圖3所示,我們總結了一個政策轉向的“五階段”模式,典型的可以分為“中央表態”——“央地協調”——“中央再表態、政策加速”——“政策初期效果有限”——“政策效果(可能)超預期”五個階段,對應的市場的情緒會經歷“樂觀”——“疑慮”——“謹慎樂觀”——“擔憂”——“樂觀”五個時期。

以2022年第四季度疫情政策轉向為例,11月10日中央政治局常委會會議,部署進一步優化防控工作二十條措施正式拉開轉向序幕,不過儘管11月11日國務院聯防聯控機制發佈防疫優化二十條,部分地區依舊出現疫情防控偏嚴的情況。11月29日浙江宣傳公眾號撰文《“人民至上”不是“防疫至上”》再次引發熱議,標誌着政策轉向進入第三階段,隨後12月7日國務院聯防聯控機制發佈“新十條”,不再強調“動態清零“。此後疫情進入快速擴散階段,經濟活性迅速下降、醫療資源可能面臨擠兑的擔憂上升。2023年1月則逐步進入第五階段,陽達峯的速度快於預期,而其對於經濟的負面影響卻沒有市場預期得那麼悲觀。

以“地產鬆綁”為代表的“放開2.0”,方向向好,但過程難免波折。我們在之前的報吿中已經説明本次房地產政策定調的變化並非權宜之計,而是面臨供需關係新形勢下方向性的變化。不過政策總是存在慣性,政策的轉向也往往會遭遇一定的波折,比如中央和地方(尤其是部分重點城市)在政策推進的節奏和力度上還有協調的空間(“央地協調”),比如政策推出的初期效果可能並不是那麼明顯,這些都會使得市場出現階段性的猶豫。因此,“放開2.0”下的市場行情可能與去年“放開1.0”下類似,方向是向好的,但是期間至少會面臨兩段波折。

當然除了上述政策主線的線索,我們認為至少還可以從以下四個細節方面去對比兩個時期的異同:

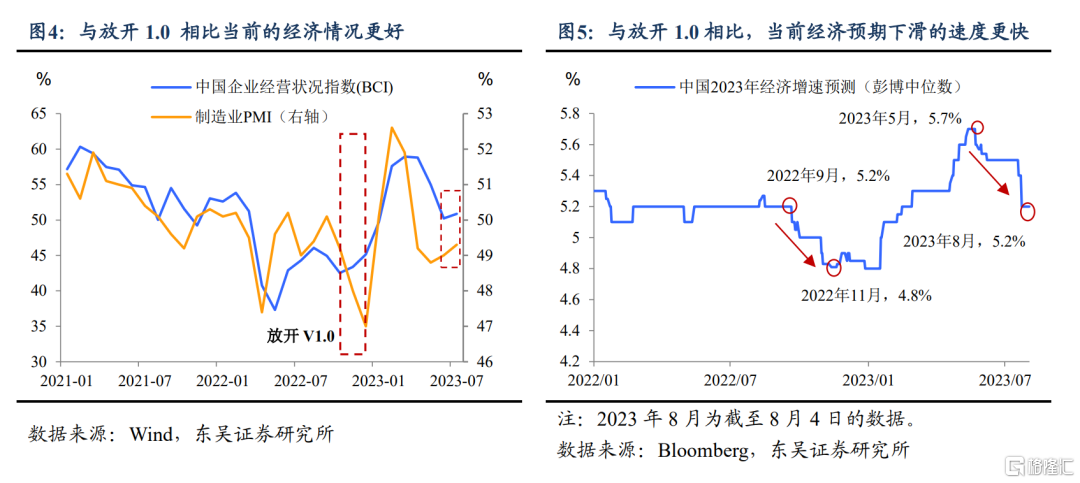

首先,從經濟上看都是預期要明顯強於現實,不過與“放開 1.0”相比,本輪的特點在於現實相對更強,但前期預期下滑得相對更快。2022年11月儘管有“放開”的積極預期,但是對於經濟更現實的挑戰是疫情放開、擴散加速而帶來的經濟繼續觸底,相較而言,當前主動去庫存即將結束的敍事以及海外衰退風險的下降將帶來製造業逐步企穩,PMI繼續刷新年內新低的可能性不大,當然這也意味着未來經濟反彈的相對幅度會不如之前。

此外,從前期經濟預期下滑的速度看,今年要更快。如圖5所示,對比2022年11月初和2023年7月底,在之前約兩個月的時間內,前者市場對2023年GDP增速的預測下調了0.4個百分點,而後者則下調了0.5個百分點(而且後續短期內還有可能進一步下調)。現實更強+經濟預期下滑更快(現實和預期的分化沒有此前大),意味着在政策轉向的前期,市場(尤其是權益市場)的彈性會更大。

其次,從國內配套政策上,貨幣政策發力是共同點,今年的力度可能會更大。2022年11月擴大民企債券融資支持工具“第二支箭”和金融支持地產16條相繼出台,此外央行還在11月底宣佈降準。無獨有偶,今年7至8月央行等部門部分續作了16條,而且積極推進民企融資“第二支箭”擴容增量。除此之外,今年第三季度降準的可能性較大,而第四季度繼續降息的空間也仍存在。

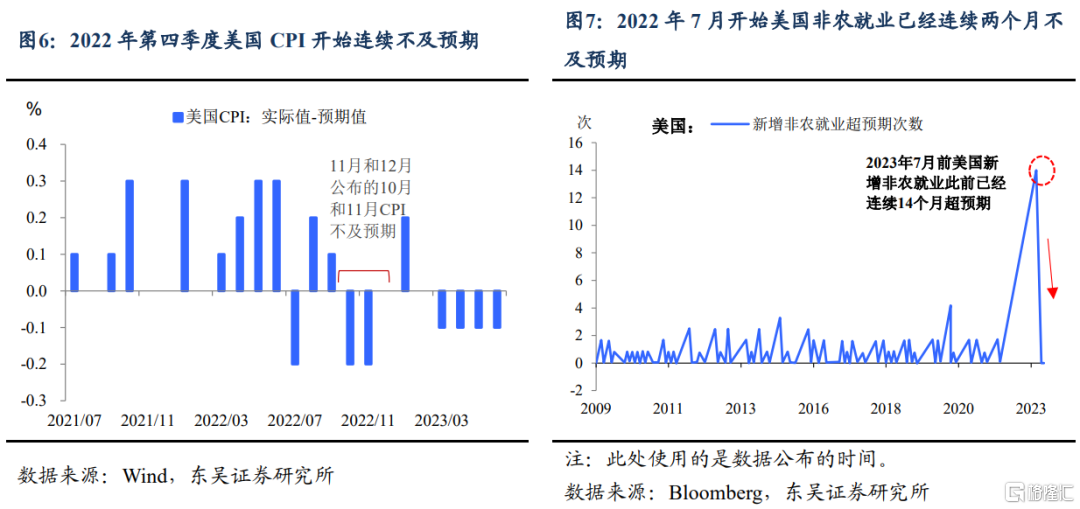

第三,從海外的背景看,又是“似曾相識”的味道,等待下一個“硅谷銀行”。這主要體現在美聯儲政策和美國利率市場上——關鍵數據開始不及預期,暗示政策節奏變化;長端美債利率大升、站上4%,金融體系壓力上升。2022年11月和12月公佈的CPI連續不及預期,這是2020年5月以來首次出現,隨後在2022年12月將單次加息的幅度由50bp下調為25bp;類似的是,新增非農就業在連續14個月超預期之後,在2023年7月和8月(數據公佈的時間)均出現不及預期的情況,這雖然不是美聯儲停止加息的充分理由,但至少意味着美聯儲緊縮的節奏會繼續放緩——可能停止加息,也可能變成“兩次會議加一次”。

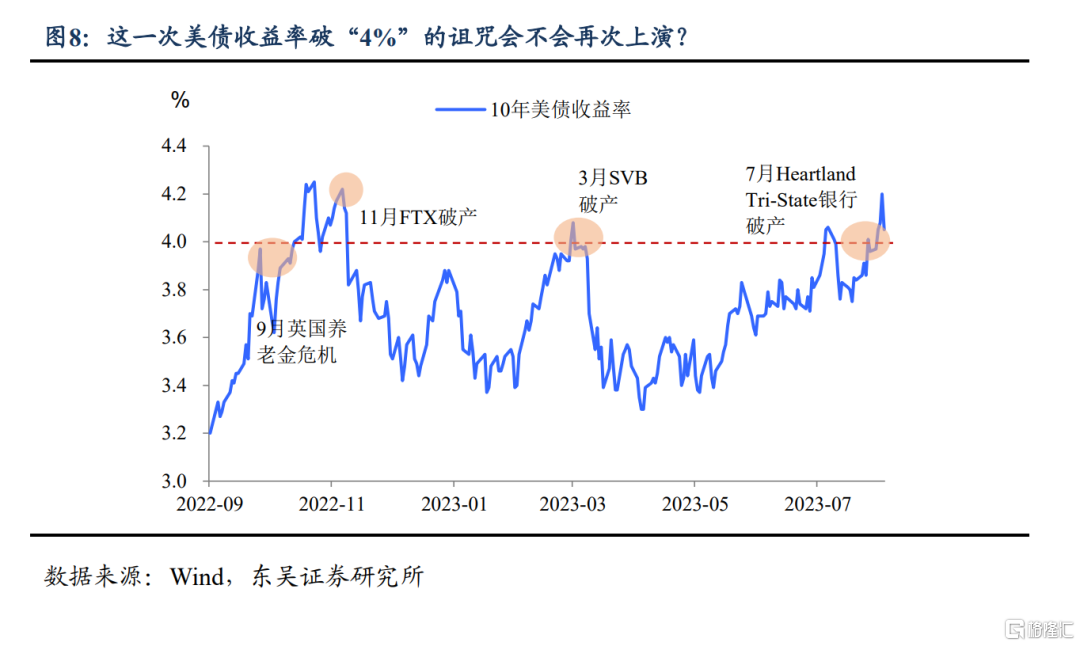

從去年開始10年期美債收益率快速上升破“4%”似乎總會捅出金融市場的“幺蛾子”。如圖8所示,從去年11月的FTX破產,到今年3月的硅谷銀行破產,再到7月Heartland Tri-State銀行破產(規模偏小,影響有限)。我們可以看出在當前的特殊週期中,更有可能導致美聯儲政策階段性轉向的是金融體系的負反饋機制(金融機構出現“暴雷”),而不是經濟的負反饋機制(就業、通脹下降)。2023年8月以來,10年期美債收益率再次持續站上4%,誰會是下一個“硅谷銀行”,我們拭目以待。而無論美聯儲放緩緊縮、還是美國金融體系暴雷對於中國股市和債市都是好消息。

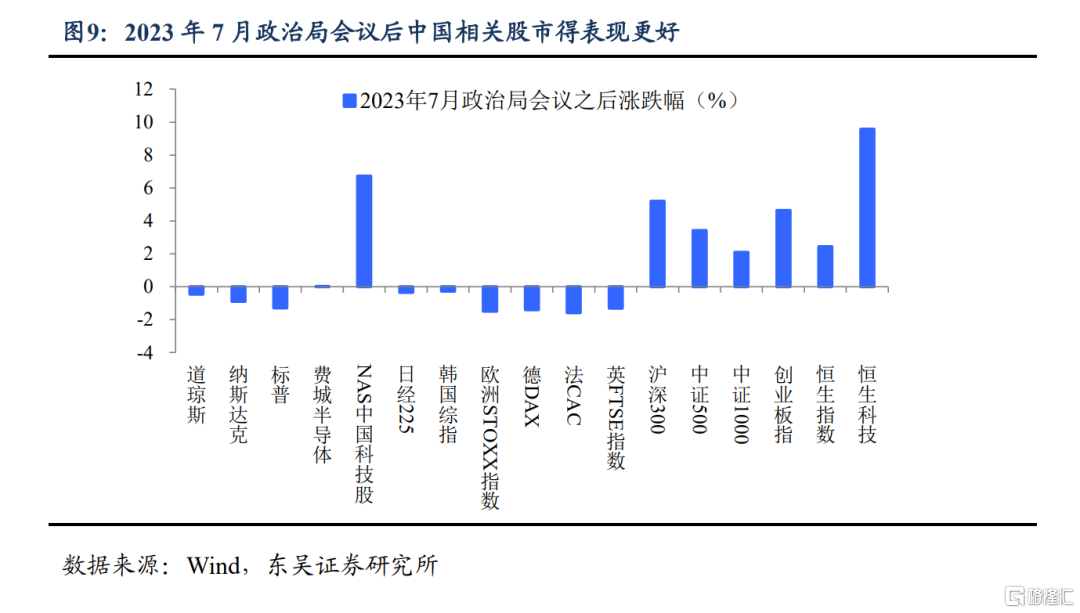

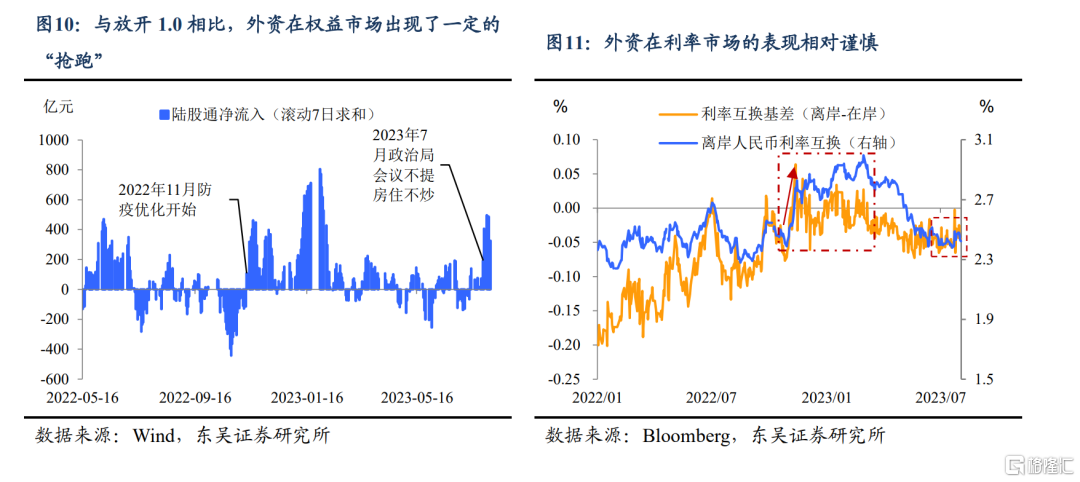

第四,從外資上看,觀望情緒相對更濃:權益市場轉向樂觀但利率市場則更加謹慎。如圖9至11所示,我們通常認為如果外資在權益和利率市場都看多中國,則預期和情緒是更加樂觀的,這就是2022年11月拉開疫情放開序幕後的情形,集中體現在滬、深股通外資流入由負明顯轉正,離岸利率互換價格明顯上升、且較在岸利率互換的價差轉正(一般而言這一價差多數為負值,因為海外機構對於中國經濟的觀點往往會比境內的機構更悲觀一些)。

而今年7月以來股債出現了一定的分化:權益方面,7月政治局會議之前,外資就出現了一定的“搶跑”,而會議後中國相關股指的表現冠絕全球主要市場。不過利率方面,外資做多中國的動作則比2022年11月弱不少,而這是上一輪利率反彈的重要導火索(圖11)。

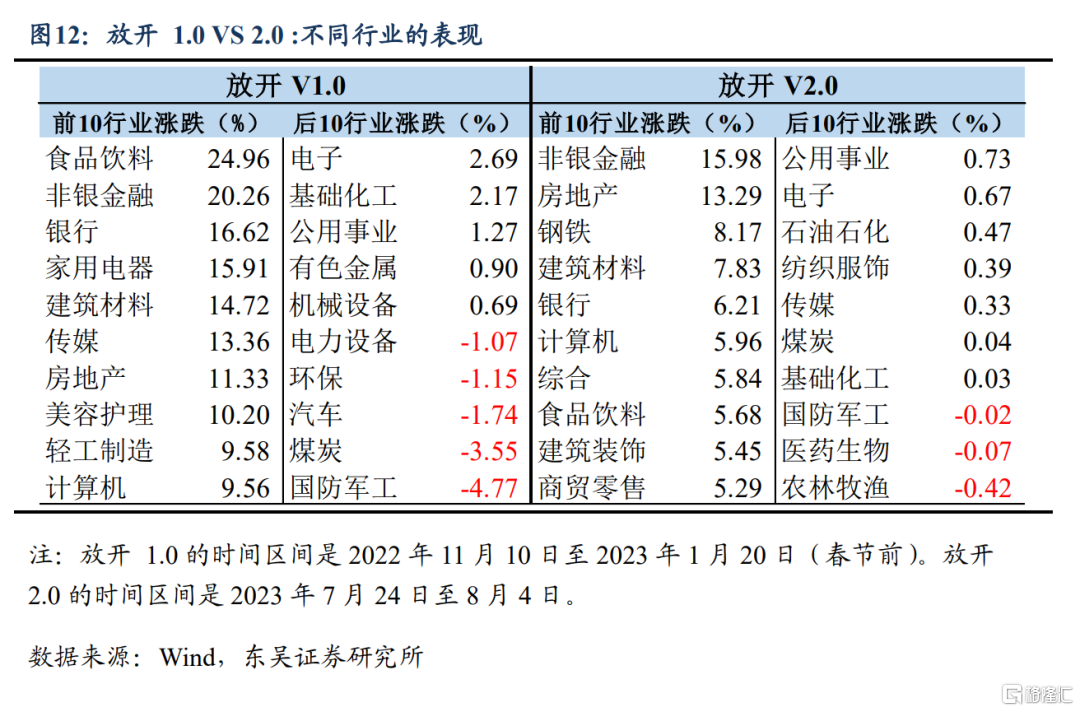

總結而言,我們認為本輪以地產鬆綁為代表的政策出台標誌經濟放開 2.0版本拉開序幕。與疫情管控放鬆為代表的放開1.0相比,“放開 2.0”下,當前的經濟基本面相對更好 + 經濟預期下滑得更快,這意味着權益市場前期(政策轉向的階段1和3)行情的彈性會更大,後續的行情力度則有賴於政策的力度、效果以及海外市場的配合。板塊方面,“放開”交易帶來的順週期行情並不一定會導致TMT等成長板塊墊底,相較而言防禦、避險屬性強的板塊可能更受損(圖12)。不過,從貨幣政策的預期和外資的表現來看,本輪債券收益率的反彈會明顯不如“放開 1.0”階段。

風險提示:東盟、俄羅斯及其他新興經濟體經濟增長不及預期,對外需拉動不足。疫情二次衝擊風險對出口造成拖累。歐美經濟超預期陷入衰退,拖累我國出口;地產政策出台過慢,導致經濟動力和市場信心再次下降。

注:本文來自東吳證券川閲全球宏觀於2023年7月27日發佈《經濟“放開2.0”,這次有何不同?(東吳宏觀陶川,邵翔)》,作者:邵翔 陶川