本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

與傳統電子支付、私人加密貨幣、穩定幣以及Libra相比,央行數字貨幣具有主權信用背書、可擴展性強、隱私性好、成本低交易快、清算風險低等多種優勢。數字人民幣具備這些優點,並在更高水準完成傳統貨幣職能基礎上,在可編程性與智能合約、跨境支付與助力人民幣國際化方面具有良好應用前景。

數字人民幣是央行直接負債,與實物人民幣共存,採取中心化管理、雙層運營,定位零售型CBDC。在未來經濟金融中將扮演重要角色。為了理解數字人民幣的底層邏輯,我們可以回溯歷史,看私人加密貨幣、穩定幣、Libra與央行數字貨幣是為了解決什麼現實問題而誕生的,具有哪些優勢。

為了解決傳統的電子支付隱私性差、成本高、清算問題等多種缺點,加密貨幣嘗試引入去中心化的區塊鏈技術。電子支付為了交易雙方信任引入第三方中介背書,但這帶來了上述問題。加密貨幣使用區塊鏈,通過分佈式記賬規避這些問題。具有去中心化、匿名性、交易信任度高的優勢。

但私人加密貨幣因此存在多種問題。包括可擴展性差、交易成本高、互操作性差、新形式清算問題、新的隱私與安全問題、監管與合法問題、缺乏信用背書、價值不穩定。因此私人加密貨幣不是貨幣,只能是一類資產。

穩定幣與Libra為了解決上述問題而出現,但結果並不理想。穩定幣嘗試引入主權貨幣背書或算法調整供給保持幣值穩定,但結果是在市場信心崩塌時這些嘗試都無法奏效。Libra為了兼顧幣值穩定、可擴展性、清算終結性採用了混合式架構,但其仍然因結構的多種底層邏輯矛盾而難堪大用。

在解決幣值穩定、可擴展性、合法合規性、清算終結性等問題方面,主權信用背書的央行數字貨幣(CBDC)可以很好規避私人加密貨幣的這些缺陷,並將區塊鏈技術優點補足於傳統貨幣。世界主流CBDC計劃大多采用混合架構,央行-商業機構雙層發行,重視可編程技術,與傳統貨幣共存。

數字人民幣在貨幣傳統職能中表現優秀。隱私保護性好,保證“可控匿名”,遵循小額匿名、大額依法可溯原則。採用了混合式架構而具備較好交易可擴展性。數字人民幣通過機制設計與技術加持有效降低清算風險,並實現雙離線交易。在反犯罪方面,可以做到與隱私保護平衡。

數字人民幣具備可編程性,支持智能合約發展。數字人民幣兼容不影響貨幣功能的智能合約,可以按雙方商定的規則條件自動支付。智能合約在2C、2B和公共服務的應用場景非常廣泛。並且以此為基礎,金融證券的可編程化與數字人民幣、智能合約協同發展是未來數字經濟發展可能的方向之一。

數字人民幣適用於跨境結算,能夠助力人民幣國際化。中國人民銀行參與的多邊央行數字貨幣橋項目(mBL)驗證解決了當前跨境結算的清算風險、成本高時間慢、隱私性差等問題。並且在當下人民幣國際化機會時間點可以發揮其技術優勢,進一步助力人民幣在國際結算中使用。

風險因素:數字人民幣推廣進度不及預期;中美衝突激化,美國干預國際結算貨幣選擇。

4月21日,江蘇省常熟市宣佈5月起公務員、事業人員、國資單位人員實行工資全額數字人民幣發放。此前,徐州市的數字人民幣試點實施方案就有相似表述。濟南、義烏、福州等地市在今年亦陸續發佈數字人民幣試點方案。4月26日,微信宣佈用户可以使用數字人民幣App支付。近期密集的進展讓市場重新開始關注數字人民幣。實際上,自2019年數字人民幣開始小範圍試點測試以來,試點地區從四個市、區和冬奧場景擴大到17個省市的26個地區,應用場景不斷豐富,交易金額不斷攀升,整體進展迅速。

我們認為,作為一種極具前景的貨幣形式,數字人民幣對數字經濟時代的金融、經濟發展具有非常重要的意義。本篇將從數字貨幣的緣起梳理其底層邏輯,關注私人加密貨幣、穩定幣、Libra幣、央行數字貨幣的驅動演化因素。從貨幣的視角看數字經濟發展中零售支付、智能合約、跨境支付、隱私保護等應用場景與舊有範式相比的顯著區分。

數字人民幣(e-CNY)是由中國人民銀行發行,具有數字形式的法定貨幣。正式名稱是數字貨幣與電子支付工具(DC/EP)。與一般的紙幣具有相同法償能力,並將與實物人民幣長期共存。那麼為什麼需要額外引入這種法定貨幣形式?與私人加密貨幣和穩定幣、Libra幣、已經鋪開的電子支付相比有什麼優勢?概括來説,數字貨幣結合了上述幾種“貨幣”形式信用背書價值穩定、可擴展性強、隱私性強、清算風險低、成本低交易快的優點,對現有貨幣體系形成了有效補充。

為了理解數字人民幣如何集這些優點於一身,可以回顧大眾視野中區塊鏈技術在金融資產當中結合應用的發展歷史,理解從私人加密貨幣到穩定幣,再到央行數字貨幣的演化的必然邏輯。

為什麼要將區塊鏈引入“貨幣”?

傳統的電子支付具有隱私性差、成本高、清算問題等多種缺點。在加密貨幣之前,電子化的貨幣交易需要由第三方中介來完成,不論是銀行還是其他支付服務提供商(PSP)。中介通過賬本確認交易雙方的可用金額以防止雙重支付(Double payment),並通過銀行間清算系統完成清算。這套交易系統的本質是通過引入第三方中介,為交易背書,讓交易雙方形成信任。

但是引入第三方讓交易信息不再能僅限於交易雙方知曉,並且以商業機構做中介儲存交易信息本身就具有隱私泄露風險。另外,由於是商業機構提供服務,電子交易的成本是顯而易見的,例如信用卡交易、二維碼支付的費率就為0.6%、0.38%。在跨境支付中成本更高,因為通常這類交易量小,流程長,涉及到多種貨幣、多箇中介機構。同時因為引入第三方,並且很多時候是多個銀行或PSP,支付(Payment)與清算(Settlement)過程分離,部分交易渠道不是全額清算而是淨額清算,由此出現了清算最終沒有完成的交易風險。

所有的貨幣為媒介的交易中,都要在三個方面做取捨:交易信息的隱私性、交易過程的便捷性和交易的可信度。紙幣的當面交易對保護隱私具有優勢,交易可信度較高,但不夠便捷。傳統電子支付對交易雙方可以互相匿名,但對第三方媒介透明,且具有信息泄露風險,便捷度很好,可信度相對高,同時存在上述的清算風險。

電子支付的隱私、清算風險根本原因是為了獲得交易信任度引入第三方中介,而加密貨幣則是試圖擺脱對第三方依賴構建交易信任。

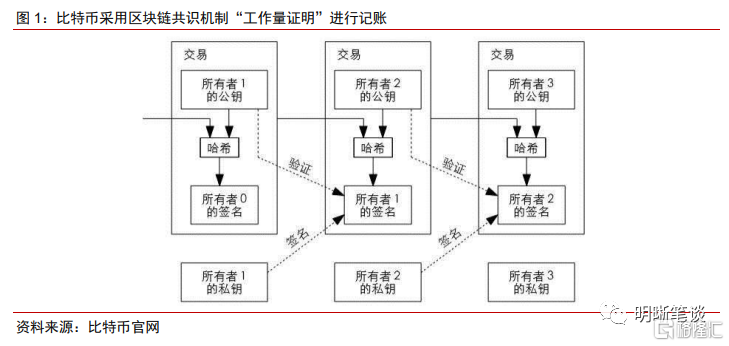

區塊鏈技術是加密貨幣的核心,具有去中心化、匿名性、交易信任度高的優勢。以比特幣為例,介紹區塊鏈技術在加密貨幣交易中的運用:所有記賬節點持有記錄所有交易的賬本,帳本上每個交易者都使用完全匿名的賬户。每一筆交易都對所有交易者服務器節點廣播,當交易數量達到一定次數時,開始通過繁雜的解題計算(工作量證明),封裝為一個不可修改的新帳本“區塊”,被其他節點驗證,形成共識後,鏈接在所有歷史區塊後面形成區塊鏈。給最先完成封裝過程的節點獎勵一定額度比特幣以激勵交易者節點持續地記賬。完成封裝過程用到了哈希函數,解題計算量非常巨大,但其他節點可以輕易地驗證其結果的哈希值與區塊內交易是否完全對應,保證區塊內所有交易沒有被篡改的可能性。因此完成交易的區塊鏈記錄了歷史上所有比特幣交易記錄,不可篡改。由此完成了去中心化的、具備共識的交易記賬模式。

加密貨幣在如跨境匯款的應用場景中具有優勢。自比特幣進入公眾視野以來,誕生了數以萬計的新加密貨幣。區塊鏈技術也的確很好地解決了傳統電子支付當中上述問題的一部分。如個人跨境匯款情景中,傳統支付清算系統的成本高、時間慢、風險大問題非常突出,因此加密貨幣支付具有較好競爭力。根據國際清算銀行數據,2019年加密貨幣在全球外匯交易中份額佔比為3%,僅次於人民幣。

為什麼私人加密貨幣不是貨幣的未來?

私人加密貨幣的天然結構性缺陷在:可擴展性差、交易成本高、互操作性差、新形式的清算問題、新的隱私與安全問題、監管與合法問題、缺乏信用背書與價值不穩定。因此無法成為真正的貨幣,而只是一種資產。

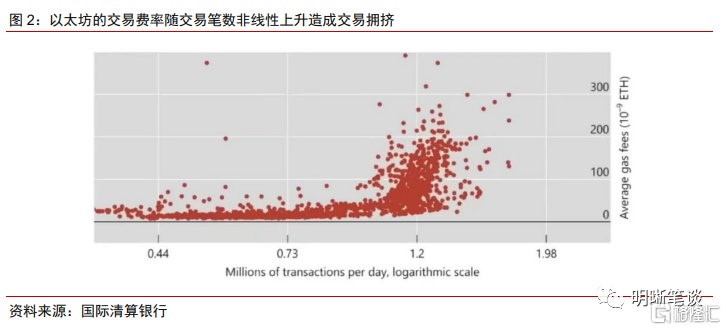

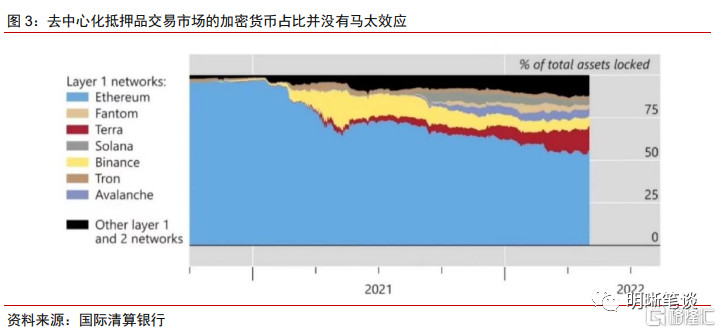

可擴展性是一套貨幣是否有能力被廣泛接受的關鍵,但加密貨幣可擴展性很差。傳統的貨幣體系,不論是紙幣還是電子貨幣,存在非常明顯的馬太效應,即使用的人越多,交易就越便捷,越容易被其他用户接受,平攤成本就越低,越能夠形成競爭優勢。但加密貨幣受制於區塊鏈技術的限制,使用的人數越多,參與交易的節點越多,記賬需要的加密計算量呈非線性增長——以第二大加密貨幣以太坊為例,為了保證激勵節點競爭記賬,交易節點越多區塊鏈獎勵給記賬節點的交易費用和銷燬的以太坊就非線性升高,意味着交易費率(gas fee),會隨着交易量增加而呈二次方上升。造成了交易擁擠——越用越貴。

由於交易擁擠現象的存在,加密貨幣市場不存在其他貨幣體系常見的馬太效應。例如以太坊在去中心化金融(DeFi)抵押品市場交易佔比在2015年仍接近100%,但隨後隨着交易擁擠,成本上升,交易者開始湧入其他加密貨幣,並這樣持續循環下去。

加密貨幣較高的交易費率來自較高的交易真實成本。由於加密貨幣的機制設計需要用經濟手段獎勵參與者進行記賬工作,而工作量證明、權益證明等共識機制內生要求交易節點越多完成區塊封裝的計算量越大,這導致了記賬工作需要的實際算力非常之大,造成了電力、計算設備等對社會無益的大量資源消耗。

加密貨幣沒有第三方中介的清算問題,但引入了新的清算延遲與終結性問題。利用加密貨幣進行交易的原理是利用區塊的不可篡改性來完成記賬,這也就意味着交易方在完成支付、廣播交易之後,要等到所屬的區塊完成交易,記賬的節點完成解密、廣播、共識後,交易才能確認。因此加密貨幣的支付與清算同樣是分離的。以比特幣為例,通常每一個小時確認一個區塊的交易,這對與等待確認清算的交易雙方來説都十分漫長。而且還存在區塊被多個服務器節點同時完成加密記賬的情形,此時需要等待新的區塊鏈接上去,最長的區塊鏈上的交易被確認,其餘分支上區塊內的交易則被回撤。甚至還有利用這一機制缺陷進行的51%算力攻擊:掌握網絡中超半數的算力的交易者賣出加密貨幣的交易被惡意回撤,套取傳統貨幣資產。

加密貨幣帶來新的隱私風險。公有鏈數字貨幣交易完全公開,理論上良好的隱私性僅僅依賴於私鑰的匿名性,並非完全可靠。例如比特幣雖然是匿名交易的,但一家公司Chain Analysis通過大數據對比節點、交易所數據等手段,可以找到約80%交易賬户對應的真實身份。因此私有鏈,即未獲得管理方許可無法進行交易的數字貨幣,具有更好的隱私性,但也因此無法有效擴展適用範圍。另外,加密貨幣的唯一安全性依賴也是私鑰,一旦私鑰泄露,他人就可以輕易將個人加密貨幣資產轉移,並且被區塊永久記錄,無法撤回。

從宏觀的視角看,私人加密貨幣存在割裂市場與難以監管、合法性的問題。不同加密貨幣之間的交易不具有互操作性(Interoperability)。意味着交易者必須藉助傳統的做市商或者中介來完成主權貨幣、私人加密貨幣之間的兑付。以去中心化為旗幟的加密貨幣市場因此是割裂的,這無疑是不適合成為通行貨幣體系的關鍵問題之一。加密貨幣的分佈式記賬屬性還存在監管與合法性問題。貨幣作為經濟活動的中心媒介,應當在法律監管的框架下完成其交易職能,例如。加密貨幣的區塊鏈有私有鏈與公有鏈的區分,私有鏈的交易中若涉及上述的違法活動,加密貨幣的管理方尚可以承擔法律責任。但公有鏈交易沒有法律責任主體。

綜合來看,私人的加密貨幣隱私性較強,交易過程足夠便捷,但幣值穩定度不夠,交易可信度較高,但仍有清算的技術問題,監管與合法問題突出。總的來看市場環境對交易者的吸引力完全不能與傳統貨幣體系拉開差距,一些方面甚至更糟。

穩定幣與Libra的改進有效嗎?

我們上面的分析中,導致私人加密貨幣較為突出的問題的原因有1)無信用背書,因此幣值不穩定,用途狹窄;2)區塊鏈技術導致可擴展性差,導致無法進行低成本大規模交易;3)區塊鏈技術導致清算時間較為緩慢,並導致新的清算終結性問題等。為此,穩定幣、Libra幣這樣的改進思路相繼出現。

穩定幣與Libra幣都針對最關鍵的無信用背書問題引入了主權信用貨幣或算法為加密貨幣的價值穩定提供保障。但實際效果有限。實際上,一般意義上的加密貨幣已經被很多國際組織定義為加密資產而非“貨幣”,因為其幣值波動過大,無法滿足貨幣定義中“價值尺度”要求的價值相對穩定的性質。引入幣值較穩定的主權信用貨幣背書就是在嘗試解決這一問題。

穩定幣(Stablecoin)是加密貨幣的一種,有通過資產支持來對其信用背書的,也有通過算法調整貨幣供應量穩定價格的。但不論如何調節,交易者普遍的,對穩定幣價值的信心才是支撐其價值的根本因素。例如2022年5月,由算法穩定機制保障的UST和關聯貨幣Luna出現擠兑潮和暴跌。儘管UST的崩潰與其錨定美元,但並沒有相應美元資產儲備有關,但整個穩定幣市場都因為信心坍縮出現了大幅波動,如交易量最大的穩定幣,以美元資產背書的泰達幣(USDT)價格也出現大幅回撤。並且根據國際清算銀行業(BIS)研究主管申炫松的觀點,在穩定幣與加密貨幣市場擠兑潮期間,其演化過程非常類似於2008年金融危機期間的恐慌傳染,但並沒有一個美聯儲那樣的中央對手方承擔最後貸款人角色,因此危機發酵十分徹底。

原Facebook公司,現Meta的Libra則是一次更具野心的改進,但仍然沒有解決加密貨幣的問題。根據Libra的第一版白皮書,其是一種由一籃子貨幣做儲備的加密貨幣。但一籃子貨幣儲備並不能保證其價格穩定——如果Libra開始被大範圍用於多邊貨幣結算,兑付、收款過程必定導致其儲備籃子的結構改變,而對不同幣種不同的順逆差必然導致其對不同貨幣的匯率發生改變。並且Libra的運營機構Calibra需要運用管理的儲備資產獲利以支付Libra運營的成本,其勢必要在市場波動中配置一些高收益率資產,這也就致使其存在兑付風險與幣值不穩定性。從而導致Libra天然存在幣值穩定與覆蓋運營成本的取捨。

在交易的可擴展性與清算方面,Libra仍然具有缺陷。Libra的第一版白皮書宣稱其支持最高每秒鐘1000筆交易,每筆交易等待確認的時間是10秒鐘。相比與比特幣約1個小時完成一個區塊的記賬,才能確認這筆交易,無疑這一確認時間與交易容量進步是巨大的。這是因為Libra的架構並非是完全的去中心化分佈式記賬,而是使用了雙層混合式架構——Libra的運營機構Calibra與其代理分支們兑付Libra與各國貨幣採用區塊鏈的分佈式記賬,而代理分支零售的Libra貨幣結算時採用傳統的中心記賬法。儘管這樣大大提高交易容量與減小擁擠費和清算時間,但相比與現代電子支付的容量與交易確認時間仍然缺陷明顯,僅能夠在跨境支付這樣的特殊場景中發揮作用。

以私人機構保存中心制交易數據的代價是隱私性比傳統加密貨幣更差。Meta擁有全球二十多億用户的真實個人信息數據,而Libra交易的匿名性僅僅由用户持有的私鑰保證——Meta公司可以十分輕易地比對其Facebook、Whatsapp和Uber用户數據找到Libra交易參與者的真實信息,並且稜鏡門的經驗説明這並不是不可能的。另外,一個支付系統必須要有獨立的鑄幣權才能維持價格穩定,必須接受反洗錢、恐怖主義審查、反腐敗等多種監管。在監管方面,要在五年內從許可鏈過渡到公有鏈,鏈上交易完全公開,實際上時完全無法履行中心制監管的法律責任。

在Libra的第二版白皮書中,更新了單一法幣穩定幣選項,放棄向公有鏈過渡,制定了反洗錢(AML)、反恐怖主義融資(CFT)符合制裁規定以及防止非法活動的標準。實際上可以看成是對國會監管壓力的一些迴應,但其“加密貨幣”的色彩和野心愈來愈淡,而是逐漸向傳統的跨境支付提供商如速匯金(MoneyGram)、西聯(Western Union)的定位。

為什麼是央行數字貨幣?

在解決幣值穩定、可擴展性、合法合規性問題方面,由主權信用背書的央行數字貨幣(CBDC)可以很好規避私人加密貨幣的這些缺陷,並將區塊鏈技術優點補足於傳統貨幣。目前各國央行對以CBDC為中心的數字貨幣體系看法較為一致。遠觀為鑑,可以幫助理解數字人民幣的發展路徑。

首先,央行數字貨幣作為中央銀行發行的主權貨幣的一種,具有天然的幣值穩定性。信用背書與交易者的信念是貨幣價值的支柱,債務關係憑證直通央行負債表無疑是最佳的支持方式。

央行數字貨幣一般採取分層級的發行方式。在今年3月BIS的一次論壇當中,歐央行、新加坡央行、韓國央行、法國央行行長與國際清算銀行研究主管申炫松對央行數字貨幣有非常詳盡的論述,我們提煉其中較為一致的看法。總體上,歐央行行長拉加德對CBDC的主要特性概括為完整性、韌性和整合性。新加坡央行行長對CBDC特性的描述是單一價格,開放參與、互操作性、安全性,與上述私人加密貨幣遇到的問題基本是對應的。

各國實施或計劃當中的數字貨幣體系都是混合式的。有批發央行數字貨幣(wholesale CBDC)與零售數字貨幣(tokenized deposit)的區分。前者用於滿足大額交易和國際支付,後者多用於零售體系。

混合式CBDC結構決定了其可擴展性比傳統加密貨幣優勢明顯。正如同在上文中梳理Libra邏輯時得到的結論,採用可以類比的混合式架構,而非純粹的區塊鏈架構,讓區塊鏈交易僅發生在發行方於分銷機構的節點上,可以讓數字貨幣的單位時間交易容量、交易清算時間表現大幅提高。

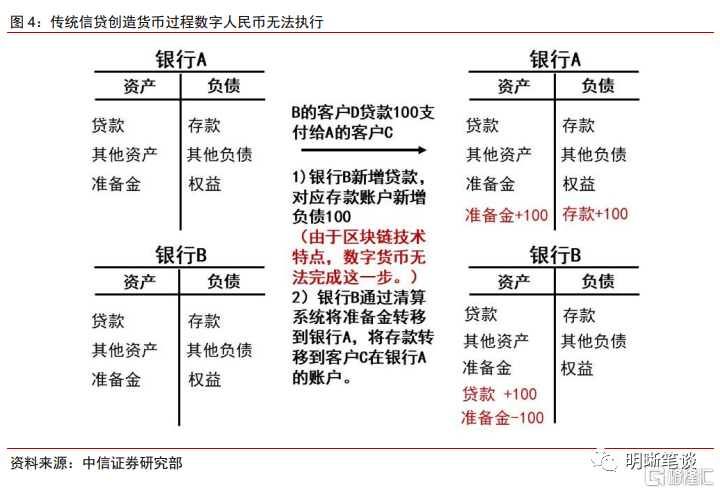

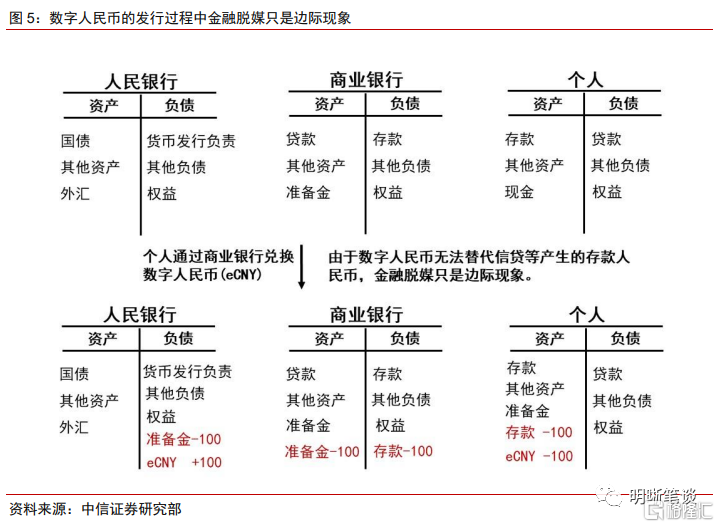

CBDC必將與傳統商業銀行貨幣業務共存是由其技術特性決定的。根據人民銀行的貸款創造存款(LCD)理論,商業銀行的新增信貸為經濟注入了新的信用貨幣,貸款償還過程對應着貨幣的湮滅。例如B銀行的客户D貸款購買某種商品,B將這筆資金打入A銀行客户,一個商户C的過程。這一過程用複式記賬法表述則可以看到清晰的貸款-存款無中生有的創造過程。即傳統商業銀行信貸過程創造貨幣,但數字貨幣的區塊鏈屬性讓其無法兼容這一信貸創造過程。

混合式CBDC結構決定了其發行方式是分層的,沒有金融脱媒的風險。數字貨幣體系不會替代紙幣和支付服務提供商(PSP),而是對傳統貨幣體系的補充,提供更加完整的貨幣服務,銀行業也無需擔心脱媒(disintermediation)的風險,因為在電子支付擴張非常迅猛的當下,數字貨幣還會增強銀行與其他PSP、信用中介的競爭力。即便數字貨幣的發行確實在資產負債表上是經濟主體從持有商業銀行負責貨幣(存款)轉向持有央行負責貨幣(CBDC),但其只能是一種邊際脱媒,兑換至滿足經濟對數字貨幣的需要即達到均衡。況且由於數字貨幣無法支持傳統的信貸創造貨幣,央行也沒有能力代替商業銀行履行這一職能,因此金融脱媒無需擔心。

分層的數字貨幣結構讓其具備完成更加複雜任務的能力。例如CBDC是一種通行的貨幣,理論上不能支持可編程能力,並且批發央行數字貨幣在大多央行計劃中也不具有可編程性。但在零售央行數字貨幣中,具備加載編程的能力,契合智能合約的需求。分層架構因此可以兼容區塊鏈技術優點。

數字人民幣的定位

我國央行推動的項目名稱是數字貨幣和電子支付工具(DC/EP),數字人民幣的定位是M0,即央行的直接負債,與紙鈔有完全相同的法償地位,並將與實物人民幣長期並存。數字人民幣採取中心化管理、雙層運營,即人民銀行直接發行數字人民幣,銀行等商業機構負責兑換與流通服務。需求定位上,數字人民幣是一種零售型央行數字貨幣,主要用於滿足國內零售支付需求。在未來的數字化支付體系中,預計數字人民幣和微信、支付寶等機構的電子賬户資金具有通用性,共同構成現金類支付工具。和上一節介紹的全球其他國家CBDC相同,數字人民幣具有信用背書、可擴展性強、依賴商業金融機構分層發行等特點。數字人民幣在近年來發展十分迅速,其具有隱私性強、清算風險小、支持智能合約、支持跨境支付等多項優勢。

優勢一:優秀的貨幣基本職能

數字人民幣隱私性強。根據人民銀行數字貨幣研究所所長穆長春在第五屆數字中國建設峯會上的表述,數字人民幣對用户隱私的保護,在現行電子支付工具中,等級是最高的。數字人民幣目的是“可控匿名”,遵循小額匿名、大額依法可溯的原則。

數字貨幣的完整交易信息僅有交易者與人行兩方知曉。人民銀行為滿足跨機構交易和對賬等需要,僅處理經過互聯互通平台轉接的跨機構交易信息。同時,匿名數字人民幣錢包之間用匿名化的技術處理,所有錢包之間有關個人信息的數據對交易對手和其他商業機構匿名。

同時數字貨幣的隱私保護機制完善。對於公眾正常的交易和消費,交易對手與其他商業機構均無法獲取完整的交易信息和消費行為信息,以保護消費者的個人隱私。只有當觸發涉嫌非法可疑交易等情況時,有關權力機關才可以依法向運營機構查詢、使用用户個人信息,同時,嚴格將知悉和使用範圍控制在法律法規授權內,並採取安全保護措施。

在反犯罪的用途上,數字人民幣可以做到與隱私保護平衡。由於數字貨幣交易隱私性好於傳統電子支付,且交易成本大大低於紙幣,因此在洗錢、逃税、恐怖融資等方面更加易於使用。人民銀行在保證普通交易匿名隱私的前提下,使用大數據進行特徵識別,進而鎖定這些非法交易。例如賭博交易就具備集中在後半夜,整數大額交易,交易額越來越大最終斷崖的特點。利用大數據和數據挖掘識別這些特點,再進行身份比對,就可以針對相應的犯罪行為。並且數字貨幣也為了預防大額犯罪使用,設置了交易限額。

數字人民幣清算終結性風險小,且支持雙離線交易。數字人民幣與銀行賬户松耦合,基於數字人民幣錢包進行資金轉移,可實現支付即結算。並且人民銀行掌握了多項雙離線支付的專利,儘管根據專利猜測,為防止雙重支付,交易雙方都離線的情況下,需要至少一方聯網後交易的金額才能被再次轉出。但基於區塊鏈技術的交易確實可以做到支付即清算,這一措施更類似於安全閥。

優勢二:可編程性

與其他央行的觀點一致,定位於零售使用的數字人民幣具備可編程性。由銀行滿足客户多樣化的(上鍊)需求。在數字人民幣的頂層設計中,通過加載不影響貨幣功能的智能合約,實現了數字人民幣的可編程性,使數字人民幣在確保安全與合規的前提下,可以根據交易各方商定的條件、規則進行自動支付交易。可編程性的實用優勢只有在幣值穩定、易於被接受的情況下才能得到真正體現:基於區塊鏈的隱私性、與智能合約的契合性使得實體經濟活動可以採用數字貨幣,並有效降低現有摩擦成本。

智能合約是數字經濟中一種非常具有潛力的交易形式,其特點是一致性、可觀測性、可驗證性、隱私性、自強制性。本質上,智能合約是利用數字技術規範資金轉移,合約雙方事前約定資金轉移的條件,如完成交貨、完成某項服務或約定任務。待條件達成合約自動完成付款。其關鍵在於如何達成條件自動付款和監測錢款流向。數字人民幣的可編程屬性和區塊鏈屬性與之一一對應。

智能合約在2C、2B和公共服務中應用場景非常廣泛。例如預付費消費場景中提供防範商户挪用資金、保障用户權益的方案:在健身、電商等行業可以應用。進一步擴大範圍,在今年江蘇省發佈的數字人民幣試點工作方案中,提到了商品房預售資金監管、政府專項資金監管等應用。另外財政在施行二次分配,尤其是對中低收入人羣的定向補貼、發放消費券等場景中可以大幅提高資金使用、監管效率。智能合約在2B端也有應用。例如企業間共管錢包服務、一站式多場景工資代發服務、生態錢包服務、以及面向數字人民幣工資代發場景配套的信用貸款服務。總結起來,智能合約與可編程的數字人民幣解決的信任問題已經超越了傳統貨幣的購買力保障問題,而是更進一步保障了購買力未來的交付。如果説貨幣是商業社會三維空間最重要的潤滑劑,那麼可編程的數字貨幣則可以額外在時間維度上大幅降低交易的摩擦成本。

順着智能合約的思路拓展,未來區塊鏈在金融領域潛力極大,與數字人民幣可編程性相契合。智能合約是利用數字技術來約束交易雙方的行為能夠在未來按照事先約定履行,而傳統經濟體系中負責這一任務的是金融行業。在上文提到的BIS論壇當中,一個小插曲是出席的所有央行行長與研究員都認為未來的所有金融證券都將朝着可編程方向演化。而實物交易-貨幣交易-金融交易的完全可編程化以及由此被打通,是從數字貨幣出發,我們能看到未來數字經濟演化的重要可能性之一。

優勢三:跨境結算與人民幣國際化

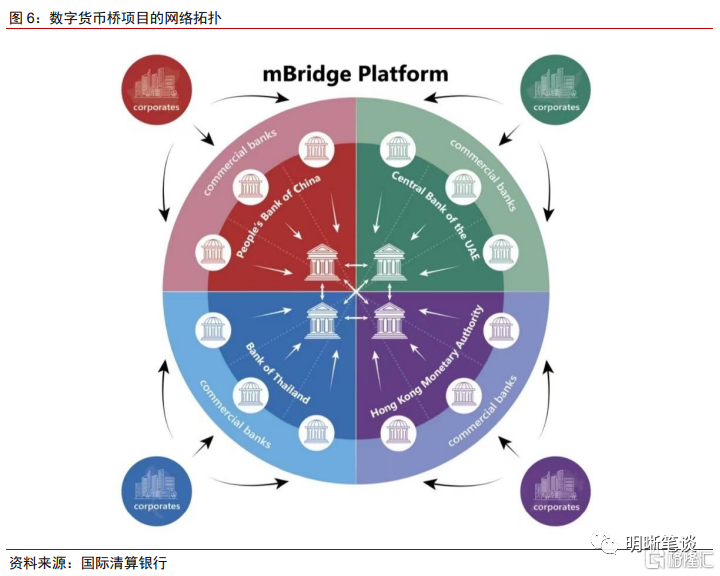

以人民銀行參與的多邊央行數字貨幣支付項目舉例。2021年2月24日,中國香港金管局、泰國央行、阿聯酉央行及中國央行數字貨幣研究所宣佈聯合發起多邊央行數字貨幣橋研究項目(m-CBDC Bridge ledger,簡稱mBL)。該項目旨在以多邊央行為平台,以數字貨幣之間兑換完成跨境支付。商業銀行在其中的角色與數字貨幣的零售端應用相同,負責鏈接央行與交易雙方。

數字貨幣在跨境結算中的應用意在解決現有結算系統的問題。與傳統跨境結算中依賴第三方金融中介不同,央行數字貨幣橋項目的結算由央行對接其數字貨幣系統完成。傳統跨境支付通常由代理銀行的全球網絡完成,涉及不同時區多箇中介機構,在欠發達市場尚不完善,存在成本高、速度慢、操作複雜、准入受限、透明度低的問題。同時跨境結算大部分藉由商業銀行負責完成,增加了信用與流動性風險;每家銀行還都要進行了解客户(KYC)、反洗錢(AML)、反恐融資(CTF)檢查,存在斷點風險。不存在這些問題與風險的連續鏈接結算(CLS)又存在貨幣數量支持較少的問題。

數字貨幣跨境結算是一種更加簡單高效的結算方法,解決傳統結算方式的痛點,相當於集中構建了一張貨幣跨境的高速路網。在跨境支付中的應用,成本更低,清算風險更小,能助力人民幣國際化進程。

數字人民幣參與跨境支付的結構決定了其在清算風險與成本上的優勢。mBL由央行完成跨幣種清算,而不涉及商業銀行的全球網絡。這減小了上述的信用與流動性風險和清算風險,降低中介成本,交易更迅速。mBL項目的核心是央行,每個央行運行mBL的共識協議驗證節點。跨幣種結算在央行節點的網絡間完成。商業銀行鏈接到所屬地的央行節點,從而代表他們的客户參與交易。

mBL可以避免可擴展性差等問題。mBL採用了非公開的、許可制的、分佈式的系統。不同於比特幣或其他一些公有鏈加密貨幣採用的共識機制,mBL採用了一種名為HotStuff+的共識機制,這是一種適用於私有鏈的拜占庭容錯(BFT)共識機制,因為不需要像公有鏈那樣激勵參與者記賬,其計算消耗時間與驗證節點數量成線性關係,而非公有鏈共識機制的二次方關係。這就避免了可擴展性差、交易擁擠、交易成本高等一系列加密貨幣問題。並且mBL項目預計將在未來引入性能更加優異的Dashing機制。

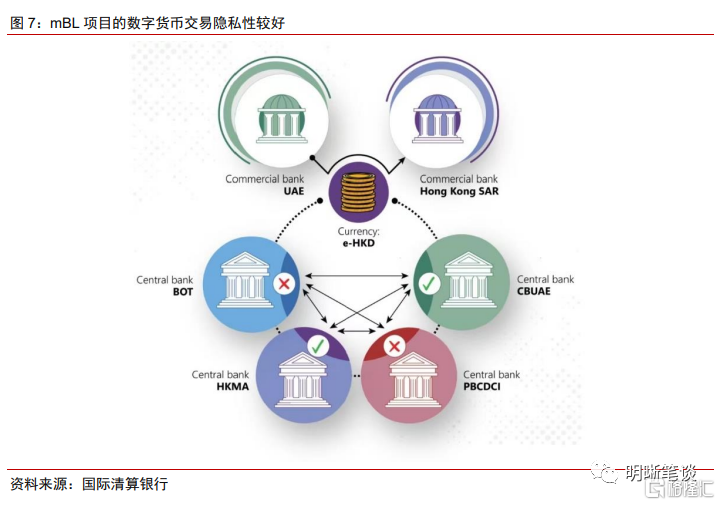

在涉及兩種貨幣的外匯交易中,mBL採用一種點對點支付(PvP)機制,不可分交易(atomic transactions)機制,不存在清算風險——要麼雙向交易均完成,要麼均不完成。以一種類似智能合約的方式完成雙向交易,只有交易雙方都提交其PvP合約中的部分,才能觸發PvP合約的不可分交易執行。

另外,mBL結算也具有非常好的隱私性。由於區塊鏈僅存在於央行節點上,跨國交易信息不會像私人加密貨幣那樣被所有交易參與者知曉,而是通過機制設計,如使用隨機生成的自發密鑰對實現偽匿名地址,實現交易信息的知曉範圍控制。如一筆阿聯酋商業銀行向中國香港的e-HKD付款中,交易詳情僅對首付款人、阿聯酋央行、香港金管局可見,網絡中其他參與者均無法知曉。

mBL的重要意義是助力人民幣國際化。當下是人民幣國際化的較好時機。當前正處在美元緊縮週期,新興國家與經濟體正在面臨美元外匯儲備見底,對外貿易與美元債務無法支付的問題。因為人民銀行沒有采取其他主流貨幣央行激進擴張的貨幣政策,人民幣幣值較為穩定,且有最大順差國的商品生產能力為其購買力背書,成為良好的替代貨幣。2月22日,伊拉克央行宣佈,允許在對華貿易中使用人民幣結算;3月28日,中國海油與道達爾能源完成首單液化天然氣跨境人民幣結算交易;3月29日,巴西對外宣佈與中國直接以本幣進行貿易結算,取消使用美元作為中間貨幣;4月26日,阿根廷宣佈將停止使用美元來支付從中國進口的商品,轉而使用人民幣結算。5月3日,埃及供應部長表示埃及正在非常認真地考慮使用中國、印度和俄羅斯等商品貿易伙伴的貨幣,以減少對美元的需求。

數字人民幣具有天然的助力人民幣國際化優勢。使用基於mBL這樣的基礎設施進行結算結合了上述介紹的相較於傳統跨境結算機制的優點和當下時間進行人民幣美元替代的吸引力。並且假若使用人民幣直接替代美元進行貿易結算在一些國家有非經濟原因的阻力,那麼通過在mBL上與數字人民幣鏈接的其他貨幣結算也可以實際上助力人民幣國際化。例如3月15日印度決策官員表示印度已要求其銀行及貿易商避免使用人民幣支付俄羅斯進口商品,而是更傾向於用阿聯酋貨幣迪拉姆,但迪拉姆的數字貨幣通過mBL機制與數字人民幣可以雙邊結算,本質上印度還是在使用人民幣的信用背書能力跨境結算。

風險因素

數字人民幣推廣進度不及預期;中美衝突激化,美國干預國際結算貨幣選擇。

注:本文節選自中信證券研究部已於2023年5月5日發佈的《掘金數字經濟—數字經濟圖譜(五):數字人民幣》報吿,報吿分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:餘經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001