本文来自格隆汇专栏:中金研究 作者: 胡骥聪 李钠平等

摘要

2023年二季度,权益市场整体震荡下行,一级债基防御属性凸显;2023年以来超八成“固收+”产品收升;二季度“固收+”产品存量规模出现回升,发行节奏则仍维持低位,产品份额净赎回明显收窄;二季度各细分品类“固收+”产品股票和转债仓位多数下行,机械、家电、有色金属行业获较多增配;贵州茅台持续获各细分品类“固收+”产品重仓配置。

风险收益:2023年以来超八成“固收+”基金收升

收益端:2023年以来超八成“固收+”基金收升,一级债基和可转债基金收益领先。成立早于2023年的“固收+”产品中,有接近85%获得了正收益,其中,一级债基几乎全部收升,平均升幅2.6%,可转债基金也有九成实现今年以来正收益,平均升幅3.6%。2023年二季度,权益市场震荡下行,防御属性相对较好的一级债基收益领先。

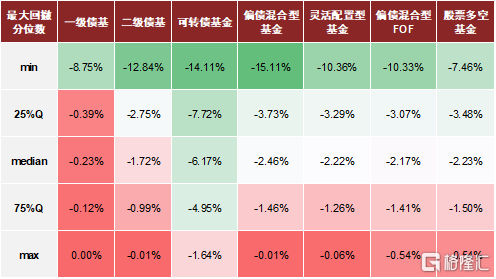

风险端:2023年以来,“固收+”产品平均最大回撤在2%左右,其中,一级债基由于权益仓位相对较低,2023年以来最大回撤中值仅为0.2%,而可转债基金波动相对明显,最大回撤中值超过6%;其他产品最大回撤中枢均在2%附近。

规模变化:存量规模环比回升,发行节奏仍在低位

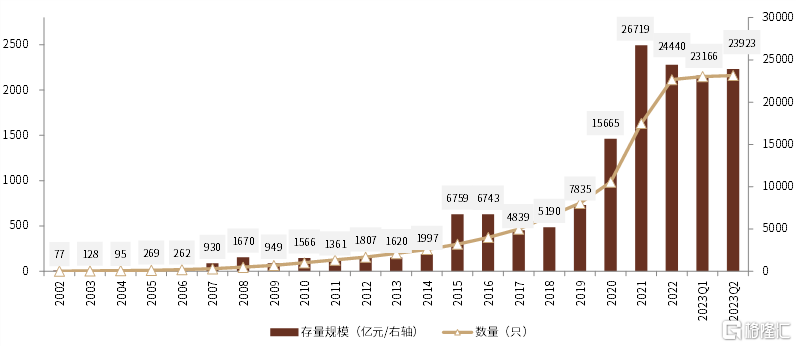

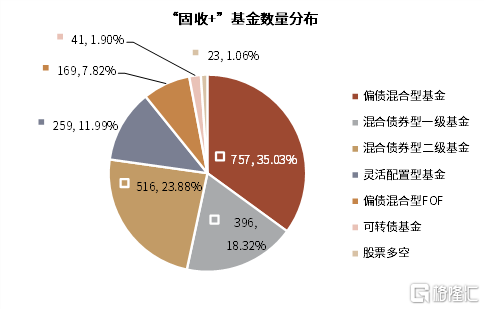

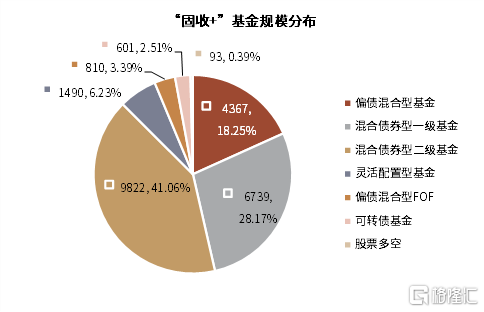

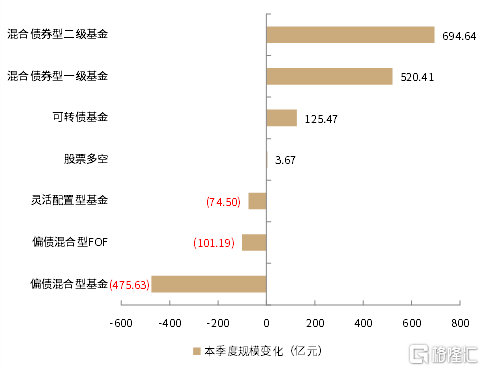

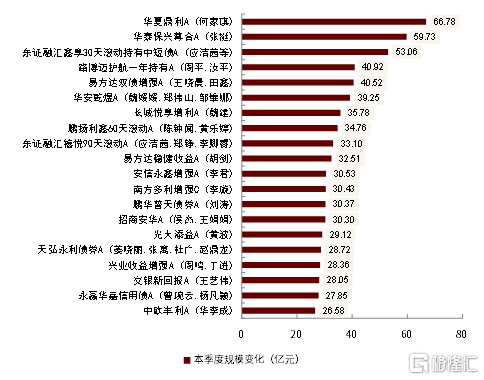

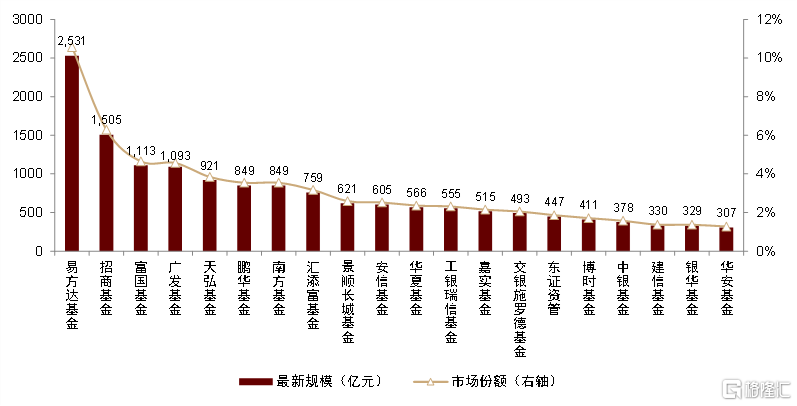

总量规模:二季度“固收+”产品数量维持增长,存量规模环比有所回升。截至2023年二季度末,全市场共有2161只“固收+”产品,合计规模接近2.4万亿元,环比回升3.3%。细分品类来看,2023年二季度,可转债基金扩容相对明显,存量规模环比增长26%至600亿元以上,一级债基和二级债基规模也分别环比上行9.6%和7.6%。从基金公司来看,管理规模超千亿元的机构分别为易方达基金(2531亿元)、招商基金(1505亿元)、富国基金(1113亿元)和广发基金(1093亿元)。从具体产品来看,华夏鼎利(+67亿元)、华泰保兴尊合(+60亿元)二季度规模增长领先。

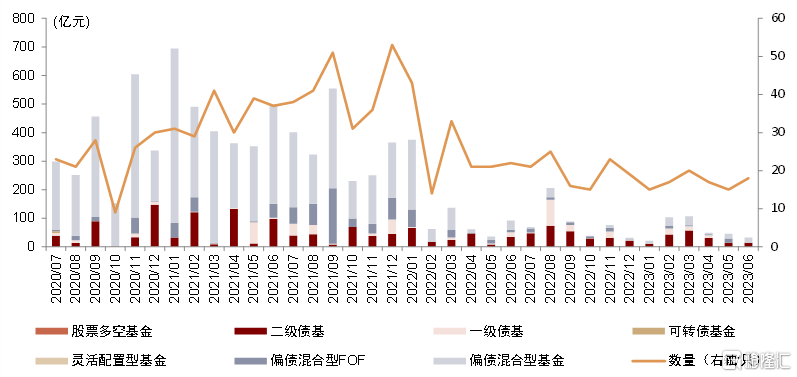

新发产品:二季度“固收+”产品发行节奏仍然处于相对低位,累计新发产品50只,合计募资规模305亿元,环比下行7%。细分品类来看,二级债基发行规模最高,新发产品规模合计165亿元。从新发产品来看,募集份额最高的10只“固收+”产品中,二级债基占六席,其中,富国稳健添盈以57亿份的发行份额居首。

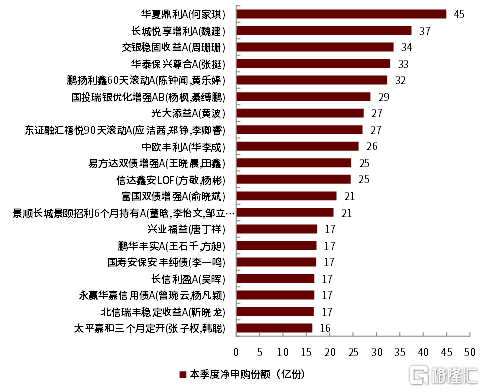

申赎情况:二季度“固收+”产品整体呈现小幅净赎回,合计净赎回份额39亿份,相比于一季度的净赎回超千亿份明显收窄。从基金公司维度来看,光大保德信基金(37亿份)、长城基金(35亿份)和华夏基金(34亿份)旗下产品净申购份额领先。从单个基金维度来看,华夏鼎利(+45亿份)、长城悦享增利(+37亿份)二季度净申购份额居前。

配置情况:股票及转债仓位有所下行,机械、家电、有色金属行业获较多增配

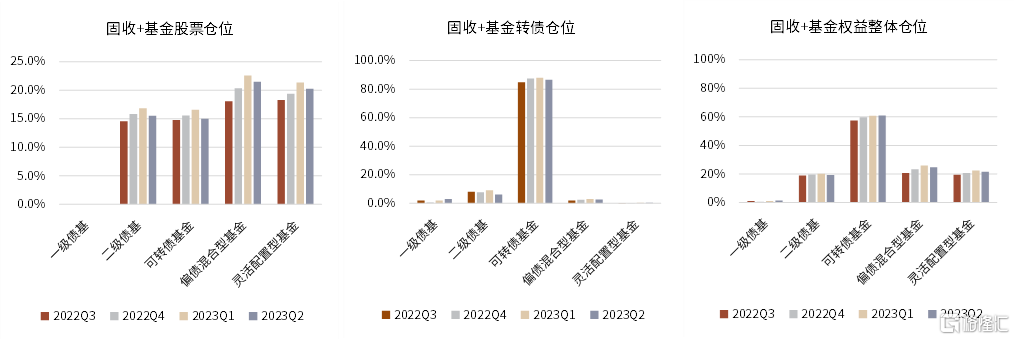

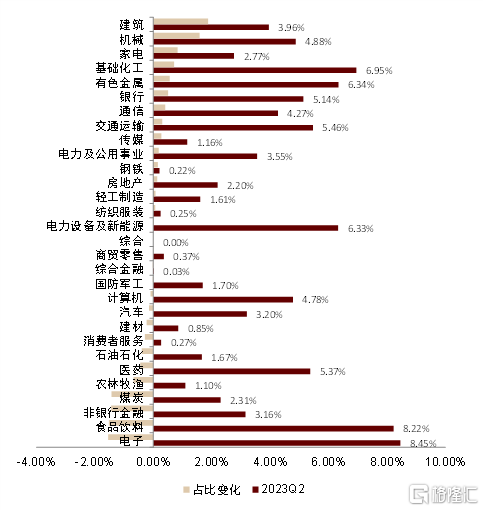

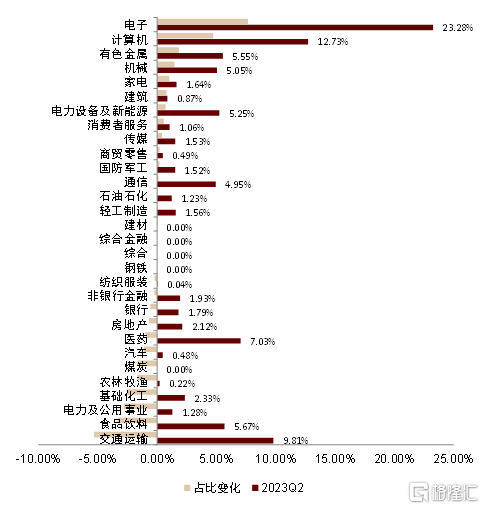

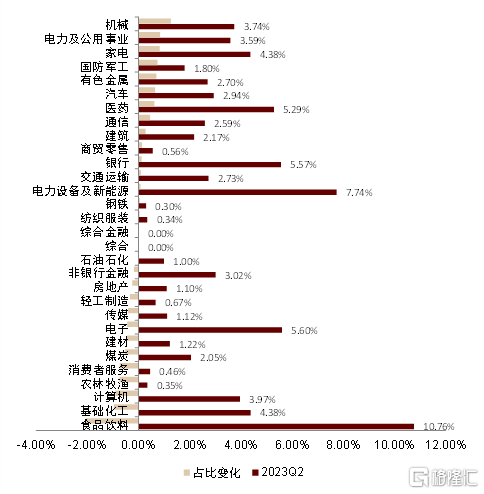

二季度A股市场整体震荡下行,“固收+”产品股票和转债仓位多数有所下行。股票仓位方面,二级债基、可转债基金、偏债混合基金、灵活配置基金的股票仓位均有所下行,分别环比下降1.33ppt、1.56ppt、1.07ppt和1.09ppt。转债仓位方面,除一级债基转债仓位环比提升0.95ppt以外,其他品类“固收+”产品转债仓位均有所下行,其中,二级债基转债仓位下降幅度最高,环比下行2.84ppt。重仓股票行业分布方面,二季度各品类“固收+”基金多数增配机械、家电、有色金属行业。产品持股明细方面,贵州茅台依然获各品类“固收+”基金重仓配置。

正文

2023年二季度,权益市场整体震荡下行,一级债基防御属性凸显;2023年以来超八成“固收+”产品收升;二季度“固收+”产品存量规模出现回升,发行节奏则仍维持低位,产品份额净赎回明显收窄;二季度各细分品类“固收+”产品股票和转债仓位多数下行,机械、家电、有色金属行业获较多增配;贵州茅台持续获各细分品类“固收+”产品重仓配置。

分析样本:一级债基、二级债基、偏债混合型基金、偏债混合FOF、股票多空基金和灵活配置基金(近四个报吿期最高仓位不超过40%)

风险收益:2023年以来超八成“固收+”基金收升

收益端:2023年二季度,权益市场整体震荡下行,防御属性相对较好的一级债基收益领先,而可转债基金业绩分化较大、整体业绩也相对落后。2023年以来,有接近85%的“固收+产品”实现正收益,其中一级债基、可转债基金领升。

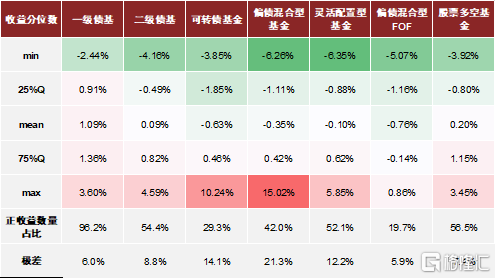

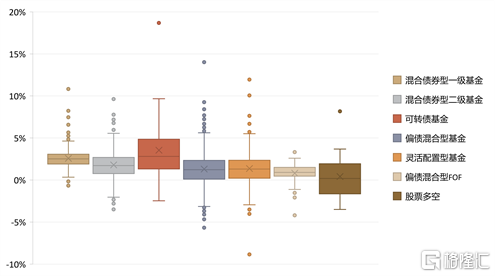

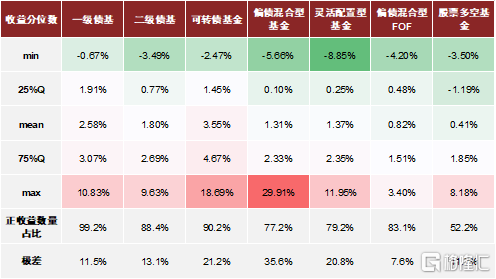

正收益占比:2023年以来超八成“固收+”基金收升。成立早于2023年的“固收+”产品中,有85%年初至今取得了正收益,各类产品表现存在一定分化,其中,一级债基几乎全部收升,收益为正概率达到99%,平均收益2.6%;可转债基金也有九成实现2023年以来正收益,平均升幅3.6%;此外,二级债基、灵活配置型基金和偏债混合型基金的平均收益分别为1.8%、1.4%和1.3%。2023年二季度,权益市场整体震荡下行,一级债基防御属性凸显,有96%的产品收益为正,而实现正收益的可转债基金则占比不足三成。

收益分化程度:“固收+”基金整体收益分化程度较高,其中,2023年二季度,一级债基、偏债混合型FOF的收益表现相对集中,而偏债混合型产品收益差距相对较大,收益最高与最低产品收益差超过20%。

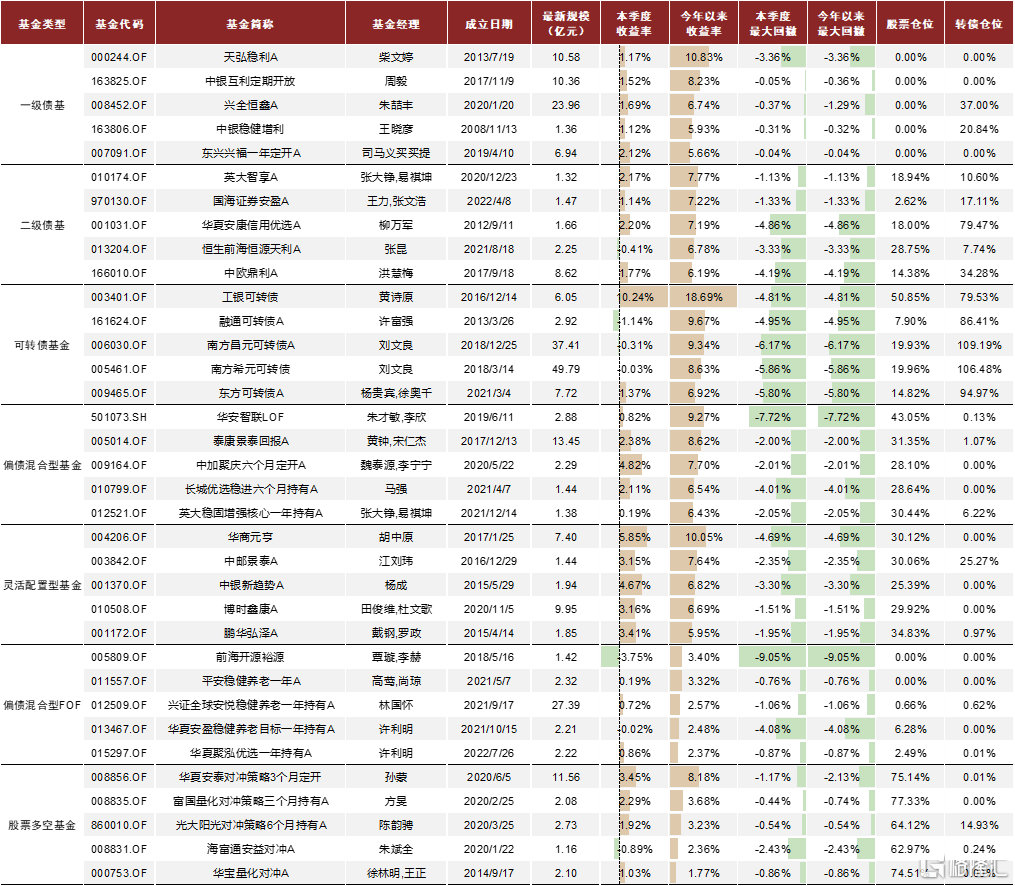

分产品回报:为避免规模过小引起的非正常净值表现,规模1亿元以上的产品中,2023年以来业绩表现最好的产品为工银可转债A,实现回报18.7%,其次为一级债基中的天弘稳利(+10.8%)和灵活配置型基金中的华商元亨(+10.1%)。

风险端:2023年以来,“固收+”产品平均最大回撤在2%左右,其中,一级债基由于权益仓位相对较低,平均回撤低于其他品类,2023年以来最大回撤中值仅为0.2%,而可转债基金波动相对明显,最大回撤中值超过6%;其他产品最大回撤中枢均在2%附近。

图表1:2023Q2“固收+”产品季度收益率分位数

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新发产品

图表2:2023年以来“固收+”产品收益分布箱形图

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023年以来成立产品

图表3:2023年以来“固收+”产品收益率分位数

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023年以来成立产品

图表4:2023年以来“固收+”产品最大回撤分位数

资料来源:Wind,中金公司研究部,注:数据截至2023.3.31,不包含2023年以来成立产品

图表5:各类“固收+”基金2023年以来收益率前五(规模大于1亿元)

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023年新发产品,转债仓位=持有转债市值/基金资产净值

规模变化:存量规模环比回升,发行节奏仍在低位

总量规模:二季度“固收+”产品数量维持增长,存量规模环比有所回升。截至2023年二季度末,全市场共有2161只“固收+”产品,产品数量环比小幅增长0.5%,合计规模接近2.4万亿元,存量规模环比回升3.3%。细分品类来看,2023年二季度,可转债基金扩容相对明显,存量规模环比增长26%至600亿元以上,一级债基和二级债基规模也分别环比上行9.6%和7.6%,而偏债混合型基金二季度规模萎缩接近一成。从基金公司来看,机构管理规模排名相对稳定,前十大机构排名仅有小幅轮动,其中,管理规模超千亿元的机构分别为易方达基金(2531亿元)、招商基金(1505亿元)、富国基金(1113亿元)和广发基金(1093亿元),市场份额占有率分别为10.6%、6.3%、4.7%和4.6%。从具体产品来看,二季度规模增长领先的三只产品分别为华夏鼎利(+67亿元)、华泰保兴尊合(+60亿元)和交银稳固收益(+53亿元)。

图表6:“固收+”产品存量规模有所回升

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30

图表7:2023Q2“固收+”产品数量分布(只)

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30

图表8:2023Q2“固收+”产品规模分布(亿元)

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30

图表9:2023Q2一级债基、二级债基规模增长领先

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,2023年二季度新成立基金规模变化 = 2023Q2规模–发行规模

图表10:2023Q2“固收+”产品规模增长前二十

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新成立产品

图表11:“固收+”产品管理规模前二十基金公司

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,2023Q2新成立未公布季报产品规模按发行规模统计

新发产品:2023年二季度“固收+”产品发行节奏仍然处于相对低位,累计新发产品50只,合计募资规模305亿元,环比下行7%,单只产品募资规模由2023年一季度的6.4亿元小幅下行至6.1亿元。细分品类来看,二级债基发行规模最高,新发产品规模合计165亿元,占本季度总募资金额的五成以上。从新发产品来看,募集份额最高的10只“固收+”产品中,二级债基占六席,其中,富国稳健添盈以57亿份的发行份额居首。

图表12:2023年二季度“固收+”产品募集规模小幅下行

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30

图表13:2023Q2发行份额前十的“固收+”基金

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30

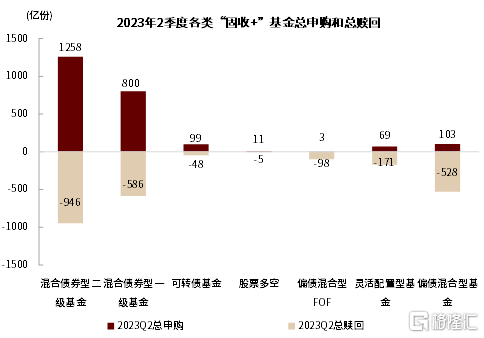

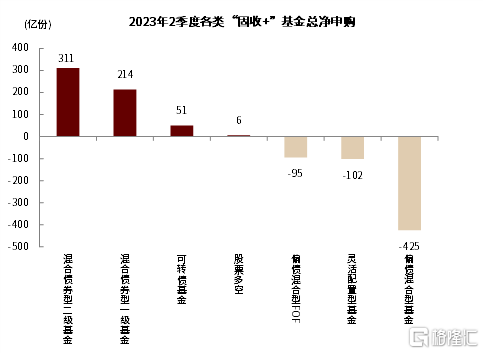

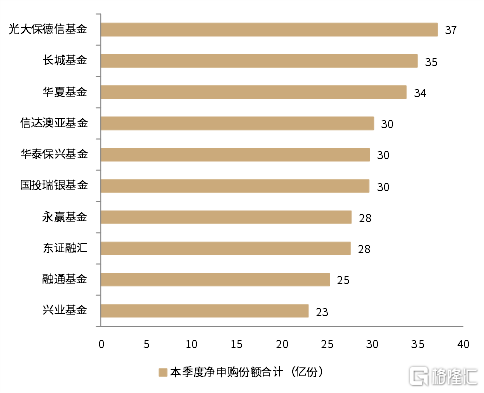

申赎情况:2023年二季度,“固收+”产品整体呈现小幅净赎回,合计净赎回份额39亿份,相比于一季度的净赎回超千亿份明显收窄,其中,偏债混合型基金净赎回份额依然领先(-425亿份),而二级债基(+311亿份)、一级债基(+214亿份)的净申购份额则相对居前。从基金公司维度来看,光大保德信基金、长城基金和华夏基金旗下产品的整体净申购份额领先,二季度分别净申购37亿份、35亿份和34亿份。从单个基金维度来看,有5只产品二季度净申购份额突破30亿份,分别为华夏鼎利(+45亿份)、长城悦享增利(+37亿份)、交银稳固收益(+34亿份)、华泰保兴尊合(+33亿份)和鹏扬利鑫60天滚动(+32亿份)。

图表14:2023Q2“固收+”产品申赎情况

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新成立产品

图表15:2023Q2“固收+”产品集体净赎回

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新成立产品

图表16:2023Q2基金公司“固收+”产品合计净申购规模前十

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新发产品

图表17:2023Q2净申购规模前二十“固收+”产品明细

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新发产品

配置情况:股票及转债仓位有所下行,机械、家电、有色金属行业获较多增配

二季度A股市场整体震荡下行,“固收+”产品股票和转债仓位多数有所下行。股票仓位方面,二级债基、可转债基金、偏债混合基金、灵活配置基金的股票仓位均有所下行,分别环比下降1.33ppt、1.56ppt、1.07ppt和1.09ppt。转债仓位方面,除一级债基转债仓位环比提升0.95ppt以外,其他品类“固收+”产品转债仓位均有所下行,其中,二级债基转债仓位下降幅度最高,环比下行2.84ppt。重仓股票行业分布方面,二季度各品类“固收+”基金多数增配机械、家电、有色金属行业,建筑、银行、通信行业也获较多增持。产品持股明细方面,贵州茅台依然获各品类“固收+”基金重仓配置,核心持股还包括宁德时代、五粮液、招商银行、紫金矿业、中国平安等。

图表18:各类“固收+”产品2023Q2整体权益仓位变化

资料来源:Wind,中金公司研究部,注:数据截至2023.6.30,不包含2023Q2新发产品,权益整体仓位 = 股票仓位 + 50%转债仓位

图表19:二级债基2023Q2重仓持股行业变化

资料来源:Wind,中金公司研究部,注:截至2023.6.30,中信一级行业

图表20:可转债基金2023Q2重仓持股行业变化

资料来源:Wind,中金公司研究部,注:截至2023.6.30,中信一级行业

图表21:偏债混合基金2023Q2重仓持股行业变化

资料来源:Wind,中金公司研究部,注:截至2023.6.30,中信一级行业

图表22:灵活配置基金2023Q2重仓持股行业变化

资料来源:Wind,中金公司研究部,注:截至2023.6.30,中信一级行业

图表23:各类“固收+”产品2023Q2前十大重仓股持仓市值占比

资料来源:Wind,中金公司研究部,注:截至2023.6.30,股票持仓市值占比=单个股票持仓市值合计/前十大重仓所有股票持仓市值合计

注:本文摘自中金公司于2023年7月25日已经发布的《解读公募定期报吿(38):股票及转债仓位多数下行,年内超八成收升——“固收+”基金2023年二季报》,证券分析师:

胡骥聪 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

李钠平 联系人 SAC 执业证书编号:S0080122070045

刘均伟 分析员 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365