7月26日,港交所(00388.HK)宣布,将正式修订《上市规则》关于借壳上市等的规定。本次修订将于2019年10月1日正式生效。

本次修订主要内容包括:发行人不得在控制权变动之时或其后36个月内建议将其全部或大部分原有业务出售或作实物配发。港交所亦可限制发行人不得在实际控制权转手之时或其后36 个月内进行有关出售或作实物配发。同时,港交所禁止通过以下方式进行借壳上市,包括大规模发行证券换取现金,当中牵涉到又或会导致发行人控制权或实际控制权转变,而所得资金将用作收购及 / 或开展规模预计远较发行人现有主营业务庞大的新业务等。

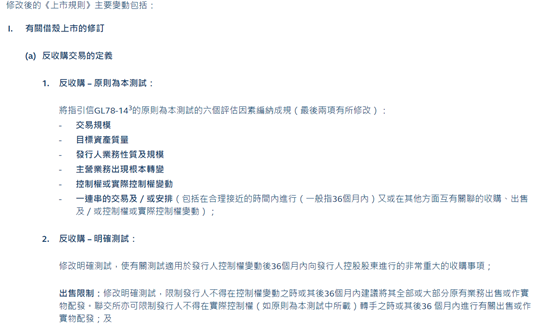

(图源:港交所)

香港交易所上市主管戴林瀚表示,本次修订进一步加强《上市规则》有关反收购行动的规定及持续上市准则,有助交易所应对市场上层出不穷的借壳上市手法,提升对壳股活动的监管。因此,修订对整个市场是一大进步,而又不会限制上市发行人进行正当的业务活动、业务扩充或多元发展。

将有千股或受影响

在香港市场中,尤其是创业板存在著一大批神奇的股票,人称“三低股”,它们通常业绩、市值、成交都偏低。截止目前,共有1181家公司市值低于10亿港元,占全港股公司数量的48.8%,839家市值低于5亿港元的上市公司,占全港股约34.67%的比重,其中包括377家市值小于2亿港元的公司,占比超过了15%。

除此以外,截至发稿,有487只股票没有成交额,占比约20%左右。成交额介乎0到50万港元之间的有1429只,占比约60%。港股的流动性溢价低,是港股壳公司市值低的主要原因。

而这些小盘股,一方面是鲜有业绩支撑,股价长期无人关注,另一方面,当股价步入仙股行列后,股价越低越是无人关注,从而陷入了恶性循环。对于这些市值小、缺乏基本面支撑且不受资金关注的港股尾部公司,市场人士预期未来很可能逐渐遭受淘汰,成为港股市场的弃儿。

有意思的是,在港股行业板块中建筑工程服务类的股票成为了造壳的重灾区。格隆汇APP统计发现,截至目前,港股中按港交所行业分类的建筑股(非地产)共有185家,其中竟然有88家市值低于5亿港元。从这批上市公司的业绩经营情况和股价状况看,绝大部分已经是无人问津,可见奔着“造壳炒壳”目的登陆港股的垃圾公司何其之多。

打扫屋子再请客

自2018年4月港交所上市新政开始实施,在这一年中,香港IPO市场取得了令人瞩目的成绩,小米集团、美团点评、药明康德等知名企业先后赴港上市。2018年香港IPO市场的繁荣,很大程度上得益于港交所锐意进取的改革,以及与内地资本市场不断的接轨交融。

因此,在这个趋势下,港股市场的诸多资本乱象注定要被出拳重击,这是两地市场的共识。

事实上,港交所近年来针对“老千股”、“壳股”的打击行动一直未曾停止过,最早可以追溯到2016年6月。彼时,香港证监会和港交所提出,在现有的上市委员会基础上,新增上市政策委员会和上市监管委员会,这意味着对上市过程的监管更加严格谨慎。

在这之后,不断有新规的消息传出。2018年6月联交所发布了《借壳上市+持续上市规则及其他上市条文咨询文件》。港交所建议对业务不足公司拟进行的反收购活动增加额外要求。另外,港证监官员在去年亦提到“将提高借壳上市以及使用名义股东隐藏实控人行为的审查标准”的举措。

早年港股市场“炒壳”蔚然成风,甚至“一壳难求”却是时来已久的历史遗留问题,其根源还是出在之前香港上市和退市机制的宽松和“别有用心之人”钻空子。

其中有一个重要原因是,港股的退市规则不设置成交量、股价等反应市场认可度的量化指标,不设置营收、净利润、现金流等反应公司业务质量的量化指标。在港股,被认定成是“现金资产公司”的上市公司会被退市。但是,关于“现金资产公司”的定义模糊,这也导致了港股市场同样也存在“退市难”的问题,也是一大批“僵尸股”僵而不死的主要因素。

由港交所的诸多动作来看,港股的炒壳之风已经严重影响到市场的健康程度,希望是次新规能够给港股市场带来更加健康的新气象。

如何规避踩雷壳股?

目前,港交所对于炒壳的严打趋势已经确定,而于新规实施的10月1日只有2个月的时间,手中握有大把壳的玩家或将在这个时段集中出手,这或将给不幸踩雷的中小投资者带来损失,由此,如何识别和规避“壳股”也就尤为重要了。

事实上,小票股沦为被内地或者国外资本借壳的案例时有发生,甚至有一些公司在港上市是专为造壳而来的。一般而言,这些壳股的特点是:市值较低,成交不活跃;业务结构简单,股权集中,在公众持股等方面仅勉强符合上市资格规定等。

在公司通过IPO获取上市地位后,控股股东有几种退出方式:

一是通过抬拉股价后,高位出货获取收益同时逐渐散货退出;

二是通过低价配股供股等方式向下炒的方式来回收割散货;

三是上市后按壳资源的市场价转让控股权,卖壳获利离场。

近2年来,这三种方式的操控股价行为在港股一度泛滥,成收购散户们的三大利器,尤其是随着A股港股互联互通渠道的开放,一些控股庄家把收割场转移到了受到内地资本关注的港股通领域,以便收割不明真相的内地投资者。

“炒壳”往往会损害中小投资者利益,表面上看,伴随“壳”股票股价的飙升,潜伏者皆大欢喜。然而,中小投资者作为无法获知重组“底牌”的群体,能够从中分杯羹的是极少数。在借壳过程中,真正确定获利的,还是那些拟注入资产的持有者们,他们不仅享受到极高的溢价,也获得了以后自由退出的渠道。而且,“借壳”也为各种内幕交易提供了土壤,在股价的大起大落中,信息滞后的中小投资者更容易受伤。

另一方面,“炒壳”的风行,对于市场发展也是弊大于利。长期以来,不止港股市场,A股市场同样也存在“炒新、炒小、炒差”的投资文化,垃圾股之所以能成为香饽饽,就是因为各种暴富神话的不断上演。一些绩差股由于存在被重组的“潜力”,价格甚至高过绩优股,而市场价值的扭曲,必然会影响市场功能的发挥。