本文來自格隆匯專欄:中金研究 ;作者:李昭 楊曉卿 李求索

黑石違約、硅谷銀行擠兑與瑞信風波或反映普遍問題

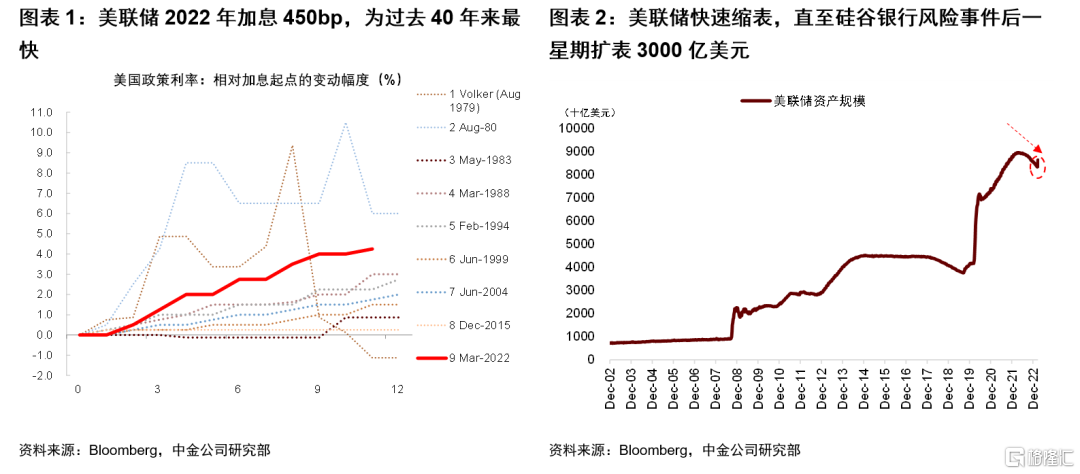

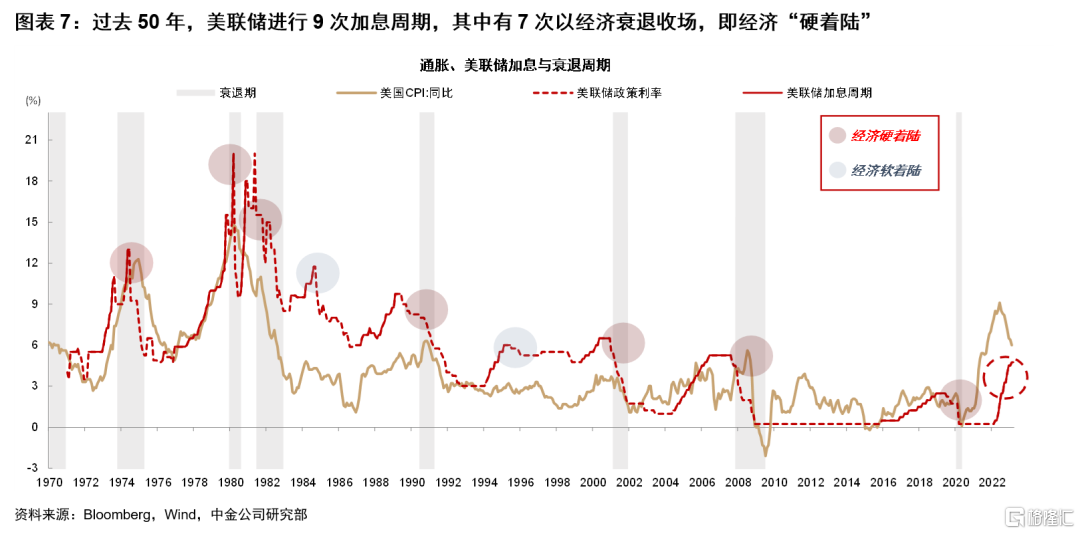

進入2023年,美歐金融機構屢次爆發風險事件。我們認為這既反映個別機構風險管理失誤,同時也折射出一些普遍問題:面對高通脹壓力,美聯儲2022年加息450bp,加息速度在過去40年最快,同時每月縮表950億美元。

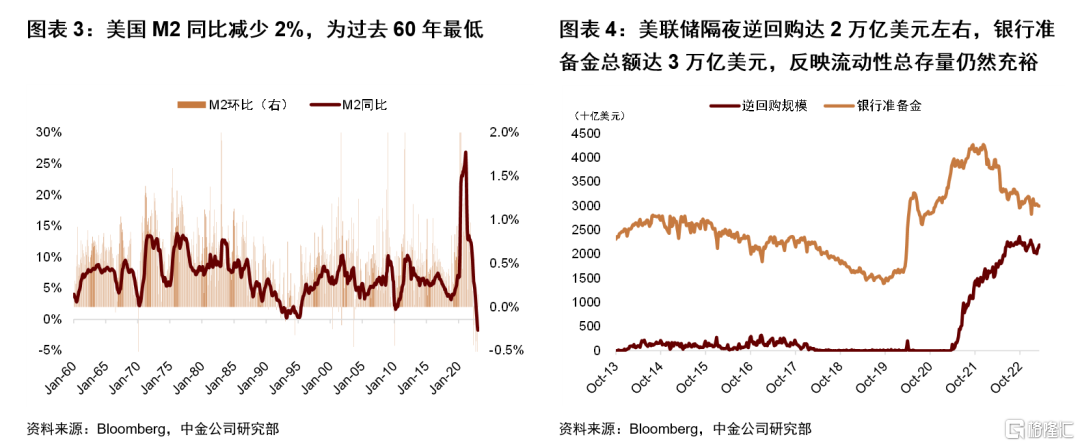

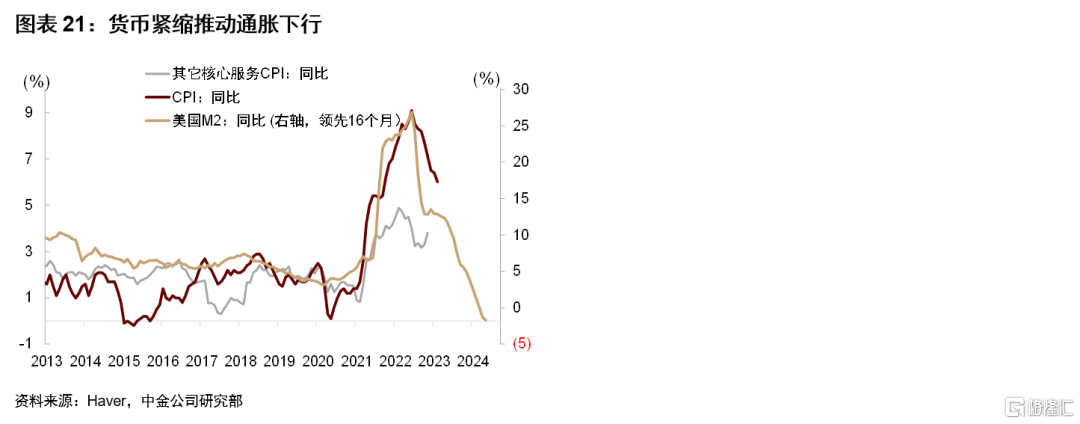

疊加其他全球主要央行同步收緊貨幣,金融體系中的流動性正被快速抽離:美國1月M2同比增速首次降至-2%,為過去60年以來最低。雖然流動性總存量仍然充裕,但分佈並不均勻,存在結構性短缺。

以商業銀行為例,儘管準備金總金額並不低,但中小銀行準備金已經吃緊。一旦利率快速抬升,導致銀行資產出現浮虧,中小銀行率先暴露風險。在流動性快速收縮過程中,往往只需要“最脆弱一環”出現問題,就可能導致整個金融系統發生全局震盪。金融系統複雜龐大,事前找到“最脆弱一環”難度較大。而且對於事前想到的脆弱環節,政府與市場參與者一般也會採取預防補救措施,反而在這些環節避免了風險暴露,這導致金融風險事件常在意料之外的主體和時點爆發,具有較強不可預測性。從07年次貸危機到19年回購市場危機,都呈現這一特點。本次美國中小銀行危機超出市場預期,事前市場關注點在美債流動性、日本貨幣政策調整、養老金衍生品敞口與高收益債市場等問題上。

往前看,我們認為要正視微觀事件偶然性,關注宏觀形勢必然性:在微觀層面,預測特定風險事件的具體演繹路徑,或尋找下一隻“黑天鵝”與“灰犀牛”可行性較低,難以指導投資策略。但在宏觀層面,激進貨幣緊縮導致金融市場震盪與經濟衰退的概率大幅提高,資產配置可以提前調整應對,具備可行性。

黃金與美債佔優的偶然與必然

在金融風險擴散背景下,近期美債與黃金大幅上升,風險資產快速下跌,既有微觀偶然性,也有宏觀必然性,投資者可以通過事前準備把握機會。

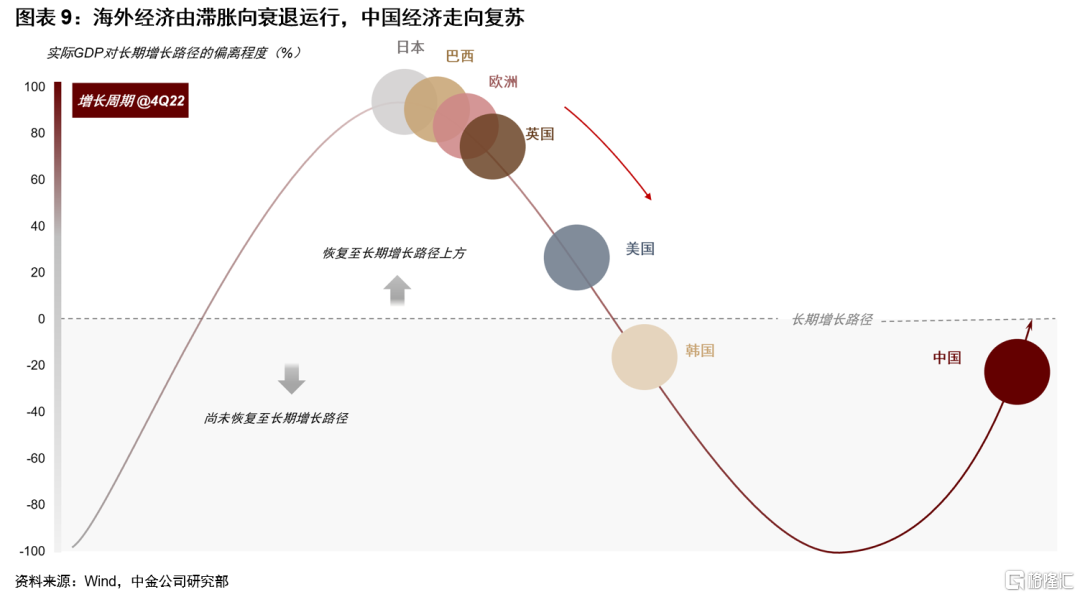

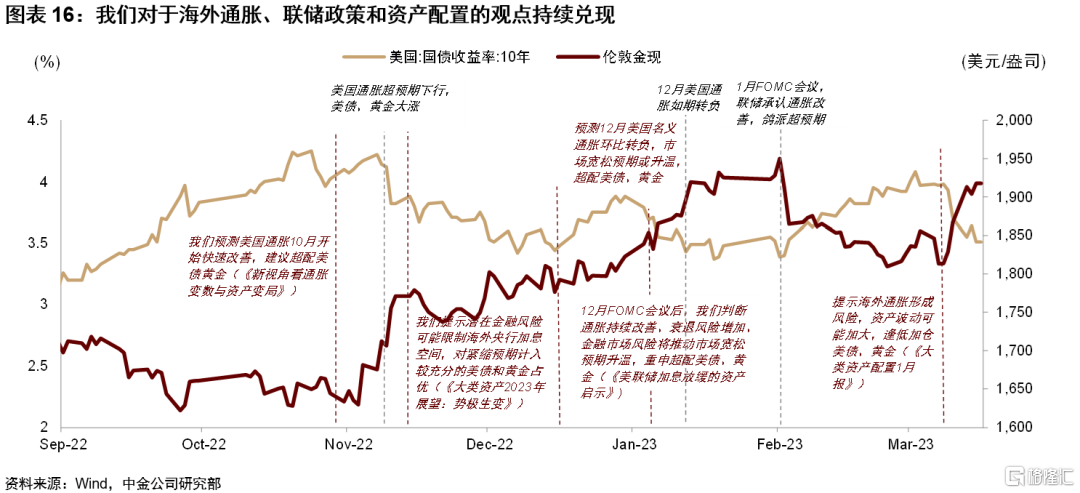

在去年11月發佈的《2023年大類資產展望:勢極生變》中,我們建議超配3種資產:黃金、美國債券與中國股票(同時建議低配商品,標配中債與美股)。至今十年期美債利率累計下行60bps,黃金累計上升12%,中國股票相對2022年也有不錯收益,其實正是反映一種宏觀必然性:從資產輪動角度講,海外經濟由滯脹向衰退運行,會逐漸推動貨幣政策轉松,佔優資產先由現金轉向債券與黃金,再轉向股票。

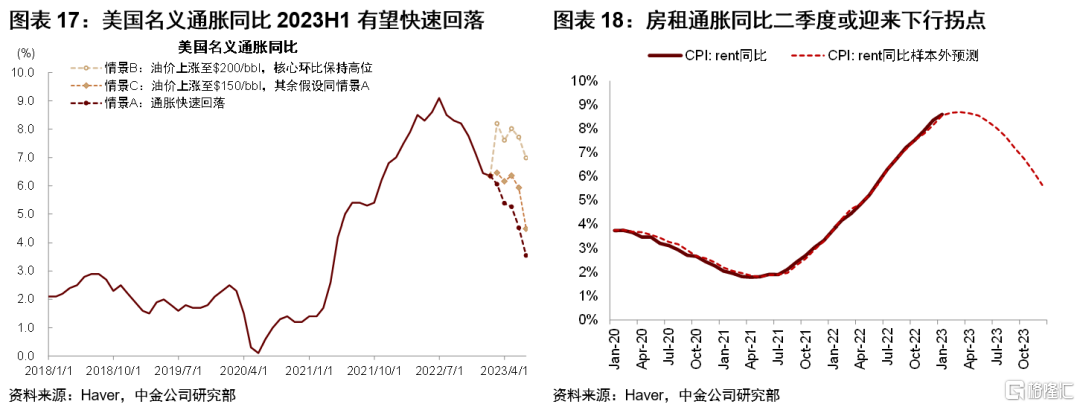

在2022年美元出現築頂跡象後,機會已經開始向美債和黃金傾斜。這種佔優資產輪動受三大因素推動:美國通脹快速改善、金融市場風險增大、經濟逐漸走向衰退。雖然無法準確預測金融風險與經濟衰退的具體時點,但考慮到2023年出險概率明顯上升,即使3月份不發生硅谷銀行擠兑,今年出現其他風險事件的概率也大幅提升,因此美債與黃金的配置性價比明顯上升。與此同時,我們預測美國通脹在2023H1進入快速下行通道(《新視角看通脹變數與資產變局》),也有利黃金美債表現。根據上述分析,我們一直對“higher for longer”持懷疑態度,預期聯儲政策2023年終會轉向寬鬆。在1月FOMC會議上,鮑威爾首次承認通脹發生重大轉折,弱化“higher for longer”表述,強調“data dependent”,證實了我們的判斷。由於市場具有前瞻性,我們認為等待加息停止之後才增配美債和黃金將錯過交易機會,因此自年初起就堅定建議增配黃金與美債。事後看,市場演繹基本符合我們此前預判。

美聯儲加息25bp後或加速轉向,寬鬆交易仍是主線

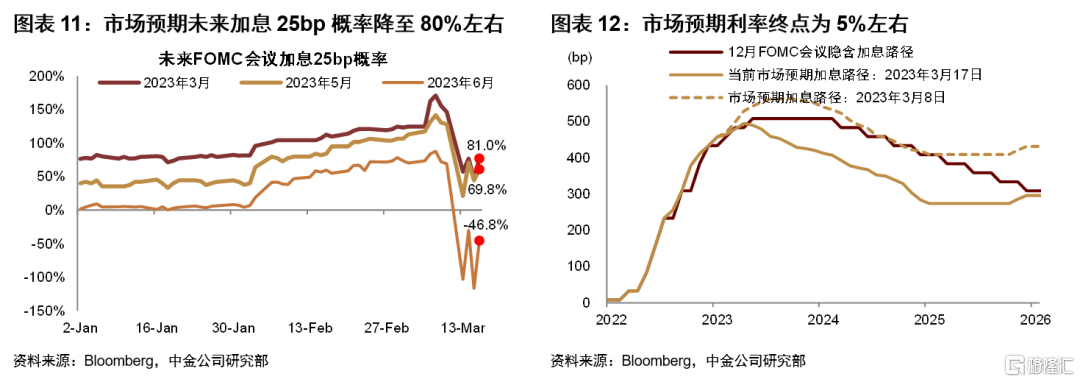

硅谷銀行事件後,美聯儲與其他相關監管機構快速做出反應,不但對硅谷銀行儲户存款提供全額保護,而且推出新的融資工具銀行定期融資計劃(BTFP),向所有可能陷入流動性問題的存款機構給與貸款支持。瑞信風險暴露後也很快獲得了瑞士央行的500億瑞士克朗借款[1]。雖然未來金融風險演繹路徑仍然難以預測,但近期歐美央行的果斷舉措策已經透露政策轉向信號。目前聯儲加息預期已經大幅降温,市場預測3月份加息25bp概率已經降到80%左右,加息高點降至5%附近。

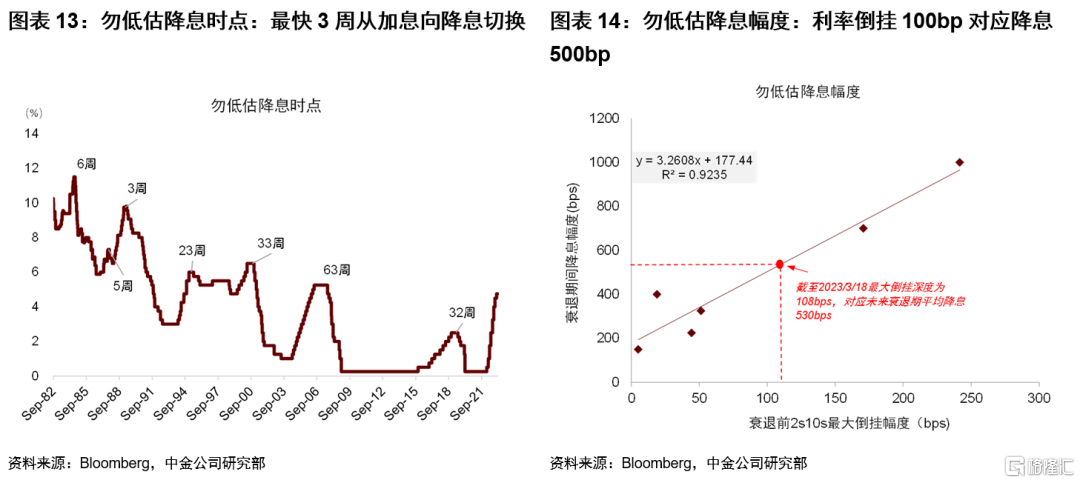

金融風險事件快速扭轉貨幣政策也有先例:1998年長期資本管理公司危機與2008年雷曼兄弟破產後,美聯儲均在一個月內迅速降息。由於3/14日公佈的美國2月CPI仍偏高(名義CPI環比0.37%,中金大類資產預測0.38%),我們預測3月FOMC會議(3/22日)仍加息25bp。但是往前看,我們預測通脹在2季度加速下行,6月份名義CPI同比降至3%左右(《新視角看通脹變數與市場變局》),為聯儲結束加息週期創造有利條件。我們建議勿低估降息時點:在80-90年代的通脹較高的時期,美聯儲最快可以在3星期以內從加息向降息切換。收益率曲線形狀與最終降息幅度高度相關,當前收益率曲線深度倒掛100bp,對應降息幅度超過500bp。考慮到本次週期特殊性,我們暫不預測未來降息500bp,但建議勿低估降息幅度。

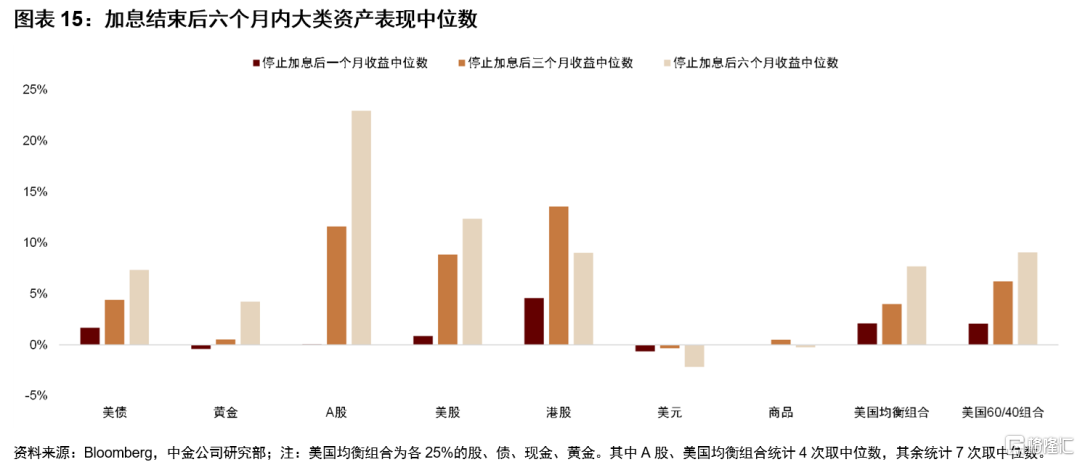

我們覆盤了過去美聯儲結束加息後6個月的大類資產表現,發現美債、黃金和股票一般都有不錯表現,美元、商品相對平淡。黃金與美債最近升幅較多,存在回調可能性,我們建議逢低加倉。我們繼續預測十年期美債利率在2023Q2降至3%左右,黃金與美債上半年繼續佔優。受外圍市場震盪影響,中國股票短期或有波動,但往前看1個季度,隨着中國增長週期上行和海外寬鬆預期升温,我們預期中國股票相對跑贏其他大類資產(見《大類資產3月報:中外增長聯動的風險與機會》)。

注:本文摘自中金公司2023年3月19日已經發布的《金融風險發酵,黃金美債佔優》

報吿分析師:

李昭 聯繫人 SAC 執證編號:S0080121060067

楊曉卿 聯繫人 SAC 執證編號:S0080121050251 SFC CE Ref:BRY559